Продолжаем важную тему. Первая часть тут.

Сегодня у нас неочевидные плюсы отсутствия облигаций в портфеле.

Вначале немного базы. Я считаю, что активы — это то, что генерирует ценность. Облигации никакой ценности не генерируют, это производная от денег, долговой инструмент. Как и крипта, если оставить за скобками смарт-контракты, которые пока нафиг никому не нужны.

Самый большой долгосрочный враг инвестора — инфляция.

1) И облигации подвержены инфляции, как и депозиты.

А акции — это часть предприятия и, в теории, долгосрочно отобьют инфляцию ростом стоимости.

А если мы купим нормальные развивающиеся компании, то за счет роста самой компании и стоимость акций будет расти существенно быстрее инфляции.

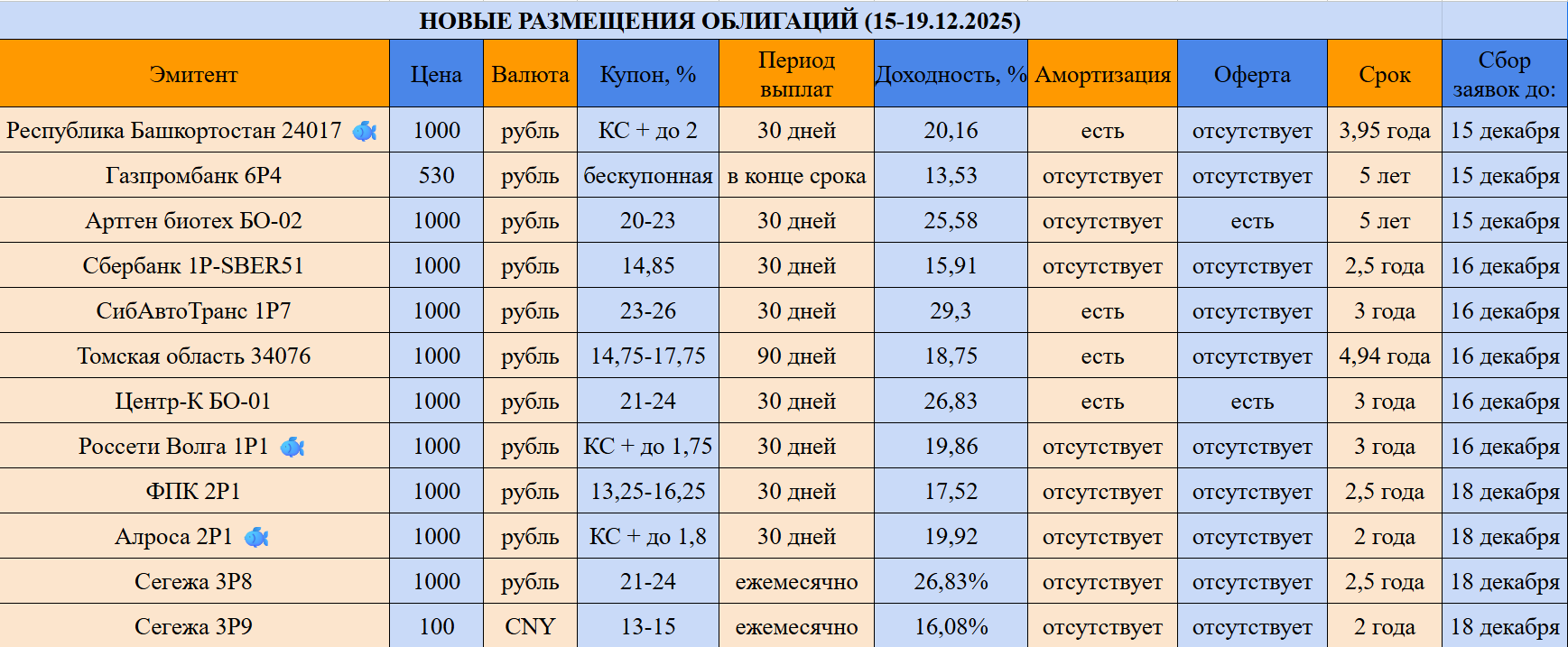

2) Некоторые считают, что облигации в некоторые моменты тупо доходнее и нужно менять доли активов постепенно.

Но вот смотрите какая интересная математика. Допустим, средняя дивдоходность нормальных акций сейчас 12%.

Нормальные облигации пусть дадут купоном 22%. Казалось бы, акции проигрывают на 10%.

Но взамен этого мы не участвуем в росте компании, о котором я писал тремя абзацами выше. Вырастет ли цена акций наших компаний больше, чем на 10% в год? Особенно учитывая, что акции сейчас на дне, и многие стоят дешевле, чем в 2017?

— Я для себя считаю, что все в ближайшие годы вырастет минимум в два-три раза, а не на 10-20%.

Но, никто не знает будущего и прогнозные иксы акций — мое личное убеждение, которое я стараюсь не навязывать.

3) В теории, можно пересиживать периоды падения в облигациях и потом перескакивать в подешевевшие акции.

Но по факту, ты не поймешь, когда уже пора менять облигации на подешевевшие акции. А вот нервов на поиск момента потратишь целую кучу.

И я уверен, что сильно повышенной доходности так и не получишь: заранее неизвестно когда акции сильно упадут (и нужно переложиться в облигации) и когда сильно вырастут (и нужно обратно).

4) И еще я точно уверен в том, что поиск хитровывернутых вариантов растит риск. Доходность растит не гарантированно (точнее, я даже думаю что скорее всего не растит), а риск растит гарантированно.

А мне такое не надо.

5) Но основная штука в том, что фондовый рынок растет рывками.

И риск даже не в сниженной доходности на гладком рынке с понятным трендом, а в том, что ты этот большой неожиданный рывок провтыкаешь.

Моя позиция:

— Капитал нужно формировать не за счет повышенной доходности на рынке, а за счет времени и увеличения регулярных сумм инвестиций.

Поэтому время, потраченное на иллюзию активного управления и поиск баланса между разными типами активов, я лучше потрачу на поиск возможностей для диспропорционально большого заработка вне рынка.

Позиция "я всегда в акциях":

— снижает давление на мою кукунечку, я не ищу более выгодных вариантов каждую минуту, мне достаточно хорошей доходности и не нужно искать лучшую;

— убирает страдания от FOMO, если я заработал меньше коллег;

— убирает иллюзию возможности супер-высоких доходностей на рынке;

— и освобождает мой мозг для поиска заработка вне инвестиций.

Статистика говорит о том, что заработать в бизнесе или в карьере в тысячи раз более вероятно, чем год за годом находить варианты повышенной рыночной доходности. Такие дела

___

Не продаю сигналы, не верю в быстрое богатство. Веду личный телеграм-канал про инвестиции, делюсь публичным портфелем и своим опытом.