Приветствую, дамы и господа инвесторы.

Сегодня разберём одну компанию с необычной, но очень прибыльной бизнес-моделью — и проведём параллель с… McDonald's.

Звучит странно? На первый взгляд, ЦИАН и McDonald's — совсем из разных миров. Но если копнуть глубже, общих черт окажется больше, чем кажется.

РАЗБОР БИЗНЕСА

ЦИАН — это российская онлайн-платформа с объявлениями о продаже и аренде жилья, коммерческой недвижимости и земельных участков.

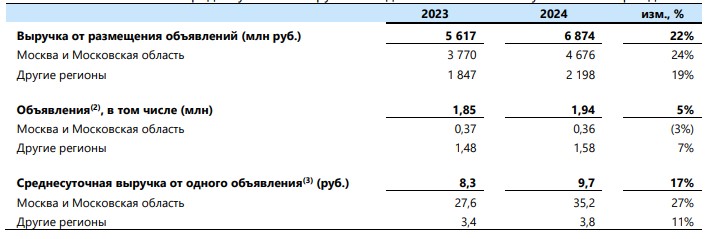

Вот так выглядит распределение выручки между сервисами компании:

Основные сервисы:

Размещение объявлений - 53% выручки

Лидогенерация для застройщиков - 31% выручки

Медийная выручка - 9%

Ипотека и электронная регистрация - 7%

Компания расширяет свой функционал в других направлениях, что диверсифицирует бизнес.

Деятельность охватывает все регионы РФ, но активность сконцентрирована в столичном регионе - 68% выручки генерируется в Москве и МО.

Главными конкурентами являются Avito, ДомКлик от Сбера, Домофонд, Яндекс Недвижимость и различные локальные игроки по регионам. Главным конкурентом является Avito, который обгоняет Циан по количеству объявлений.

ОСНОВНЫЕ РИСКИ

1. Макроэкономические и политические риски

- На деятельность компании могут повлиять санкции. Санкции, которые напрямую повлияют на состояние экономики и покупательскую способность граждан

- Возможная экономическая рецессия в РФ приведет к снижению покупательской способности граждан = снижение спроса на недвижимость = снижению доходов платформы

- Ужесточение риторики со стороны ЦБ, сокращение государственных программ поддержки

2. Конкуренция

- Усиливается конкуренция между локальными и крупными игроками

3. Операционные и технологические риски

- Возможна зависимость от поисковиков (Google, Яндекс); любые изменения алгоритмов или ограничение рекламы могут снизить трафик и эффективность маркетинга

- Технические сбои или недостатки инфраструктуры. Особенно, в условиях санкционного давления

4. Корпоративные и финансовые риски

- Делистинг с NYSE в 2023 году снизил доступ к международным рынкам капитала

РЫНОК КОМПАНИИ

В первую очередь, результаты компании зависят состояния рынка недвижимости.

В первой половине 2024 года закончилась государственная программа льготной ипотеки. Это вызвало всплеск спроса на первичную недвижимость — покупатели спешили закрыть сделки до окончания программы.

В течение года ЦБ РФ поднял ставку 21%. Высокая ставка усилила давление на ипотечный рынок: лимиты льготных кредитов быстро исчерпывались, а рыночные ставки по ипотеке к концу года превысили 29%.

Во втором полугодии 2024-го выдача ипотеки резко замедлилась после завершения масштабной господдержки.

В первом квартале 2025 года объём выданных кредитов в России упал на 43,7% по сравнению с тем же периодом прошлого года.

Но также стоит учитывать, что формируется отложенный спрос, который в будущем может положительно повлиять на финансовые результаты компании.

На данный момент ЦБ снизил ставку до 18%. В течении года-двух это может привести к снижению фактора риска.

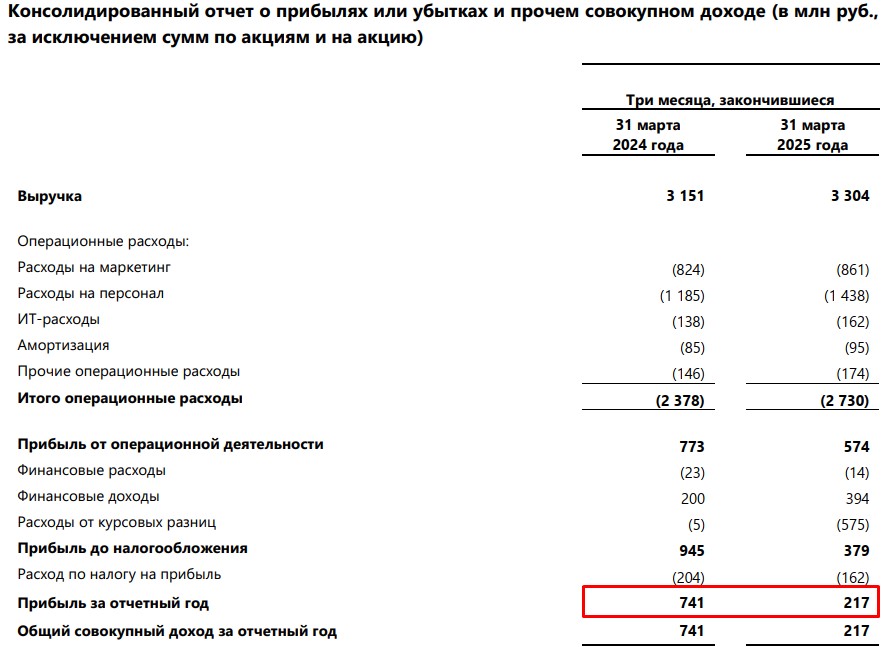

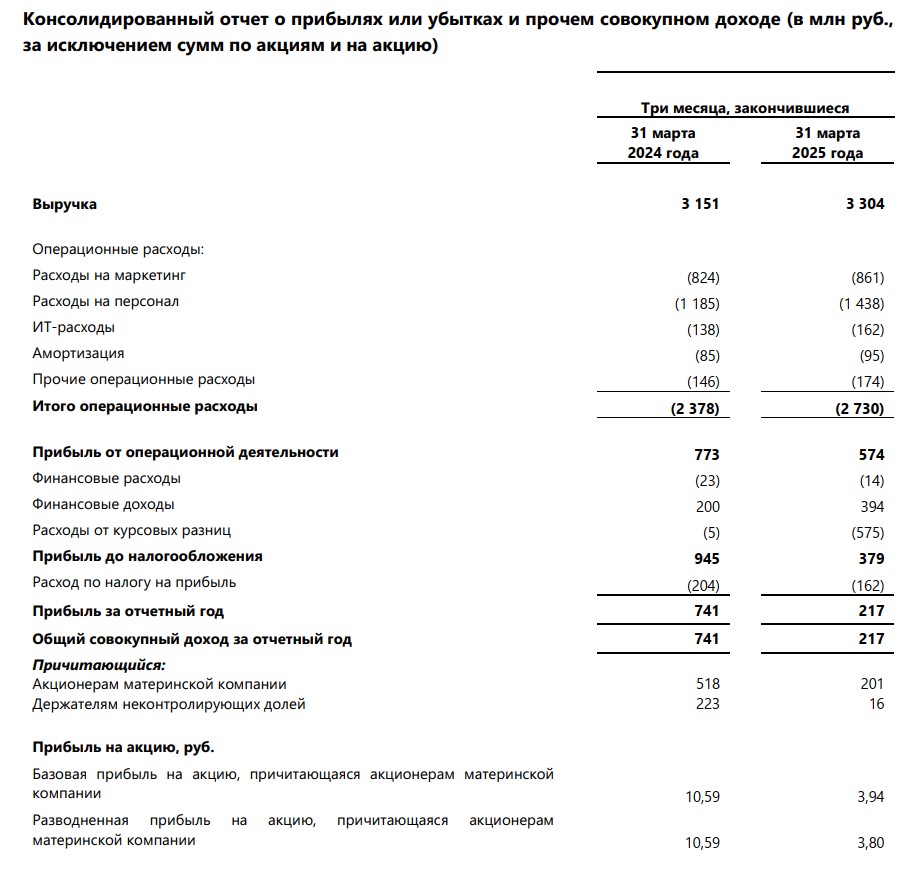

Высокие результаты 2024 года могут быть связаны в первую очередь с тем, что работала программа льготной ипотеки, которой сейчас нет. Если сравнить прибыль за 1 квартал 2025 и 2024 годов, то очевидна трехкратная просадка:

При этом, маржинальность тоже снизилась с 24,5% до 17,3%.

Из-за стагнации рынка недвижимости спрос снижается, но конкуренция остаётся. В итоге сужающийся рынок приходится делить между действующими игроками, что усиливает давление и делает конкуренцию одним из ключевых рисков.

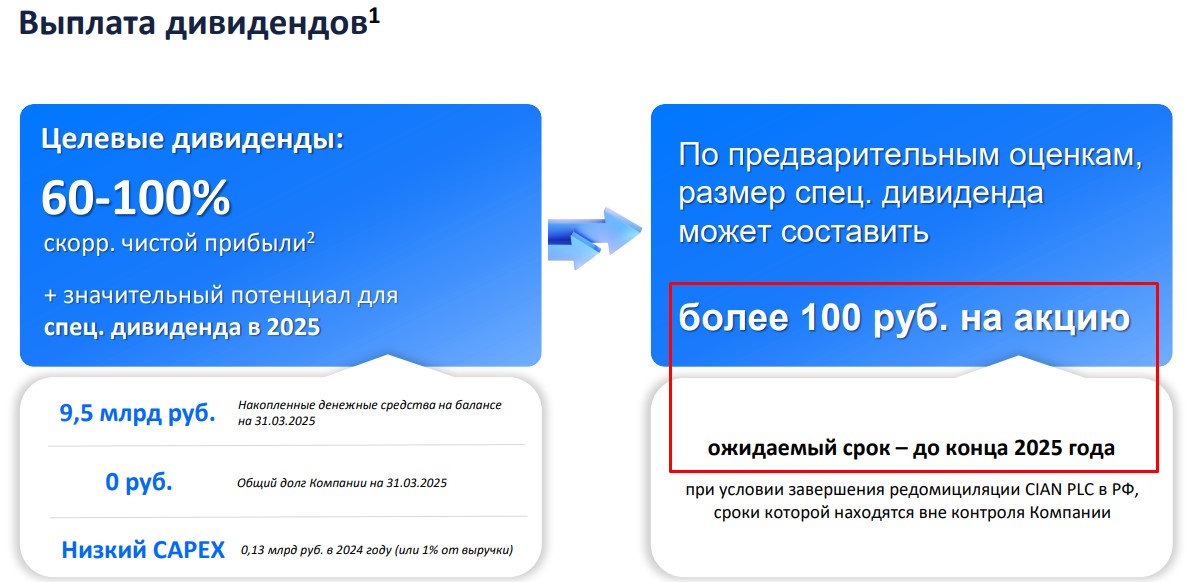

Неясность сохраняется и в вопросе дивидендов после редомициляции. Менеджмент лишь планирует вынести на рассмотрение идею о спецдивиденде, что может поддержать позитивный настрой инвесторов. Однако отказ от выплаты способен вызвать обратную реакцию.

А размер спецдивиденда выглядит довольно привлекательным относительно текущей цены.

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

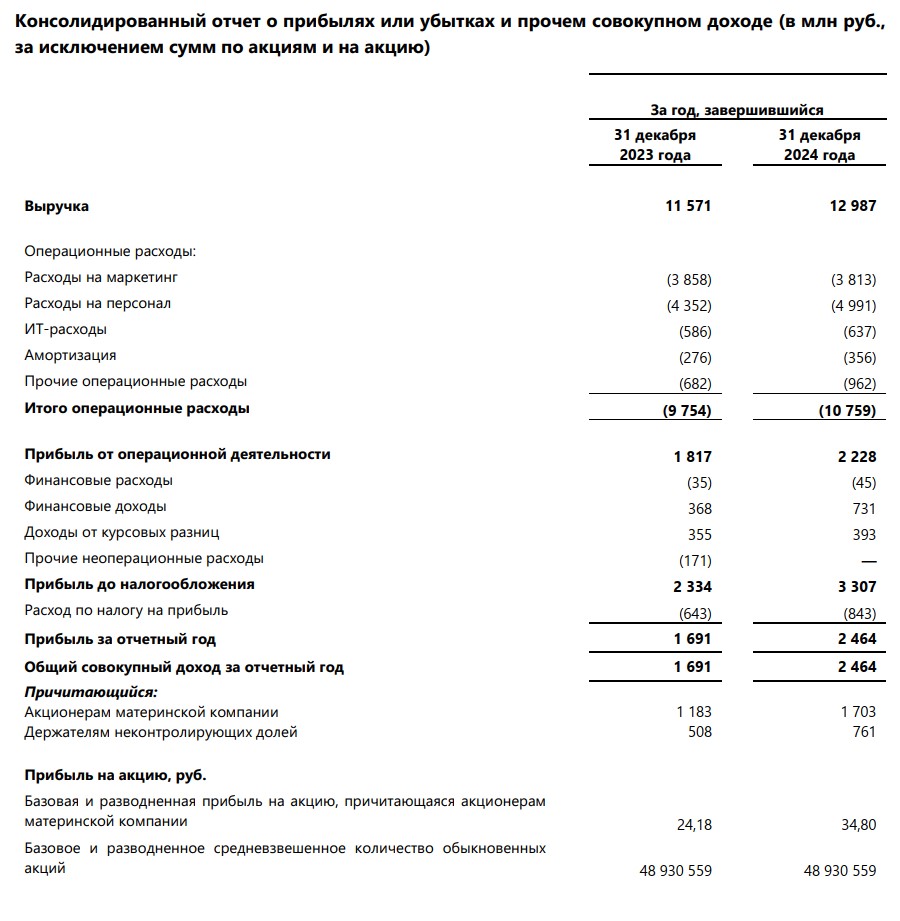

Начнем с разбора отчета о прибылях и убытках.

Если сравнивать 2023 и 2024 годы, то все выглядит прекрасно:

Выручка выросла на 12,2%

Операционная прибыль выросла на 22,6%

Маржинальность выросла с 15,7% до 17,15%

Чистая прибыль выросла на 45,7%

При этом еще и финансовые расходы снизились на 22,2%

Но все не так радужно, при сравнении первых кварталов 2025 и 2024 годов:

В 1 квартале 2025 года:

• Снижение темпов роста выручки. +4,8% (+31% в 1 квартале 2024 года)

• Падение операционной прибыли на 25% против роста 5-ти кратного роста в 1 квартале 2024 года

• Снижение маржинальности с 24,5% до 17,4%

• Снижение рентабельности с 23,5% до 6,5%

Как я уже говорил, на это повлияло несколько факторов - высокая ключевая ставка и отмена льготной ипотеки.

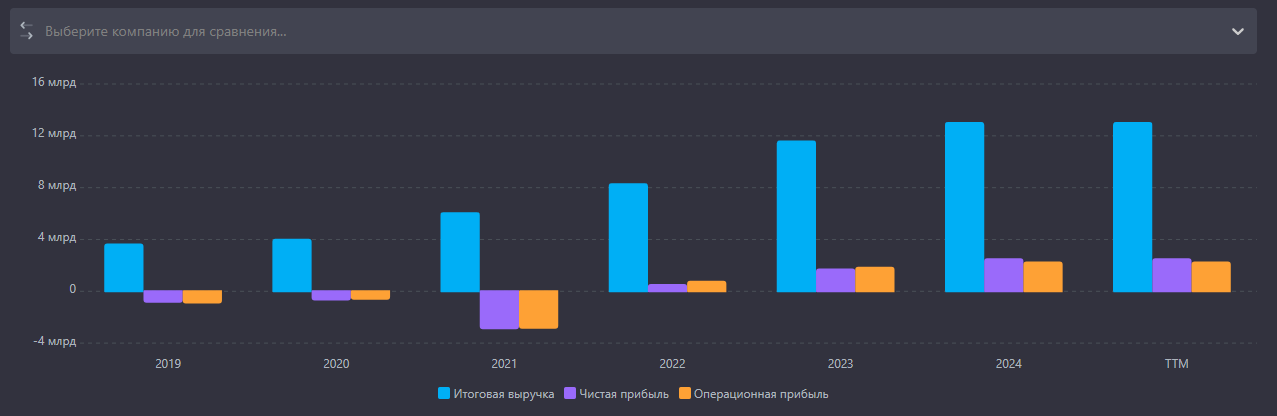

Но если посмотреть на динамику за последние 5 лет, то компания показывает хорошие результаты:

Выручка выросла в 3,3 раза. И так как компания является стартапом, прибыль появилась только с 2022 года. И пока показывает отличные темпы роста даже с учетом просадки в 2025 году.

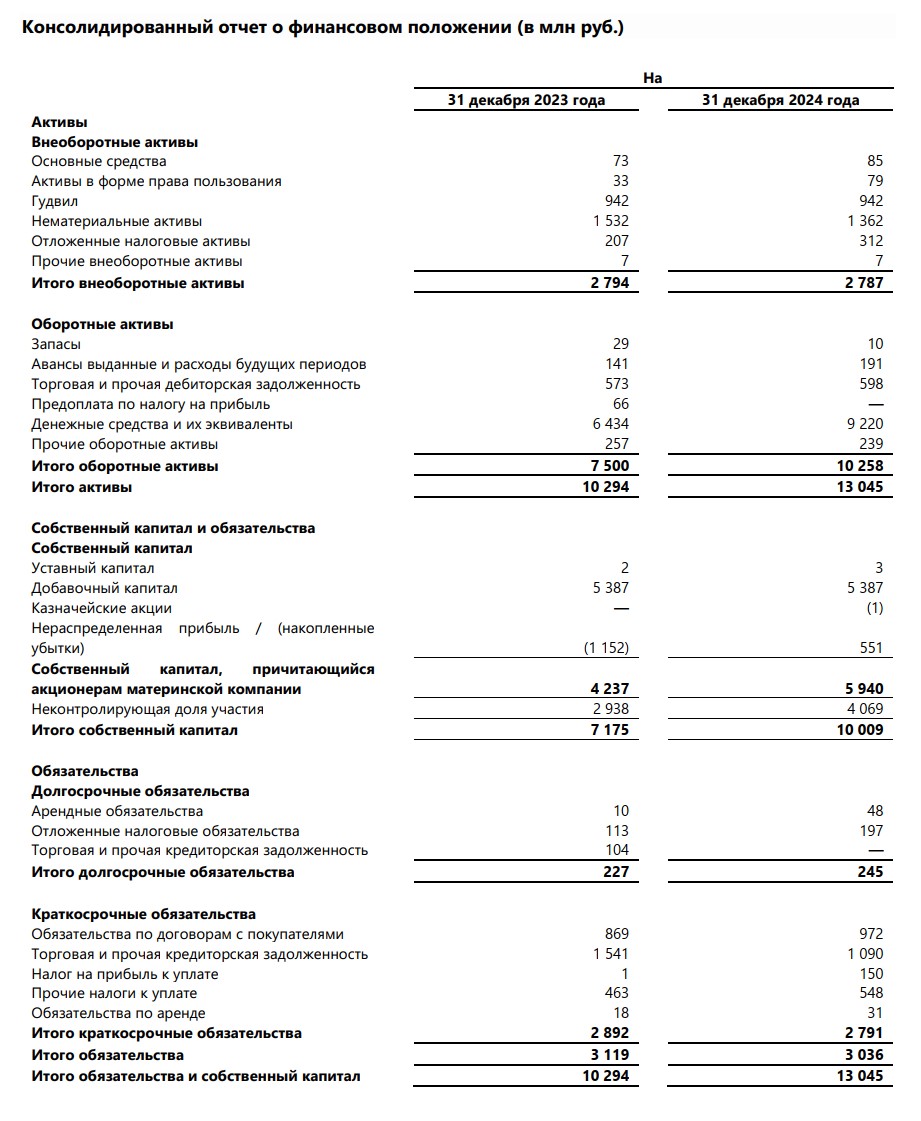

Балансовый отчет

Можно сказать, что по балансу все выглядит отлично:

Активы растут из года в год – увеличились в 8,5 раз с 2020 года

Кеш прибавляется, причем размещается на вкладах, принося дополнительный доход

Обязательства уменьшаются.

Коэффициент краткосрочной ликвидности выше необходимого минимума в 3,6

Долг к активам минимальный – 0,6.

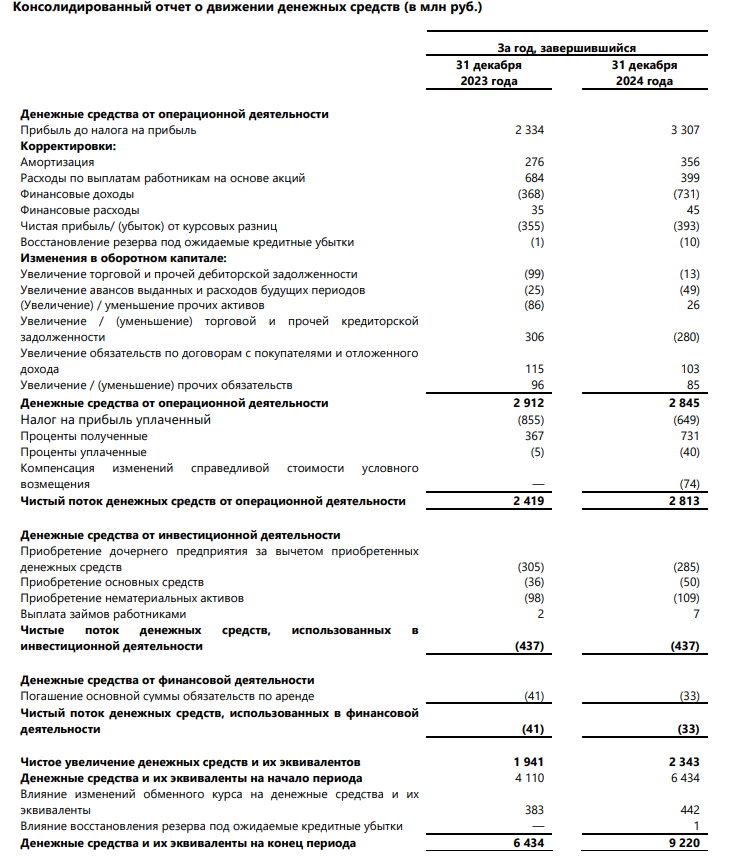

Отчет о движении денежных средств

И здесь самая мякотка – компания полностью финансируется за счет своего операционного денежного потока.

Незначительно растут капитальные затраты, но это и хорошо. Также компания не платила еще дивиденды, направляя средства на свое развитие. И тут тоже интересно, т.к. как говорилось ранее – компания планирует начать выплачивать дивиденды в будущем. Рассмотрим дивидендную политику.

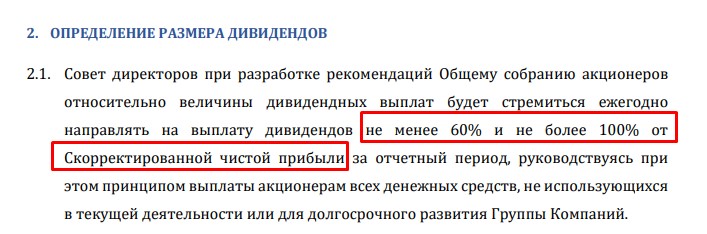

ДИВИДЕНДНАЯ ПОЛИТИКА

Помимо ожидаемых спецдивидендов, о которых говорили ранее, компания планирует ежегодно выплачивать дивиденды в размере 60-100% от скорректированной чистой прибыли:

Скорректированная чистая прибыль — это прибыль компании, из которой убрали разовые и нестандартные статьи, чтобы показать результат от основной, регулярной деятельности.

Этот показатель точнее отражает состояние бизнеса.

Если брать чистую прибыль за 2024 год, то потенциальные дивиденды можно оценить примерно в 32 рубля на акцию (2,46 млрд руб. на 77 млн акций) — это около 5% доходности. Но это расчёт при условии, что компания выплатит 100% прибыли. На практике размер дивидендов могут сократить почти вдвое.

При этом у компании достаточно высокий P/E — 18,68, так что ждать сверхдоходности вряд ли стоит.

Но есть одно важное «но» — темпы роста бизнеса. И именно здесь начинается самое интересное сравнение ЦИАНа с McDonald's.

Сравнение ЦИАНа с McDonald's

И здесь кроется главная причина интереса к компании.

McDonald's известен своей франчайзинговой моделью: около 95% ресторанов сети принадлежат и управляются независимыми партнёрами. Компания зарабатывает не только на бургерах, но и на:

первоначальных взносах франчайзи,

проценте от выручки,

продаже ингредиентов, оборудования и упаковки,

аренде земли и помещений (часто принадлежащих самой корпорации).

Что общего с ЦИАН?

У ЦИАН роль франчайзи выполняют риэлторы и агентства недвижимости.

Разместить объявление на площадке — заплати.

Хочешь доступ к CRM — заплати.

Нужна лидогенерация — снова заплати.

ЦИАН предоставляет инфраструктуру: платформу, трафик, инструменты. McDonald's — бренд, систему управления, поставки и стандарты.

Бренд

McDonald's ценят за единое качество обслуживания по всему миру. Чем больше точек, тем сильнее бренд и доверие к нему.

У ЦИАН — это количество объявлений единого формата, которые «примагничивают» клиентов простотой и понятностью информации по объектам в любом городе.

База данных

И McDonald's, и ЦИАН владеют огромным массивом данных о поведении клиентов. У McDonald's есть даже «Индекс Биг Мака» (неофициальный способ измерять покупательную способность). У ЦИАН — аналитические отчёты, которые можно продавать.

Главное сходство

Обе компании — не столько производители продукта (бургеров или недвижимости), сколько операторы сетей.

Клиенты McDonald's — франчайзи, ЦИАН — риэлторы и агентства. Риски компании минимальны, а доход идёт в виде стабильных абонентских платежей.

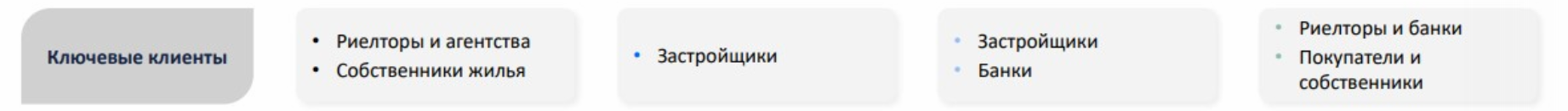

Для понимания, вот ключевые клиенты ЦИАНа:

А теперь перейдем непосредственно к стоимостному анализу.

СТОИМОСТНЫЙ АНАЛИЗ

Перед нами компания с капитализацией 45 млрд руб. (акция стоит 590 руб.).

За эти деньги инвестор получает:

Выручка: 12,98 млрд руб.

Чистая прибыль: 2,46 млрд руб.

Активы: 13 млрд руб.

Собственный капитал: 10 млрд руб. (регулярно растёт)

Если смотреть на средний P/E за последние 5 лет, цифра пугает — 191. Но важно учитывать, что прибыль только недавно вышла в положительную динамику.

Текущий P/E — 17,9. Всё ещё высоко, но это отражает премию за высокие темпы роста.

P/B — 4,4.

По текущему P/E зоны стоимости выглядят так:

Недооценка: ниже 160 руб./акция

Справедливая цена: 160–320 руб./акция

Переоценка: выше 320 руб./акция

На графике это выглядит следующим образом:

Выводы

Плюсы:

Высокая финансовая устойчивость.

Полное отсутствие долга.

На счетах — 9,22 млрд руб.

Рентабельность — около 19%.

Планы по выплате дивидендов (ранее их не было).

Отложенный спрос, который может поддержать рост акций.

Минусы:

Стагнация на рынке недвижимости.

Акция стоит дорого — чтобы оправдать цену, в 2025 году нужны высокие темпы роста.

Уже в 1 квартале 2025-го есть просадка относительно 1 квартала 2024-го.

Бизнес-модель ЦИАН выглядит крайне привлекательно: минимальные риски, отсутствие долговой нагрузки, потенциал роста за счёт сильного бренда и масштабируемой инфраструктуры. Если компания сохранит темпы роста, акции могут продолжить дорожать.

Как говорится, «и хочется, и колется». С такими компаниями у меня есть правило - их можно покупать только если совпадают три фактора:

- Идеальное финансовое состояние. Тут однозначный плюс.

- Рост самого рынка. Долгосрочно рынок растущий, несмотря на временную стагнацию. Стоимость клиентов будет только расти, но с другой стороны растет и конкуренция.

- Уникальный продукт. Вот тут огромные сомнения. Получится ли у компании полностью захватить рынок - неизвестно. Конкурентов очень много, причем довольно сильных.

Компания выглядит очень дорогой. Даже с учетом того, что подешевела на с момента IPO на 55%. Но возможно, есть смысл брать небольшую долю лет на 5, потому что прогнозируется рост рынка в ближайшие 10 лет минимум по 10% в год.