Наш любимый нефтяной дивидендный аристократ, мало кому известный под прозвищем Красный Лукич, всегда в топ-3 по популярности среди акций у инвесторов, которые любят пассивный доход и не только. В последнее время — второй после зелёной кэш машины. Продолжаем дивидендные разборы и сегодня смотрим историю дивидендов, политику и перспективы Лукойла $LKOH. Поехали!

Я активно инвестирую в дивидендные акции, облигации и фонды недвижимости, тем самым увеличивая свой пассивный доход. Акций в моём портфеле уже на 2,6+ млн рублей, и к выбору я подхожу ответственно. В основном дивидендные.

Чтобы не пропустить новые классные обзоры дивидендных акций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры дивидендных акций, облигаций, фондов и много другого крутого контента.

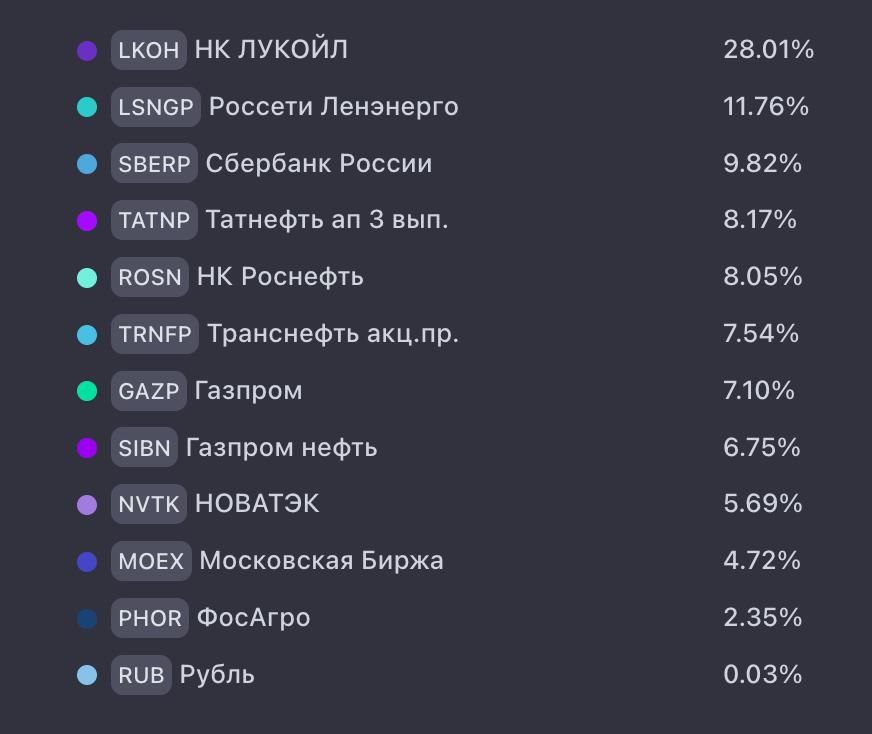

Сегодняшний герой присутствует у меня в портфеле и занимает в нём одну из самых больших долей. Я в этом не одинок. Акции Лукойла являются вторыми по популярности акциями на бирже (их доля в народном портфеле Мосбиржи 13–14%). У Лукойла третье место по капитализации на бирже после Сбера и Роснефти.

Предыдущие обзоры: Сбер, Ростелеком, Газпром нефть, Мосбиржа, ФосАгро, БСПБ, Башнефть, Яндекс, Транснефть, Сургутнефтегаз.

Лукойл — российская транснациональная энергетическая корпорация. Специализируется на добыче, производстве, транспортировке и продаже нефти, природного газа, нефтепродуктов и электроэнергии. Одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов.

Дивидендная политика

Дивидендная политика

Сумма дивидендов составляет не менее 100% от скорректированного свободного денежного потока. Он рассчитывается по данным консолидированной финансовой отчетности по МСФО и определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций. Дивиденды выплачиваются дважды в год, размер промежуточного дивиденда рассчитывается по отчётности за 6 месяцев.

История дивидендов

История дивидендов

Ещё в далёком 2000 году Лукойл заплатил 3 рубля на акцию, а в 2001 уже 8. С тех пор дивиденды выплачивались каждый год, а с 2012 года дважды год. И дивиденды устойчиво растут все эти годы.

Например, в 2015 году дивиденды составили 159 рублей на акцию, а в 2024 — рекордные 1012. В 2025 году выплачен уже 541 рубль — итоговые за прошлый год.

Дивдоходность за последние 10 лет (2015–2024): 6,6%, 6,2%, 6,5%, 4,9%, 5,9%, 7,3%, 8,1%, 17,2%, 14,2%, 13,8%

Средняя доходность за 10 лет: 9,07%

Растут, что характерно, и выплаты, и доходность. Так что акции Лукойла идеально подходят для получения пассивного дохода: дивиденды регулярные, тренд положительный. Чтобы получать до налогов 1,2 млн в год (в среднем 100 тысяч в месяц), нужно иметь примерно 1 тысячу акций (примерно 6–6,2 млн рублей). Но это на данный момент, стоит учитывать, что мы не знаем, что будет дальше.

Ближайшие дивиденды

Ближайшие дивиденды

Ближайшие дивиденды теперь уже в декабре. По прогнозу УК Доход, зимой Лукойл выплатит дивиденды до 556 рублей (9%). Но я бы не ждал столько, исходя из результатов 1П2025, выходит 473 рубля, а в июне 2026 может быть вообще 300–350. Помним про санкции и крепкий рубль.

Последний отчёт

Последний отчёт

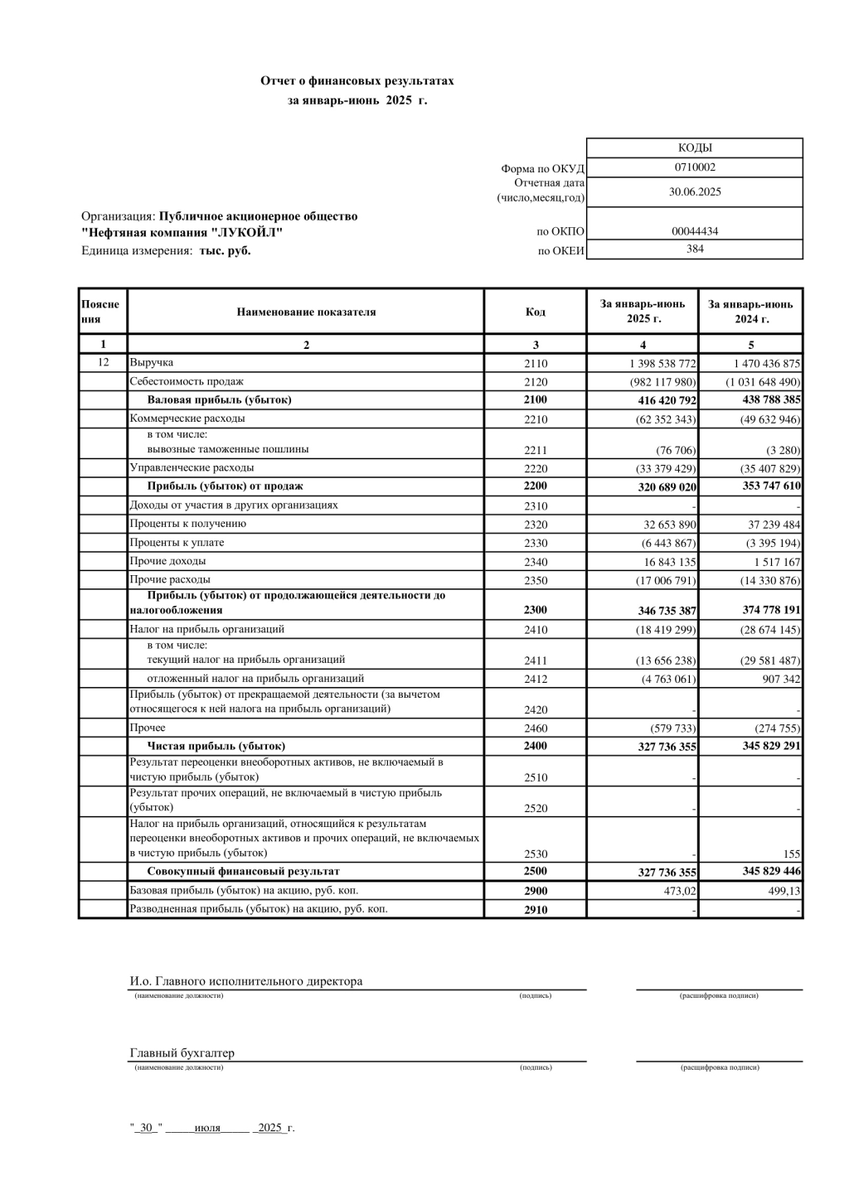

Предлагаю посмотреть финансовые результаты по РСБУ за 6 месяцев 2025. По ней видно, что происходит не самое лучшее.

Чистая прибыль снизилась до 327,7 млрд рублей (-5% г/г). Выручка тоже снизилась, до 1,398 трлн рублей (-4,9% г/г). Валовая прибыль снизилась до 416,4 млрд рублей (-5,1% г/г). Прибыль от продаж снизилась до 320,7 млрд рублей (-9,3% г/г).

Чистая прибыль снизилась до 327,7 млрд рублей (-5% г/г). Выручка тоже снизилась, до 1,398 трлн рублей (-4,9% г/г). Валовая прибыль снизилась до 416,4 млрд рублей (-5,1% г/г). Прибыль от продаж снизилась до 320,7 млрд рублей (-9,3% г/г).

Прибыль до налогообложения составила 346,7 млрд рублей (-7,5% г/г). Зато выросли коммерческие расходы — до 62,3 млрд рублей (+20% г/г). Поступления от продажи продукции, товаров, выполнения работ и оказания услуг составили 893 млрд рублей (-5,7%).

Прибыль до налогообложения составила 346,7 млрд рублей (-7,5% г/г). Зато выросли коммерческие расходы — до 62,3 млрд рублей (+20% г/г). Поступления от продажи продукции, товаров, выполнения работ и оказания услуг составили 893 млрд рублей (-5,7%).

Вот управленческие расходы сократились до 33,3 млрд рублей (-5,9%). Оплата труда работников снизилась до 19,6 млрд рублей (-16,9%). Выплаты по налогу на прибыль организаций снизились в 2,5 раза, до 14 млрд.

Вот управленческие расходы сократились до 33,3 млрд рублей (-5,9%). Оплата труда работников снизилась до 19,6 млрд рублей (-16,9%). Выплаты по налогу на прибыль организаций снизились в 2,5 раза, до 14 млрд.

Так-то умеренное снижение показателей. По МСФО ситуация будет, скорее всего, хуже.

По аналогии с прошлым годом, когда заплатили 100% прибыли по РСБУ, это 473 рубля дивидендов.

По аналогии с прошлым годом, когда заплатили 100% прибыли по РСБУ, это 473 рубля дивидендов.

Не забываем про кубышку. Она у Лукича 1,4 трлн. Может ли из неё что-то перепасть на дивиденды? Не берусь утверждать. Но важно то, что показатель Чистый долг/EBITDA отрицательный, а нефть продаётся. Только цены на неё низкие, а рубль дорогой.

Не забываем про кубышку. Она у Лукича 1,4 трлн. Может ли из неё что-то перепасть на дивиденды? Не берусь утверждать. Но важно то, что показатель Чистый долг/EBITDA отрицательный, а нефть продаётся. Только цены на неё низкие, а рубль дорогой.

Про санкционные риски тоже не забываем.

Про санкционные риски тоже не забываем.

Такое мы берём?

Такое мы берём?

Ещё как берём, не зря же Лукойл a.k.a. Красный Лукич — главный дивидендный аристократ на Мосбирже, несмотря на то, что ближайшие дивиденды скорее всего будут ниже. У меня в портфеле пока что 50 акций, как раз недавно докупил до круглого значения. Планирую и дальше активно покупать. Вы как, нефтяные котлетеры и туземунщики?

Поддержите пост лайком — это лучшая поддержка и мотивация!

Поддержите пост лайком — это лучшая поддержка и мотивация!

Сервис учёта инвестиций, которым я пользуюсь.

Сервис учёта инвестиций, которым я пользуюсь.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.