Мой инвестиционный график строго привязан к зарплатным дням: 10-го числа у меня зарплата, а 25-го — аванс, поэтому я и инвестирую дважды в месяц именно в эти даты. Такой подход уже почти 6 лет помогает мне дисциплинированно создавать капитал.

Сегодня 10 сентября, я получил деньги и вложил их в 3 дивидендные акции. В этой статье покажу, как выглядит мой портфель после 5 лет и 8 месяцев регулярных инвестиций, а также расскажу, какие именно бумаги я докупил в этот раз.

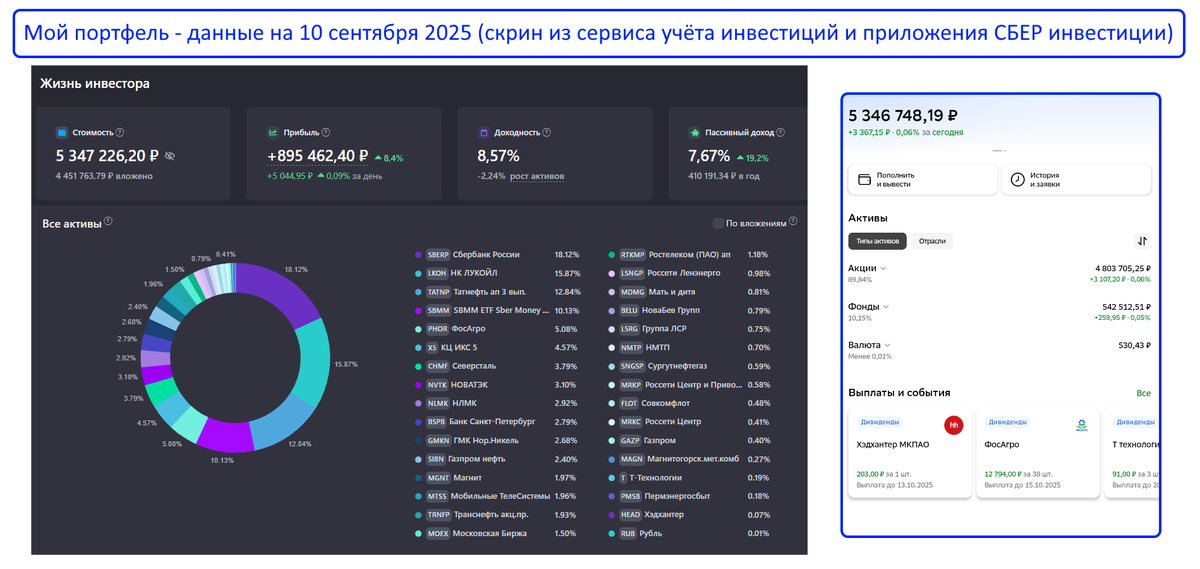

Мой портфель

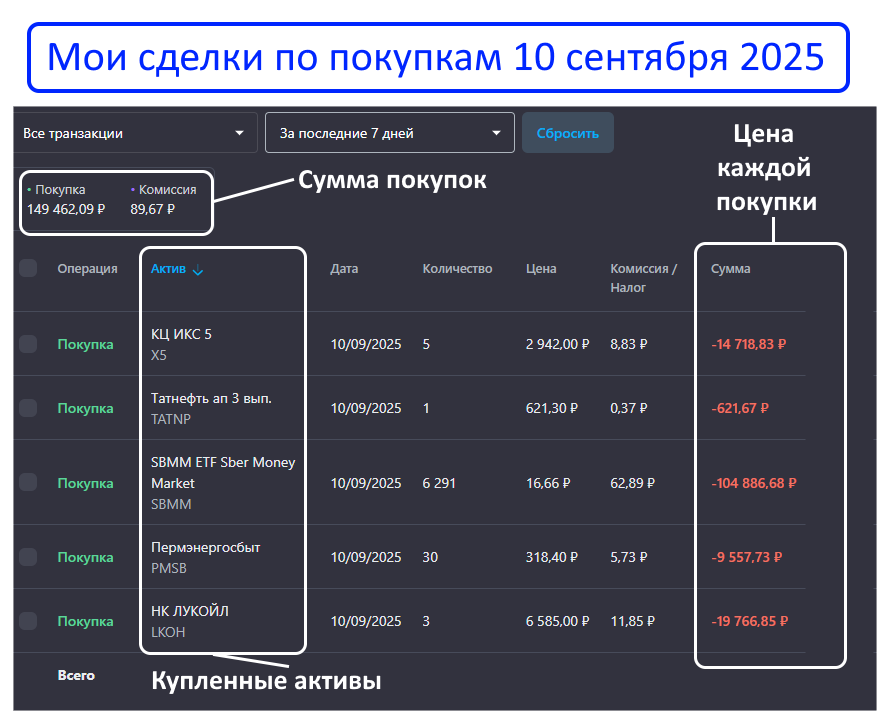

Все данные на скрине из сервиса учёта инвестиций и приложения СБЕР инвестиции:

Что я имею спустя 5 лет и 8 месяцев инвестирования:

Стоимость портфеля 5,3млн р (совсем недавно было около 11,5млн р, но я писал статью, куда дел деньги тут).

Общая прибыль 895 тр

Среднегодовой прирост 8,6%

Пассивная доходность 7,7%

В составе моего портфеля ровно 30 эмитентов и фонд ликвидности SBMM. Однако 70% капитала сосредоточено в топ-10 акциях. Я делаю ставку на лидеров нашего рынка - "голубые фишки". Это компании с проверенной историей, стабильной прибылью и щедрой дивидендной политикой. Остальные 20 позиций - это более рискованные активы для потенциального роста.

Во что я инвестировал?

Пару статей назад я выкладывал свой план покупок с разбором 3х дивидендных акций. Я не стал отступать от плана и инвестировал деньги в:

Лукойл $LKOH - нефтегазовый гигант, "дивидендный аристократ" рынка.

ИКС 5 $X5 - лидер потребительского сектора с динамичным развитием и растущими показателями.

Пермэнергосбыт $PMSB - новая, 30-я по счету бумага в моём портфеле!

Отдельно о новичке: почему я добавил Пермэнергосбыт?

Это пример качественной дивидендной акции из третьего эшелона. Компания занимается покупкой и продажей электроэнергии в Пермском крае. Вот что делает ее привлекательной:

Идеальная отчетность: Рост выручки и чистой прибыли при отрицательном долге - это признаки финансового здоровья.

Щедрые дивиденды: Более 10 лет стабильных выплат без единой отмены. За 2024г компания выплатила акционерам 18.9%! Ожидается, что такая политика продолжится, так как главные (мажоритарные) акционеры заинтересованы в высоких дивидендах.

Стабильный рост: Акция показывает восходящую динамику: +578% за 10 лет, и ее рост часто не зависит от общего настроения рынка.

Заключение

Я убеждён, что дисциплина и систематичность - это 90% успеха. Этот принцип работает и в жизни и на рынке!

Я не пытаюсь угадать рынок и купить на самом дне, а просто регулярно, два раза в месяц приобретаю доли в крупных российских компаниях, инвестируя в популярные "голубые фишки" с высокими дивидендами.

Сегодняшние покупки — это идеальная диверсификация:

Лукойл - сырьевой сектор

ИКС 5 - потребительский сектор

Пермэнергосбыт - электроэнергетика

У всех троих отличные финансовые показатели, нулевые или низкие долги и перспектива дивидендов в 5-7% в ближайшие месяцы. Эти дивиденды я реинвестирую, запуская главный двигатель роста капитала - сложный процент.

Что дальше?

Следующая покупка - 25 сентября. Как всегда, за пару дней до этого я проанализирую рынок и составлю новый список дивидендных бумаг. А в следующей статье я приготовил для вас нечто противоположное, составил ТОП-5 худших акций российского рынка, которые я бы советовал обходить стороной. Будет интересно!

Спасибо за внимание! Ещё больше полезной информации на моих других каналах:

ТЕЛЕГРАМ | ЮТУБ | РУТУБ | ВК Подписывайтесь