Дисклеймер: эта статья на подумать. На порассуждать. Тут ты не найдешь данных анализа, которые сразу сможешь применить. Но это очень важная статья для понимания работы рынка.

Как вы думаете, что произойдет с акциями компании, если она выкатит годовой отчет, в котором покажет рост бизнеса на 50%?

Правильный ответ - это зависит от ожиданий инвесторов.

• Если инвесторы ждали 55% роста, то акции упадут в цене - ожидания не оправдаются.

• Если инвесторы ждали 50% роста, ничего не произойдет - ожидания совпадут с реальностью.

• Если инвесторы ждали 45% роста, акции вырастут - реальность превзойдет ожидания.

Теория эффективности гласит, что любая информация, существующая в мире моментально отображается в цене акций.

Мол, если мы ждем, что Центральный Банк поднимет ключевую ставку, то цены облигаций упадут заранее.

И есть в этом одно преимущество, которое обязан использовать каждый разумный инвестор. О нем я расскажу далее на примере. А пока поговорим про цены.

На рынке есть два понятия - справедливая стоимость компании и рыночная цена.

Когда вам будут говорить, что акции стоят столько, сколько за них готовы платить - смело шлите таких умников куда подальше.

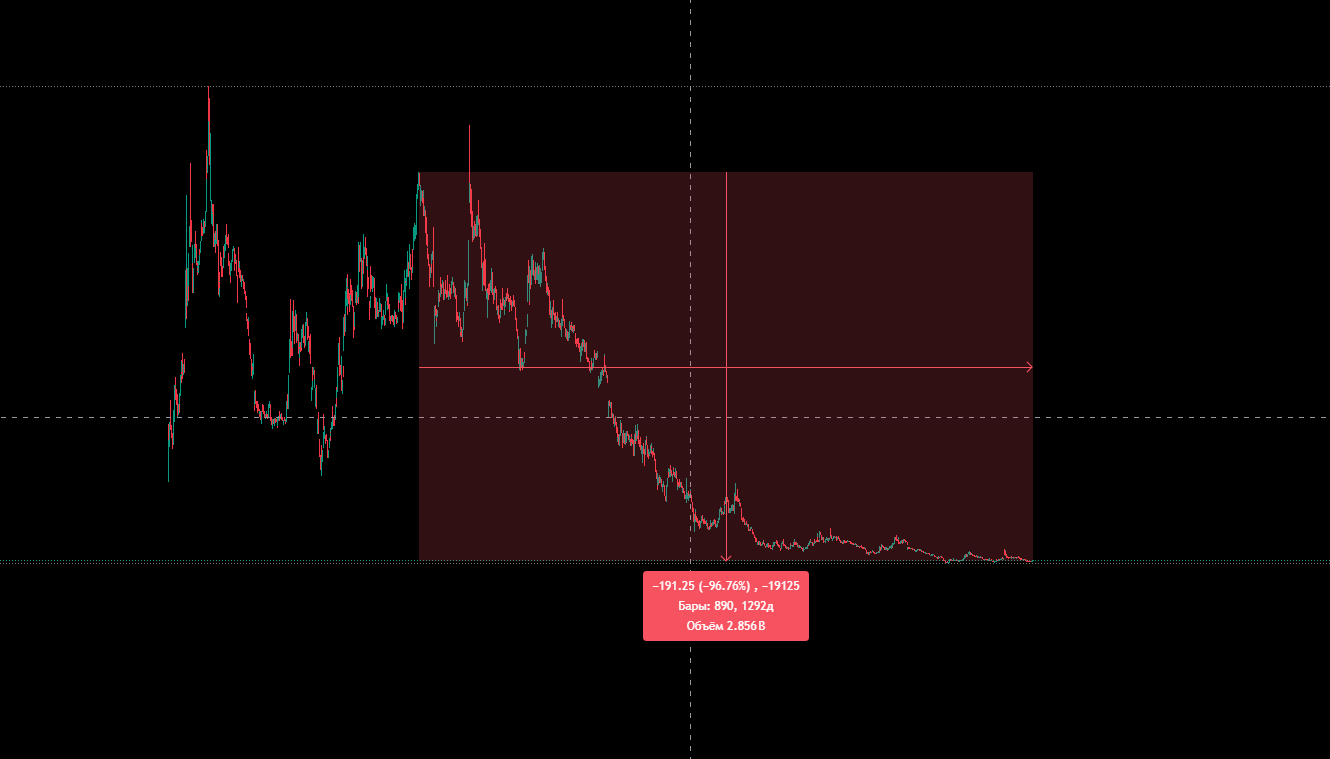

Ибо как они объяснят это?

Просто в какой-то момент передумали?

А как же быть тем, кто покупал по самой высокой цене?

Томить не буду. Чтобы не попасть в такую ситуацию, нужно разобраться в двух важных понятиях.

Обозначу её синей линией.

Справедливая стоимость - величина постоянная, которая может меняться со временем. Например, когда выходят новые отчеты.

Простой пример:

Представьте себе ларек с шаурмой, который приносит 100.000 рублей в месяц.

За сколько его можно купить/продать?

Это мелкий бизнес, поэтому его окупаемость должна быть в районе года. Например, возьмем вилку от 800.000 рублей до 1.200.000 рублей.

Дороже - глупо, потому что окупаемость высокая, дешевле - выгодно.

А теперь представьте, что менеджер, который продает вам этот ларек, говорит: «Ты только представь, через полтора года его чистая прибыль будет 300.000 рублей в месяц».

И выставляет цену - 3.000.000 рублей. Мол, это же окупится.

Станете покупать?

Можно, конечно. Но разумно будет задать вопрос - а можно ли верить менеджеру, который заинтересован в продаже?

И второй вопрос - что будет, если его обещание не сбудется?

Если чуда не произойдет, то будут последствия:

• Крайне низкая окупаемость - ваши инвестиции будут окупаться три года вместо одного;

• Падение стоимости актива. Вы его не продадите за 3.000.000 обратно. Вы продадите его за 800.000-1.200.000 рублей. Может, чуть дороже из-за инфляции, но это всё равно убыток.

Улавливаете аналогию с фондовым рынком?

Казалось бы, всё логично. Но на рынке все почему-то верят обещаниям менеджмента компании.

И тут мы подходим ко второй важной вещи:

Рыночная цена - это непостоянная величина. На ликвидных акциях мы можем видеть изменения ежесекундно. А в течении недели могут быть серьезные изменения цены.

Думаю, видели, как акции прыгают на +/- 20-30% в течении недели?

Почему так происходит. Потому что инвесторы начинают верить, либо разочаровываются.

И чтобы этого избежать, представьте, что в момент покупки вы покупаете не тот бизнес, который существует ЗДЕСЬ И СЕЙЧАС. А тот, который будет в будущем.

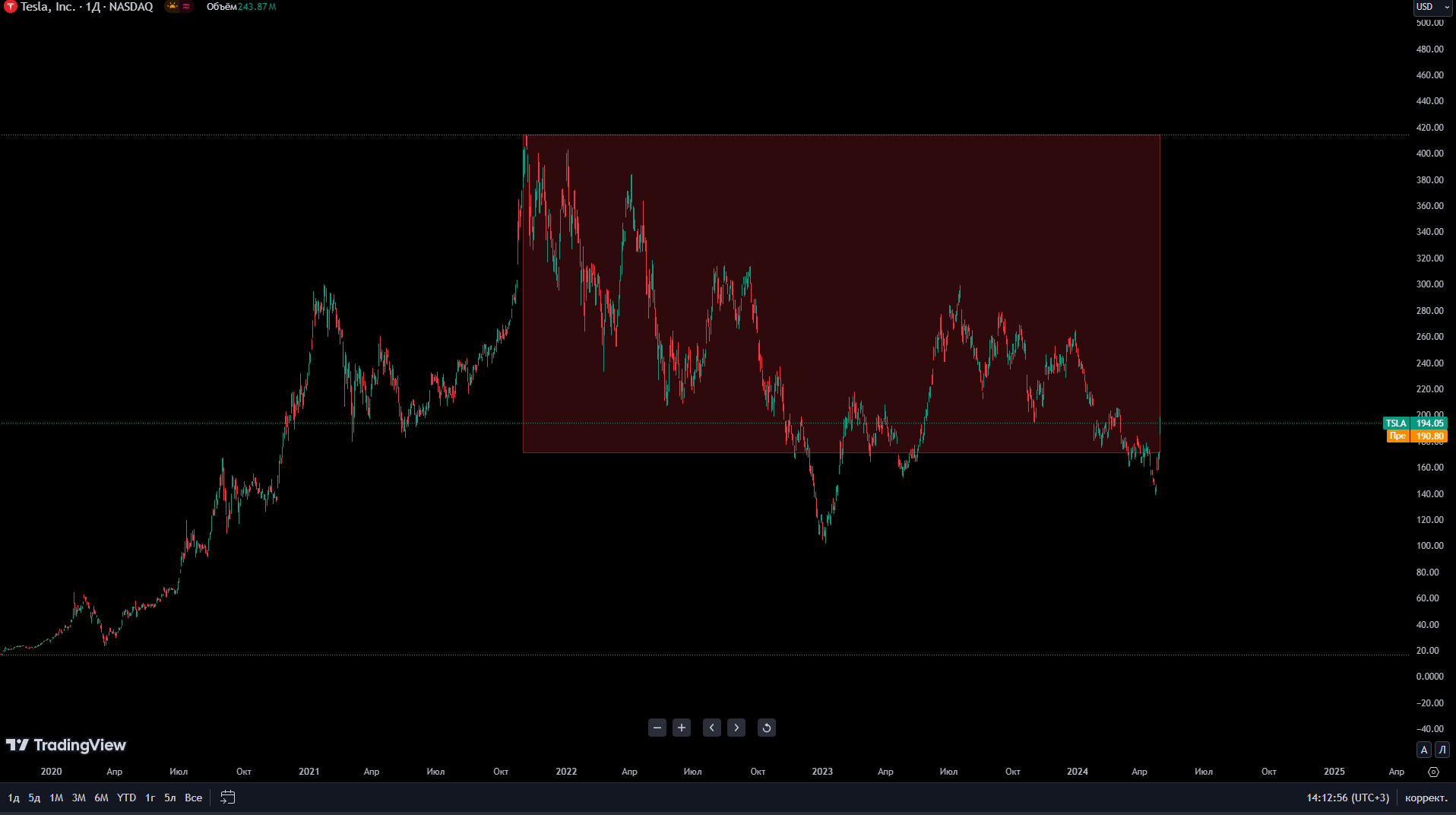

Иными словами, если вы покупаете крайне дорогие и перспективные компании, то не удивляйтесь, когда произойдет такое:

Tesla - яркий пример. Темпы роста сумасшедшие. Но инвесторы ждали сумасшедших темпов роста в квадрате. Поэтому те, кто покупал её крайне дорого - заплатили кому-то свои деньги.

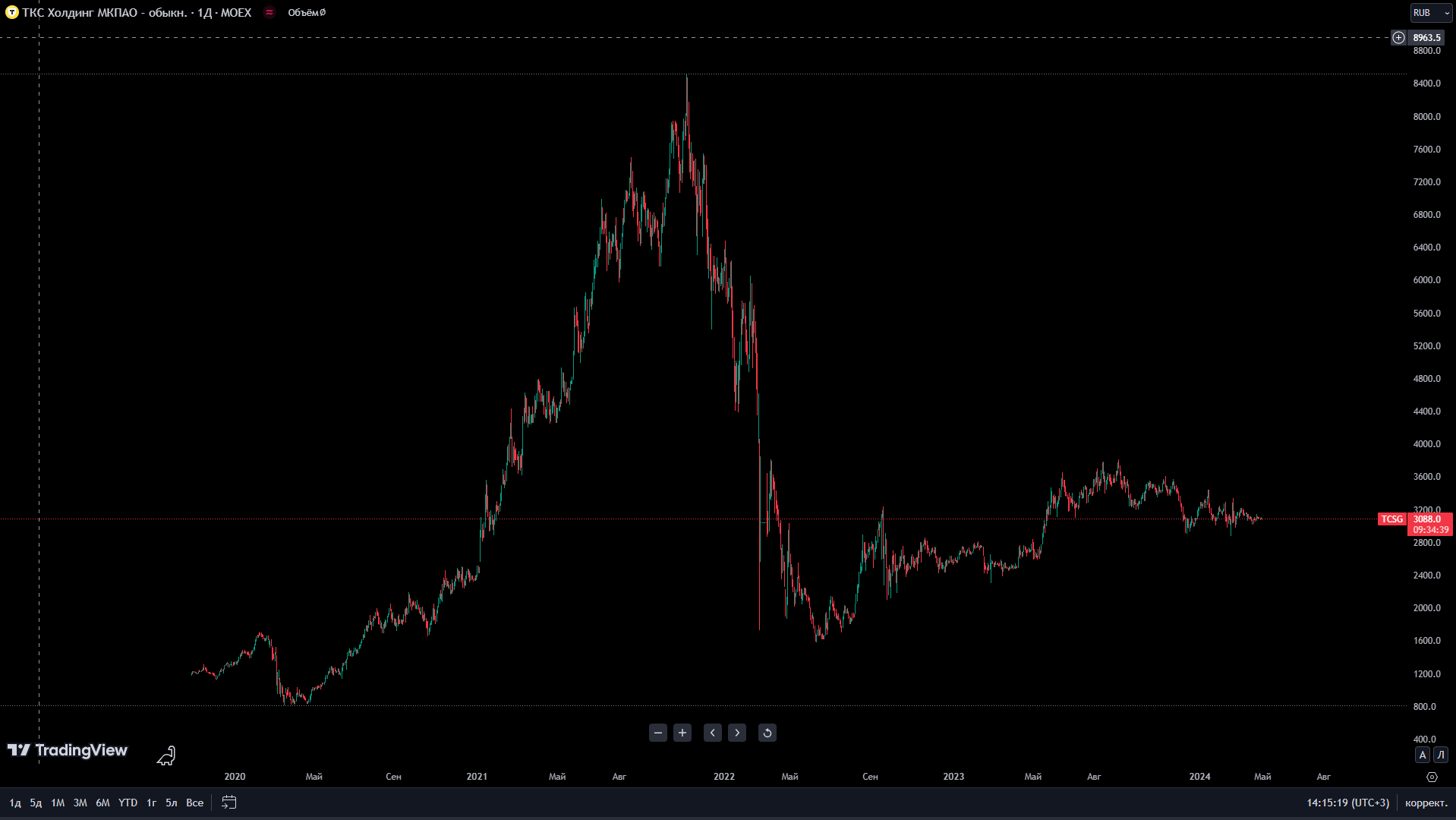

Ну или акции Тинькофф на рынке РФ. Кто бы как не относился к этому банку - в бизнес они умеют. И темпы роста колоссальные.

Правда, в начале замедление темпов роста привело к снижению акций ещё до СВО. Затем СВО их добила. И они не восстановились даже на половину. Финита ля комедия.

Чтобы не попасть в такую ситуацию, необходимо:

Постараться понять справедливую стоимость.

Для этого нужно ответить на следующие вопросы:

• Есть ли прибыль? Растет ли она? Растет ли выручка?

• Что с капиталом? Какова динамика долгов? Какая долговая нагрузка? Что с коэффициентом ликвидности?

• Откуда компания берет деньги - финансируется сама или за счет рынка/кредитов? Куда она направляет эти деньги?

Понять, чего от неё ждут инвесторы?

• Какая окупаемость? Стоимость капитала? Рентабельность?

• Какие у неё темпы роста? Соотносятся ли темпы роста с ростом рынка или компания просто захватывает долю?

• Чего от неё ожидают инвесторы?

Эти вопросы позволяют понять ответ на один довольно сложный вопрос - стоит ли компания своих денег?

И вот тут я обязан сделать крайне важное заявление.

Никакой анализ не скажет вам о том - будут ли расти акции или будут падать. Цель - понять, какой риск несут в себе те или иные инвестиции.

Это не ставки. Где с коэффициентом х3 ты рискуешь больше, чем с коэффициентом х1,5, но и зарабатываешь больше.

Если инвесторы ждут от компании 50% роста - это высокий риск априори, потому что поддерживать такие темпы роста крайне тяжело. Исключение - рост самого рынка.

В таком случае, оправдать ожидания инвесторов будет сложно.

Но если инвесторы ждут от компании 5% роста - риск намного меньше. Потому что оправдать низкие ожидания проще.

Давайте покажу на примере.

Это сравнительный анализ доходности компании Steel Dynamics с крупнейшими технологическими компаниями.

Чтобы не быть голословным, я оставлю здесь ссылку на статью от 11 февраля 2021 года - https://ru.investing.com/analysis/article-200278151

В этой статье я прямо указывал на недооцененность этого сектора.

Сам я тоже покупал акции этой компании.

Безусловно, первый же вопрос, который может появиться - а давай сравним доходность этих компаний не за 3-4 года, а за 10 лет?

Конечно, у любого техногиганта доходность будет в разы больше.

Но 10 лет назад это были адекватные по стоимости компании. Если хотите, раскопать их старые отчеты, сравнивать темпы роста по отношению к стоимости компаний.

Сейчас же, это безумно дорогие компании.

А так как доходность зависит от цены покупки и качества бизнеса, то за последние несколько лет доходность этих компаний снизилась.

Например, Apple вообще за последние 10 лет угробила свой капитал. Всю нераспределенную прибыль потратила на обратный выкуп акций. Поэтому их цена сейчас запредельная.

Эти данные можно посмотреть на https://snowball-income.com/

Там, кстати, есть тестовый период 2 недели. И огромное количество полезняка.

Или если хотите увидеть статью с подробным анализом техногигантов США и сравнительный анализ их показателей бизнеса и рыночной цены в динамике, то пишите об этом в чате в нашем сообществе в телеграме - https://t.me/longovichok