Новатэк - нефтегазовый частник

Крупная компания, которая занимается добычей и продажей газа. Одна из крупнейших в мире по запасам газа.

Давайте разберемся, как устроен бизнес, куда идёт газ и стоит ли компания своих денег на рынке.

Обзор бизнеса

Дисклеймер: я не знаток газа и нефти. Моя задача - понять, стоит ли инвестировать в эту компанию и если да - по какой цене.

Для начала я попробовал разобраться в бизнесе.

Компания занимается добычей углеводородов.

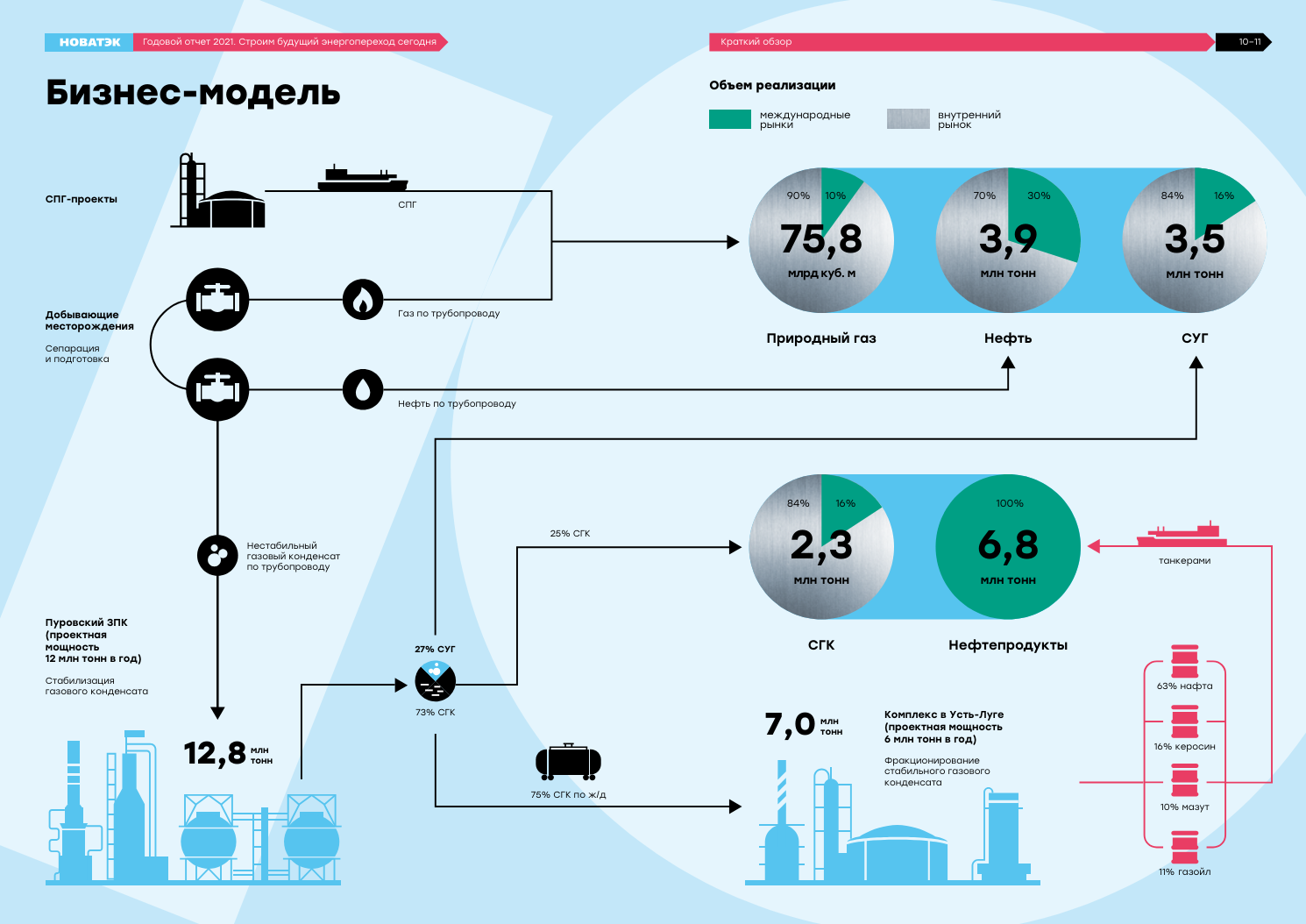

Схема выглядит примерно следующим образом:

- Компания добывает газ. Часть сжижает и направляет потребителям, часть отправляет потребителям напрямую по трубопроводу. Это основная деятельность компании.

- Компания добывает нефть. По трубопроводам она также идёт до потребителей.

- В ходе добычи углеводородов выделяется Нестабильный Газовый Конденсат. 27% поставляется потребителям в сжиженном виде.

- 73% проходит стабилизацию и появляется Стабильный Газовый Конденсат.

- 25% Стабильного Газового Конденсата направляется напрямую потребителям, 75% проходит последующую переработку, из чего получаются нефтепродукты - Нафт, Керосин, Мазут и Газойл.

Важнее всего то, куда все эти продукты поставляются.

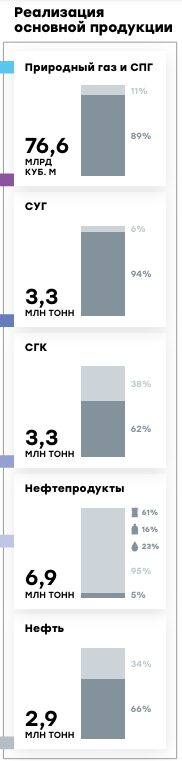

Выше схема за 2021 год. 90% газа поставлялось на внутренний рынок РФ. 54% нефтепродуктов поставлялось на международный рынок.

Газ занимает 85% добычи компании. Поэтому мы с уверенностью можем говорить, что основная выручка идёт с рынка РФ. Эдакая защита от санкций.

Давайте посмотрим, что произошло в 2022 году.

Доля нефтепродуктов изменилась незначительно. Поставки газа зарубеж даже немного выросли.

В любом случае, перед нами компания, которая ориентируется в основном на внутренний рынок.

Объем добычи.

Вот как выглядит добыча газа компанией за последние 10 лет.

В целом, мы видим, что за последнее десятилетие добыча растет.

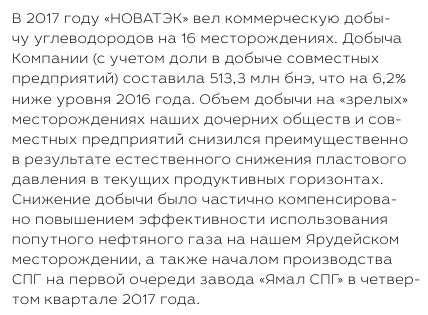

Но вот вопрос - что произошло в 2017 году? Почему было снижение?

Зацепку я нашёл в годовом обзоре за 2017 год.

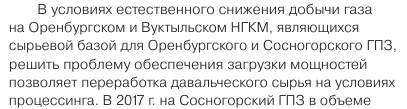

- Объем добычи на месторождениях снизился преимущественно в результате естественного снижения пластового давления.

Эту фразу поймет только тот, кто работает в этой сфере. По всей видимости, это связано со спецификой работы в этой сфере.

Подтверждение этому я нашёл в отчетах Газпрома за тот же период.

- Выручка и активы компании в тот год выросли. Это доказывает, что проблемы были не с бизнесом. Об росте мы ещё поговорим далее.

Что имеем по итогу?

Крупная компания, которая ориентирована, в основном, на внутренний рынок.

С одной стороны, это хорошо - защита от санкций. С другой, не очень - в случае роста курса доллара мы не увидим роста выручки и акции не защитят нас от девальвации.

Тут важно другое - темпы роста и стоимость.

Фундаментальный анализ

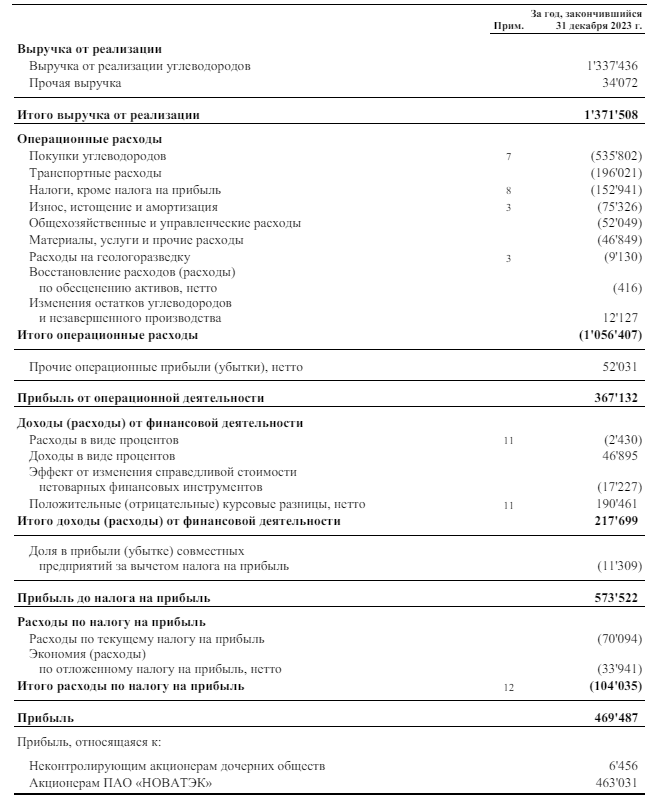

Отчет о доходах

У компании неплохая маржинальность - 26,7%.

Но тут уникальный случай, когда чистая прибыль выше операционной. В данном случае, это из-за курсовых разниц. То бишь, из-за роста курса доллара в 2023 году.

Именно поэтому я всегда на смотрю операционную часть, а не на общую. Важно понять рост самого бизнеса компании, вне зависимости от его финансовой деятельности.

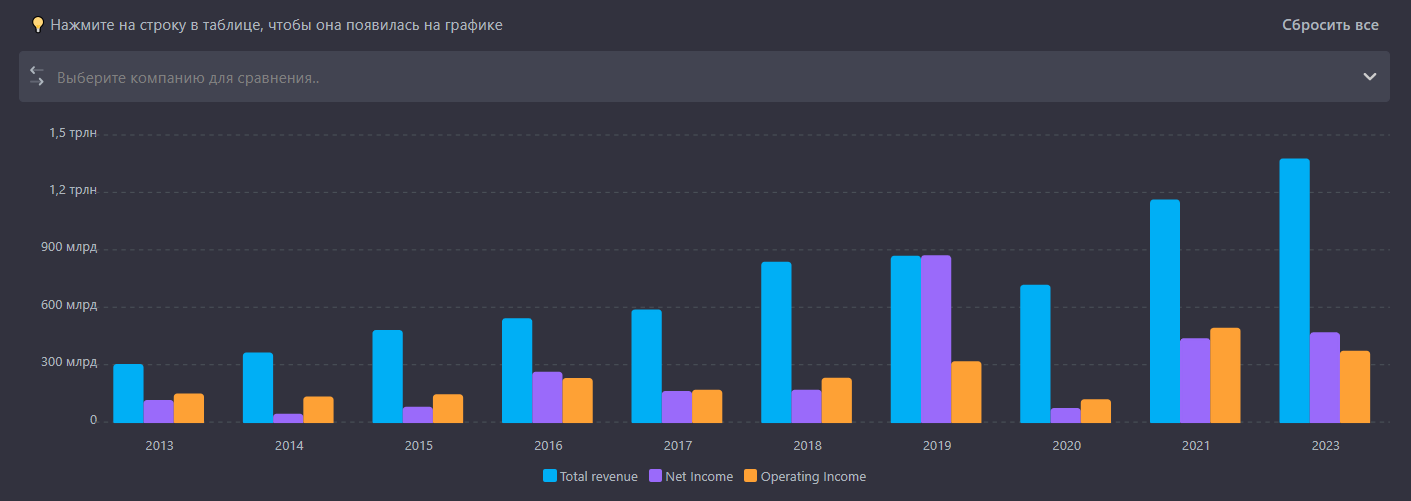

Темпы роста отличные. С 2015 года:

• Выручка выручка выросла почти в 3 раза;

• Операционная прибыль выросла в 2,6 раза;

• Чистая прибыль выросла в 6 раз.

Последнее, опять же, можно не учитывать, так как влияют финансовые расходы/доходы, в том числе от переоценки стоимости из-за курсовой разницы.

Все графики динамики я строю на портале snowball - https://snowball-income.com/

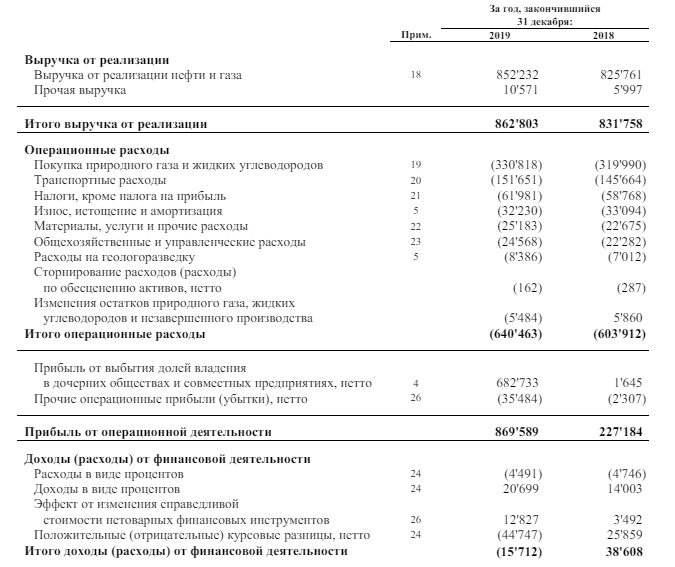

Интересно, что произошло в 2019 году. Операционная прибыль фактически такая же, как и выручка. Как будто у компании 100% маржинальность.

На деле всё выглядит так:

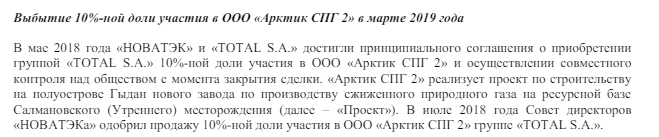

У компании появился пункт «прибыль от выбытия долей владения в дочерних обществах и совместных предприятиях».

Компания продала 10% долю участия в ООО «Арктик СПГ 2».

И тут можно сколько угодно говорить о том, что отчет честный и полагаться стоит только на него.

Но! Это никак не относится к операционной деятельности компании. Это разовый доход, связанный с продажей.

Основная деятельность - реализация газа и нефтепродуктов.

Поэтому тут можно сказать, что компания составила отчет в свою пользу.

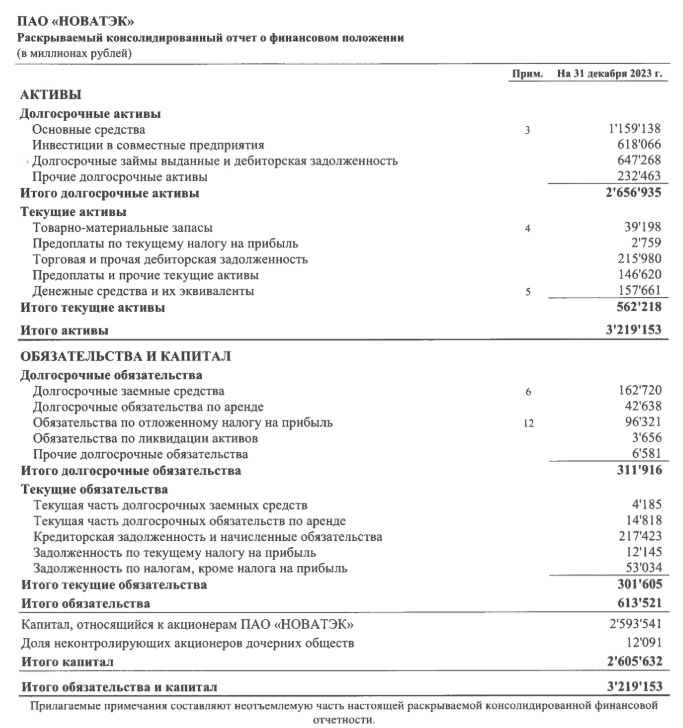

Балансовый отчет

Компания после проблем в 2022 году до сих пор не раскрывает полностью свою отчетность. Например, нет пунктов «нераспределенная прибыль», «капитальные затраты» и подробного описания внешнего финансирования.

Поэтому работаем с тем, что имеем.

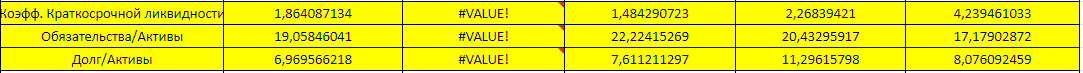

Касательно баланса. Во-первых, отличный коэффициент краткосрочной ликвидности - 1,86. Во-вторых, долг ниже 7%. В-третьих, отношение обязательств к активам менее 20%.

Тут всё шикарно.

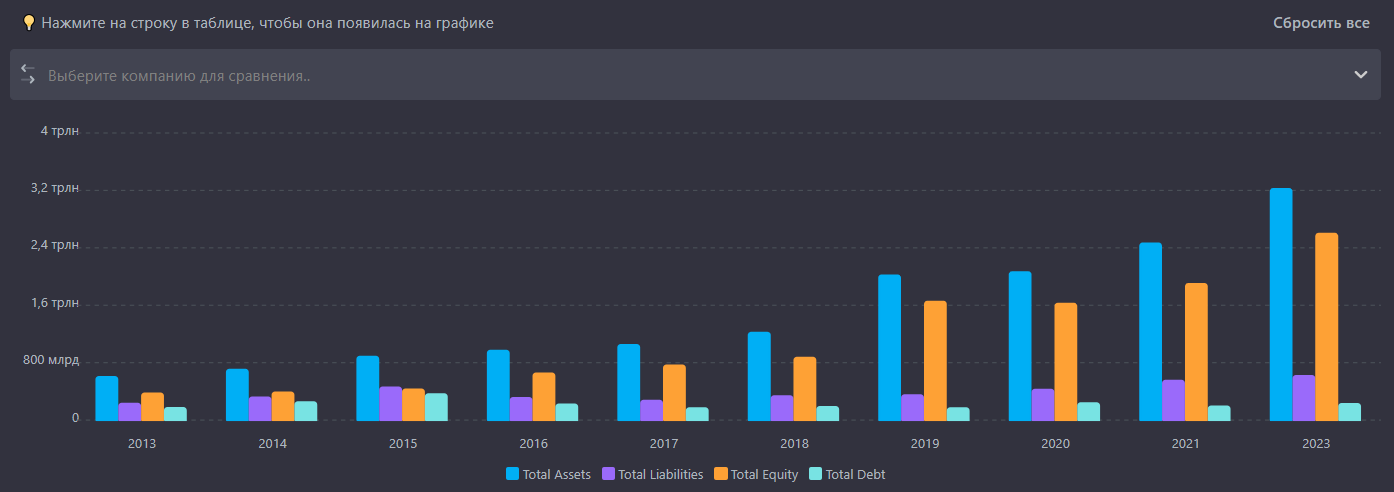

В динамике тоже всё шикарно. Основной рост приходится на активы и капитал компании.

За последние 5 лет:

• Активы выросли на 59%;

• Обязательства выросли на 77%;

• Капитал вырос на 57%;

• Долг вырос на 38%.

По коэффициентам.

Тоже всё отлично. У компании стабильные высокий коэффициент краткосрочной ликвидности и стабильные низкие коэффициенты обязательств.

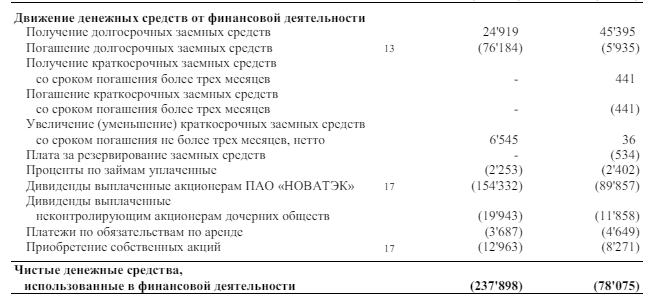

Отчет о движении денежных средств

Как я писал ранее, компания не раскрывает полностью свою отчетность.

Единственный вывод, который можно сделать, глядя на этот отчет - это то, что финансовый денежный поток отрицательный.

Но это может быть по причине выплаты дивидендов. Потому что финансовый денежный поток суммирует все поступления и вычеты компании, в том числе выплату дивидендов и погашение кредитов.

Единственное, на что мы можем опираться в данном случае - отчеты до 2022 года.

Вот, например, отчет за 2021 год.

У компании были низкие привлечения денег извне.

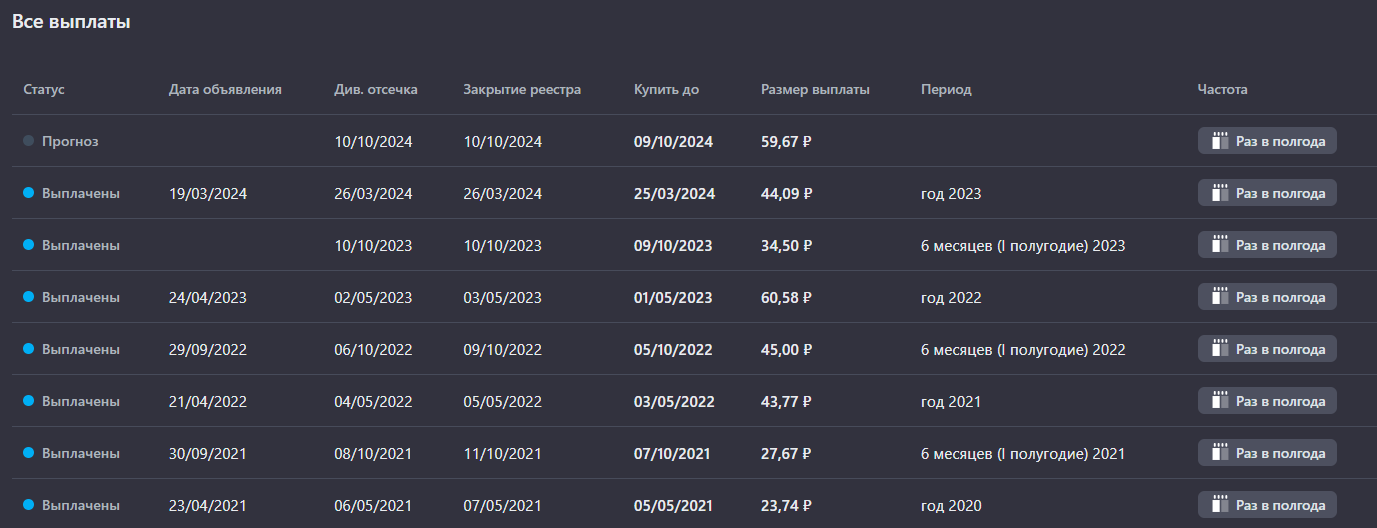

Также, компания стабильно платит дивиденды дважды в год.

Оценка рисков

Глобально, риски можно поделить на 4 категории.

- Операционные риски. Сюда относятся:

• Технологические риски - аварии, пожары, взрывы на производстве;

• Экологические риски - влияение деятельности на окружающую среду;

• Климатические риски - влияние компании на изменение климата и влияение изменения климата на деятельность компании;

• Геологические риски - снижение прироста запасов, отстутсвие новых месторождений, снижение уровня добычи углеводородов.

- Финансовые и рыночные риски. Сюда относятся:

• Ценовые риски. Резкие колебания цен на углеводороды, которые негативно скажут на результатах компании;

• Валютные риски. Колебания курса валют валияют на продажи, импортные поставки, финансирование и расчеты с иностранными контрагентами.

• Процентные риски. Подорожание денег из-за высоких процентных ставок на рынке.

- Корпоративные риски. Сюда относятся:

• Законодательные риски. Как со стороны РФ, так и со стороны иностранных регуляторов, что может повлиять на результаты компании;

• Политические риски. Влияение на результаты политической и экономической ситуации в России и мире.

- Проектные риски. Сюда относится влияние внутренних или внешних факторов на реализацию перспективных проектов компании.

Стоимостный анализ

Опять же, стандартный подход тут не работает. По двум причинам:

- В 2022 году не было отчетности;

- В 2019 году была продажа доли бизнеса, которую запихали в операционный доход.

Из-за этого нельзя посчитать средневзвешенный P/E за последние 5 лет. Поэтому я взял 3 года - 2023, 2021, 2020.

Средневзвешенный P/E получился чуть больше 11.

Стоимость капитала - 1,44

Рентабельность прибыли на акцию - 12,45%

Сразу видно, что компания дороговата.

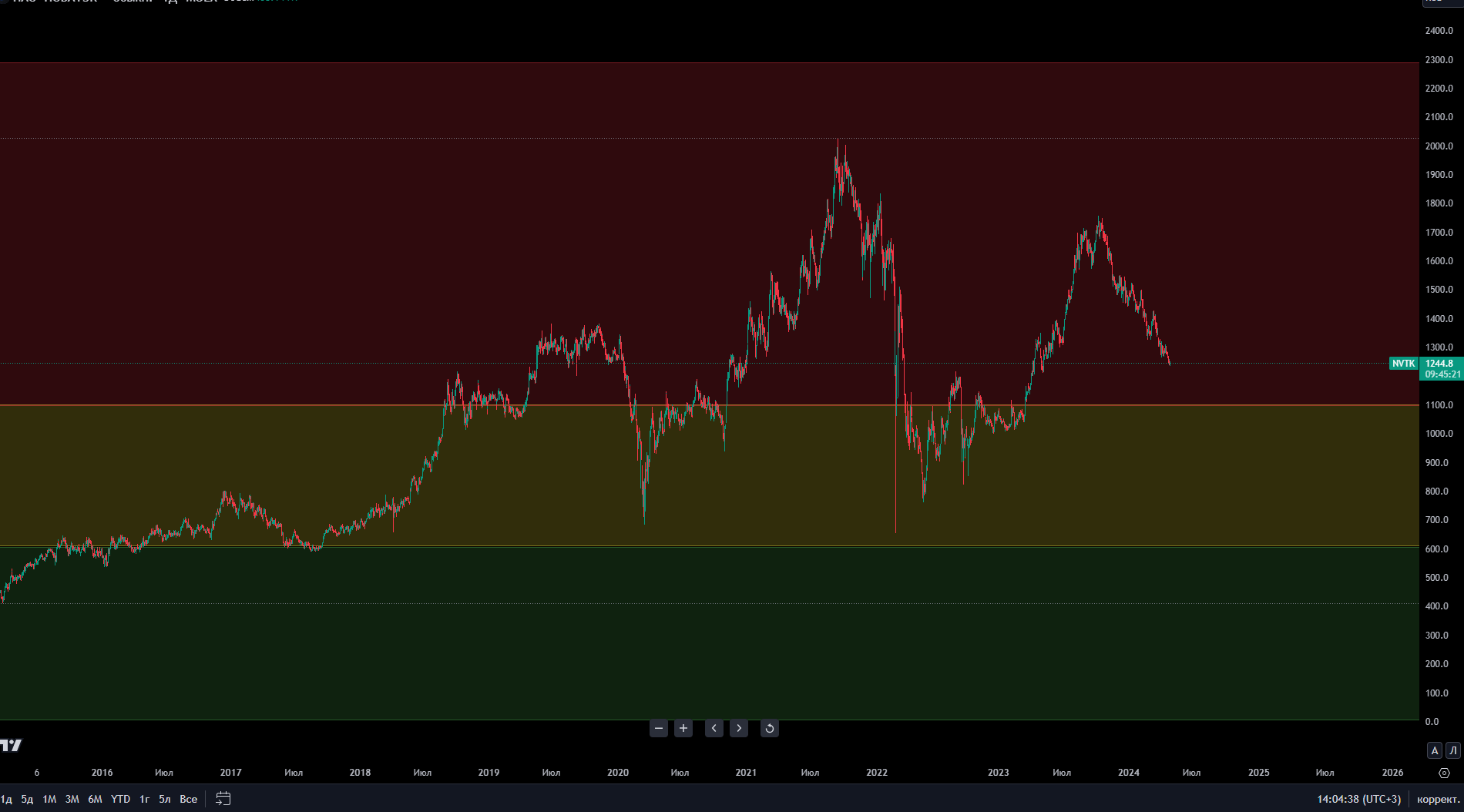

Я рассчитал примерные зоны стоимости на основе показателей компании.

Недооцененная зона получилась ниже 600 рублей.

От 600 до 1100 рублей - справедливая зона.

Выше 1100 рублей - переоцененная.

В целом, учитывая темпы роста это логично.

Выводы по компании

Плюсы:

• Реализация 85% продукции внутри страны;

• Низкая долговая нагрузка;

• Неплохие темпы роста;

• Привязка стоимости на газ к мировым ценам;

• Дивиденды. Компания выплачивает 50% от чистой прибыли. В среднем, можно расчитывать на 6-8% в зависимости от цены покупки.

Минусы:

• Отчетность. Её отстутвие в 2022 году, а также то, что компания отнесла продажи части бизнеса в операционную прибыль;

• Зависимость от иностранных контрагентов. Оборудование стоит в баксах;

• Высокая стоимость на момент написания статьи.

В целом, компания неплохая. И долгосрочно в портфель уже можно брать. Но я люблю покупать компании, когда они стоят довольно дешево, поэтому пока воздержусь.

Не является ИИР