Что нам говорят: справедливая оценка, низкий P/E, комфортный долг

Что мы видим: отсутствие прибыли, отрицательный собственный капитал, перегруз долгом

О компании

Компания с 12-летним опытом в стройке. Начали с Петербурга, сейчас в портфеле 11 городов, 31 проект, 5,4 млн м2 непроданной недвижимостиПроекты действительно крутые: от комфортного эконома (Питер на Ветеранов), до проектов бизнес-класса в центре Москвы, Питера, Нижнего Новгорода. «Бизнес» в Питере тоже есть – ЖК Golden City / Glorax Premium (см. обзор Тимофея Мартынова )

)

Финансы

Всегда начинаем с аудиторского заключения. Почему?  Сильный аудитор (Бетерра). Не из BIG4, но вполне авторитетный. В 2018 – KPMG. Тут все ок. До текущего момента, Glorax не радовал своевременным раскрытием. Даже в марте 2024 компания размещала новый выпуск облигаций с отчетностью 2022 года. Сейчас всё поменялось: на сайте появился огромный раздел «Инвесторам», много презентаций, регулярное раскрытие. И нельзя не отметить присутствие на двух последних конференциях Smart-Lab

Сильный аудитор (Бетерра). Не из BIG4, но вполне авторитетный. В 2018 – KPMG. Тут все ок. До текущего момента, Glorax не радовал своевременным раскрытием. Даже в марте 2024 компания размещала новый выпуск облигаций с отчетностью 2022 года. Сейчас всё поменялось: на сайте появился огромный раздел «Инвесторам», много презентаций, регулярное раскрытие. И нельзя не отметить присутствие на двух последних конференциях Smart-Lab

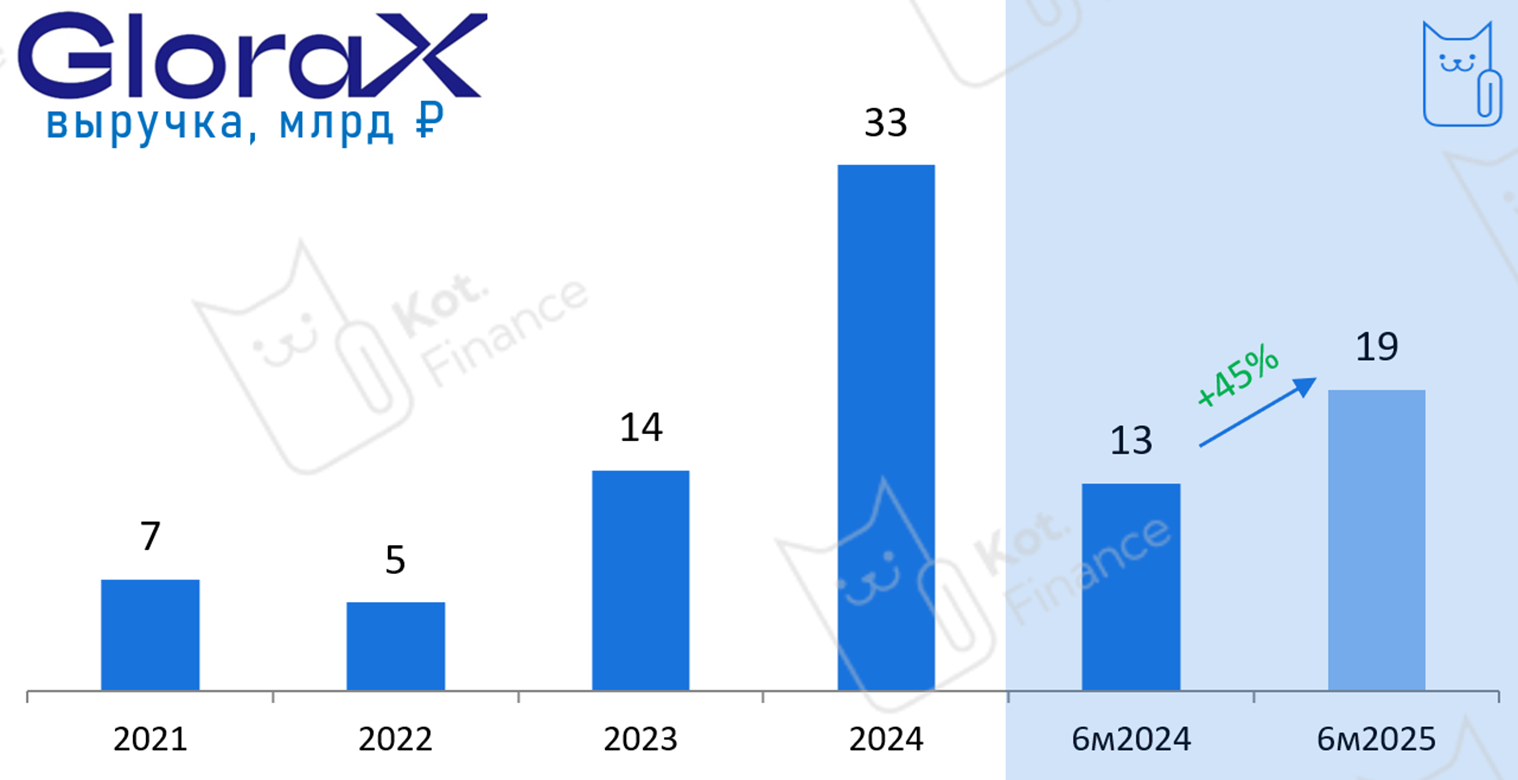

Glorax – растущий застройщик, с хорошими проектами, и агрессивной экспансией. Даже по итогам полугодия 2025 года рост выручки составил 45%

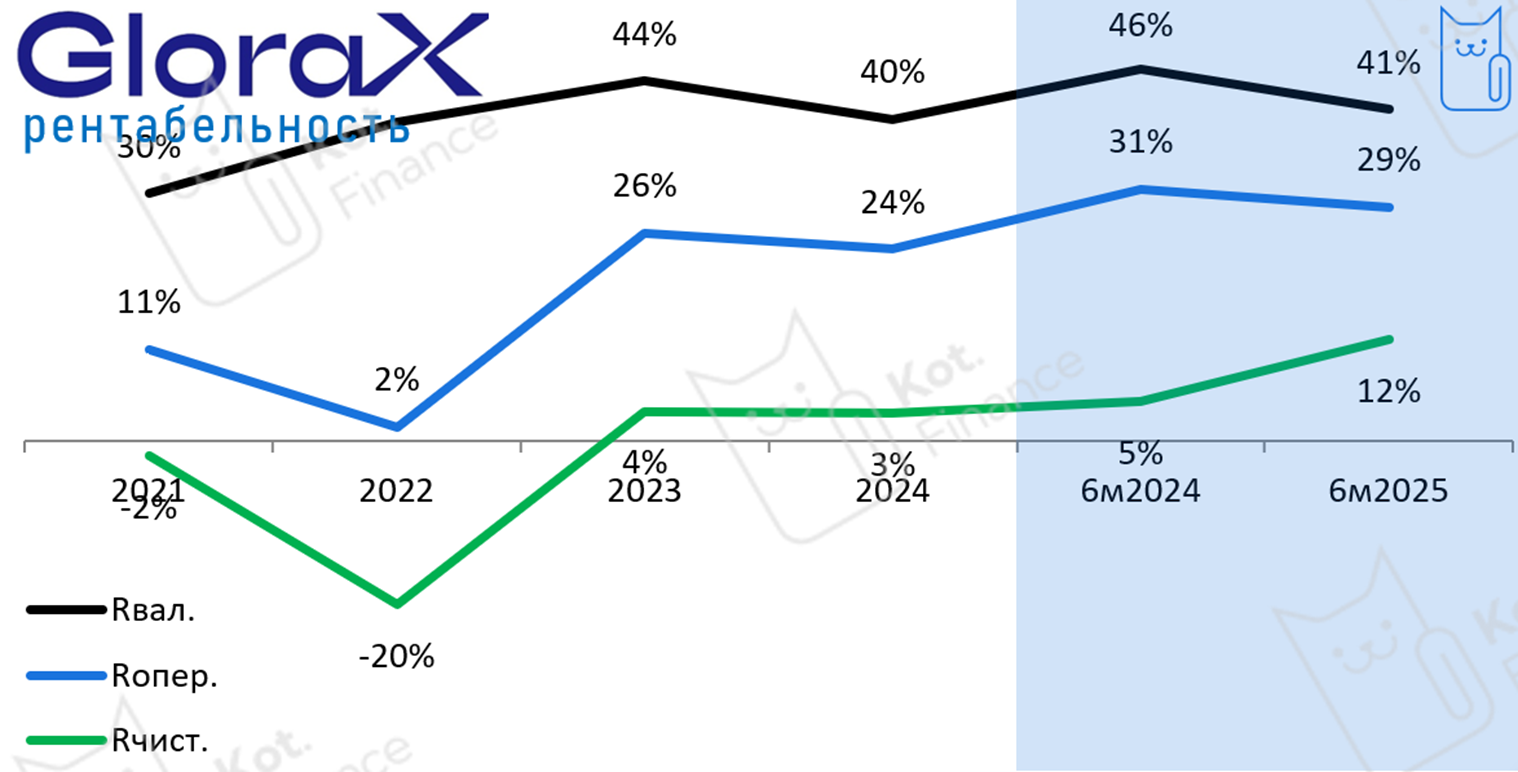

Рентабельность номинально высокая:

валовая 41%

валовая 41%

операционная 29%

операционная 29%

чистая 12%

чистая 12%

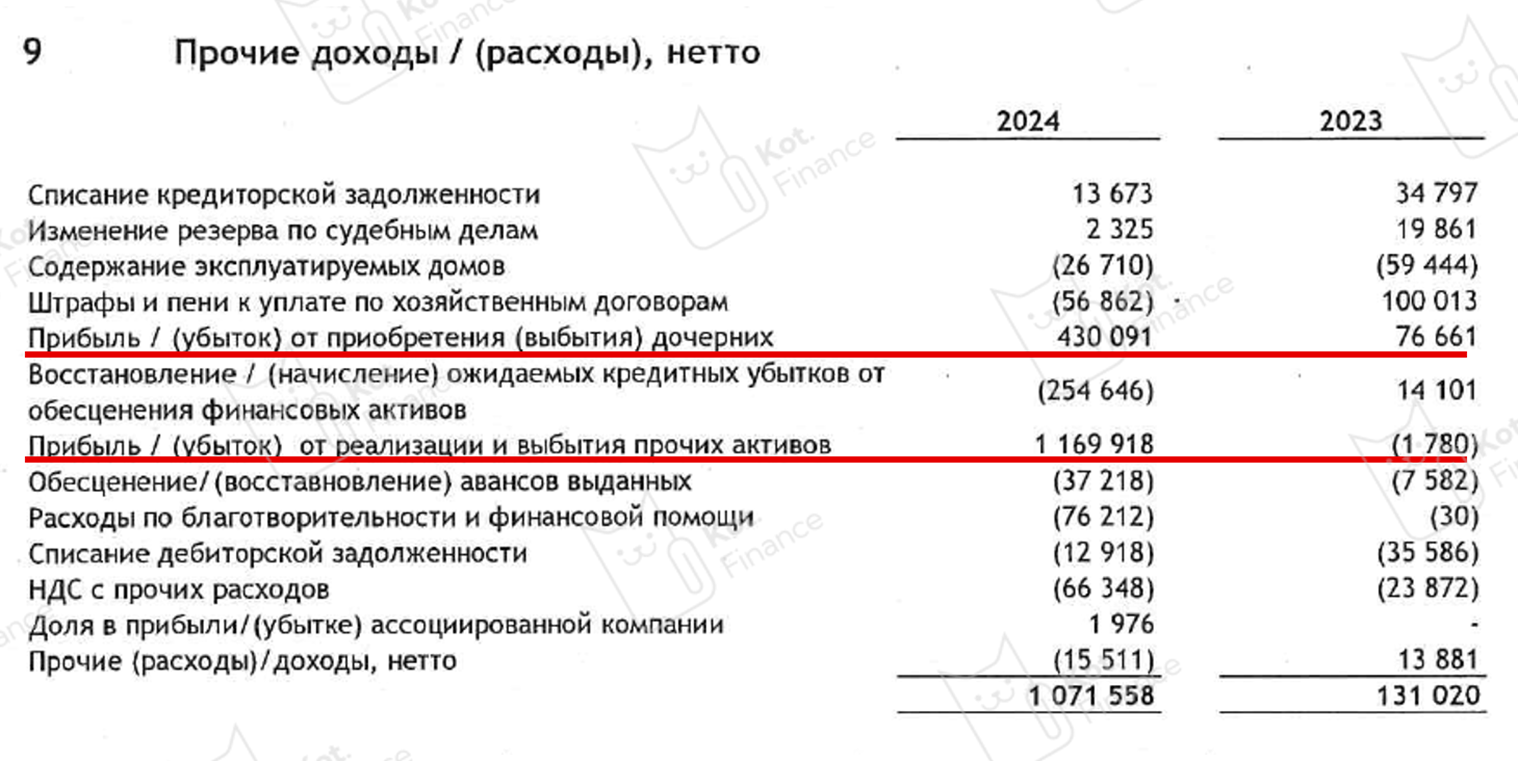

Но давайте разбираться с прибылью: из ₽1,2 млрд чистой прибыли 2024 года, ₽1,2 получено от выбытия прочих активов и ₽0,4 млрд от операций с дочерними компаниями. Ни первого, ни второго раскрытия в отчетности нет. Т.е. от основного направления убыток?

Но давайте разбираться с прибылью: из ₽1,2 млрд чистой прибыли 2024 года, ₽1,2 получено от выбытия прочих активов и ₽0,4 млрд от операций с дочерними компаниями. Ни первого, ни второго раскрытия в отчетности нет. Т.е. от основного направления убыток?

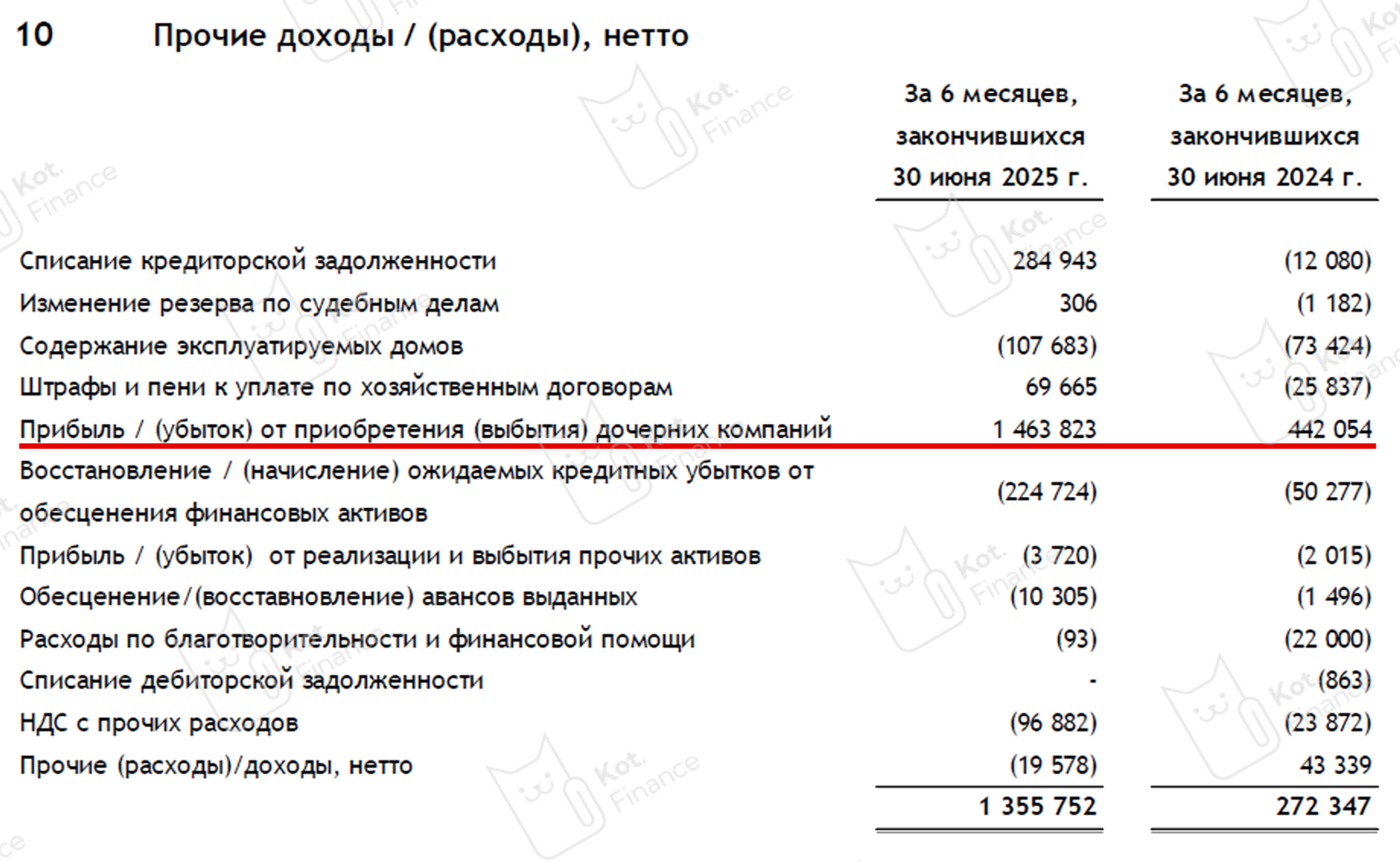

Если смотреть на прибыль 2025 года, то за полугодие компания получила ₽2,3 млрд чистой прибыли за полугодие, ₽1,5 получено также от операций с дочерними компаниями

На этом фоне слайд о лидирующих позициях по рентабельности, как минимум, требует уточнения, что именно вошло в расчет рентабельности и EBITDA

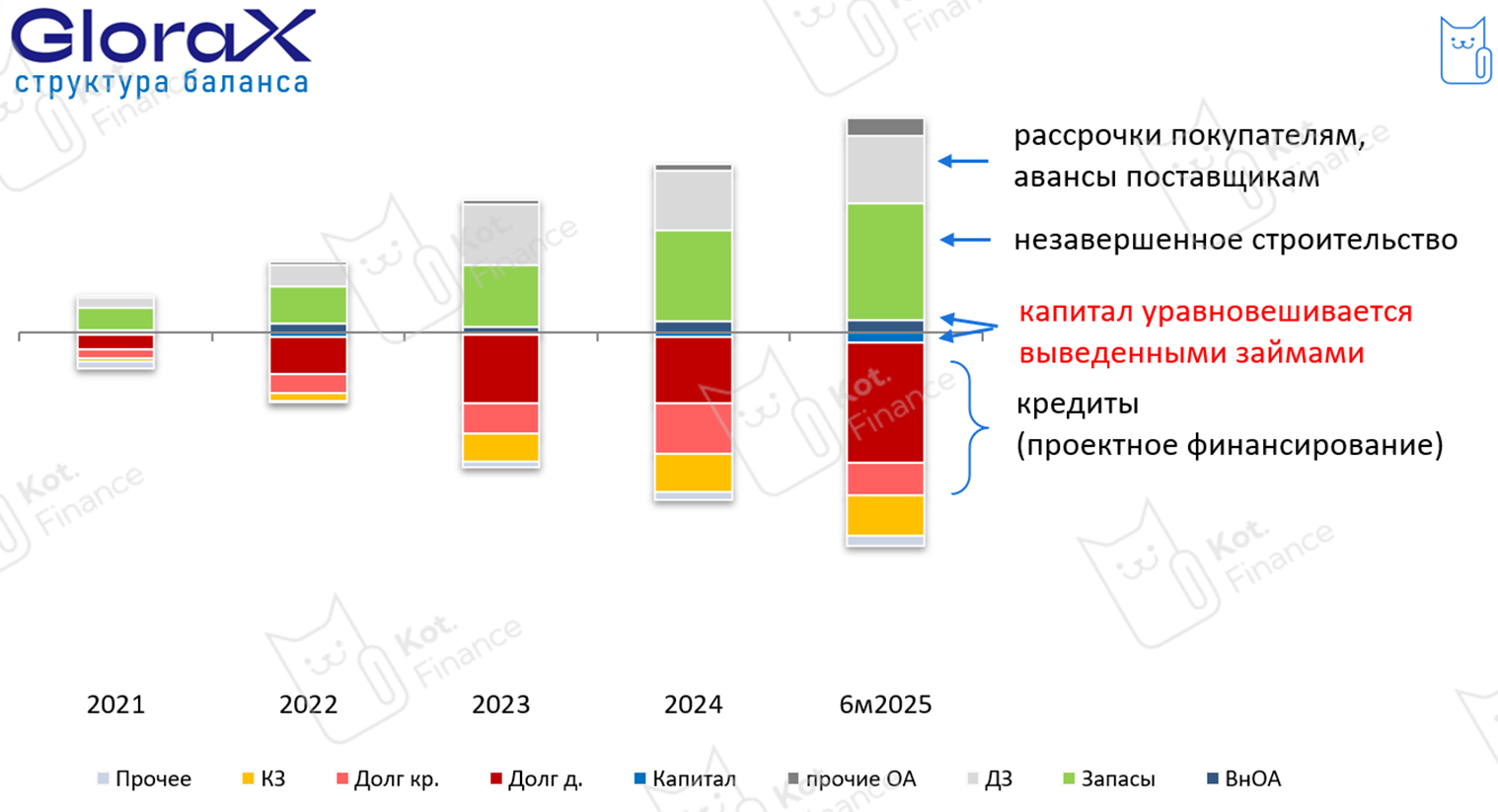

Структура баланса выглядит агрессивно: в активах незавершенное строительство, авансы поставщикам, прочая дебиторка. Всё это на кредитные средства. Мы капнули глубоко: в 2022 году капитал появился несмотря на убыток также от операций со связанными сторонами (т.е. не от строительства). А размер текущего капитала (₽4,6 млрд) нивелируется выведенными займами на ₽5,6 млрд

️Риски

️Риски

Разовые сделки принесли доход в 2024 и 2025 годах, при этом их суть не раскрыта. Прямой связи со строительством нет,

Разовые сделки принесли доход в 2024 и 2025 годах, при этом их суть не раскрыта. Прямой связи со строительством нет,

Отрицательный скорректированный капитал: в 2022 году капитал «накачан» сделкой со связанными сторонами. Сумма выведенных займов превышает капитал

Отрицательный скорректированный капитал: в 2022 году капитал «накачан» сделкой со связанными сторонами. Сумма выведенных займов превышает капитал

Агрессивная политика: высокий долг, финансирование за счет дорогих кредитов, недостаточные продажи для льготных ставок по кредитам (когда долг от проектного финансирования покрывается реальными продажами)

Агрессивная политика: высокий долг, финансирование за счет дорогих кредитов, недостаточные продажи для льготных ставок по кредитам (когда долг от проектного финансирования покрывается реальными продажами)

Огромный плюс – опцион: если через год акции упадут ниже цены размещения, Glorax выкупит их с премией почти 20% к цене IPO

Огромный плюс – опцион: если через год акции упадут ниже цены размещения, Glorax выкупит их с премией почти 20% к цене IPO

Выводы

Выводы

Привлечение в компанию живых денег в сумме ₽2 млрд – отличная новость, но почти никак не влияет на фин.устойчивость и перспективы роста. Кто в постах рассказывает про мультипликатор P/E 5 – не умеет считать, или даже не смотрел на структуру прибыли. Зачем считать P/E по активу с разовым доходом? Скорректированная на разовый доход прибыль за 2024 год = ноль (если точнее, -₽0,4). За полугодие +₽0,8 млрд. При оценке компании в 16 млрд – посчитать реальный P/E не сложно, но он двузначный

(если точнее, -₽0,4). За полугодие +₽0,8 млрд. При оценке компании в 16 млрд – посчитать реальный P/E не сложно, но он двузначный

На прибыль сильно влияют проценты по долгу. А на него – низкий уровень распроданности. Как мы и писали в обзоре в PRO (из-за чего у Glorax низкий рейтинг) – компания строит больше, чем продаёт! А рынок снижается! Хоть проекты и классные – конкуренты не сидят без дела, а цены (для меня во всяком случае) – очень высокие

Пусть cash-in (деньги в компанию, а не собственникам) не излишне радует. Текущие собственники уже вывели из компании больше 5 млрд. Мы пас. Кто хочет купить строителя – присмотритесь к Эталону, но там есть риск в виде АФК Системы

P.S.: читая чужие обзоры - складывается впечатление, что отчетность с цифрами никто не читает, ограничиваются презентациями. На этом фоне, и с учетом опциона с доходностью, IPO может быть успешным. Но мы не играем в игру  "музыкальный стул"

"музыкальный стул"

--

Спасибо, что читаете нас

Витрина ссылок. Читайте нас там, где Вам удобно!

Витрина ссылок. Читайте нас там, где Вам удобно!