Дата создания портфеля: 1 апреля 2025 года

Дата анализа: 15 мая 2025 года

Сумма инвестиций: 125 000 ₽

Текущая доходность (XIRR): +7,8%

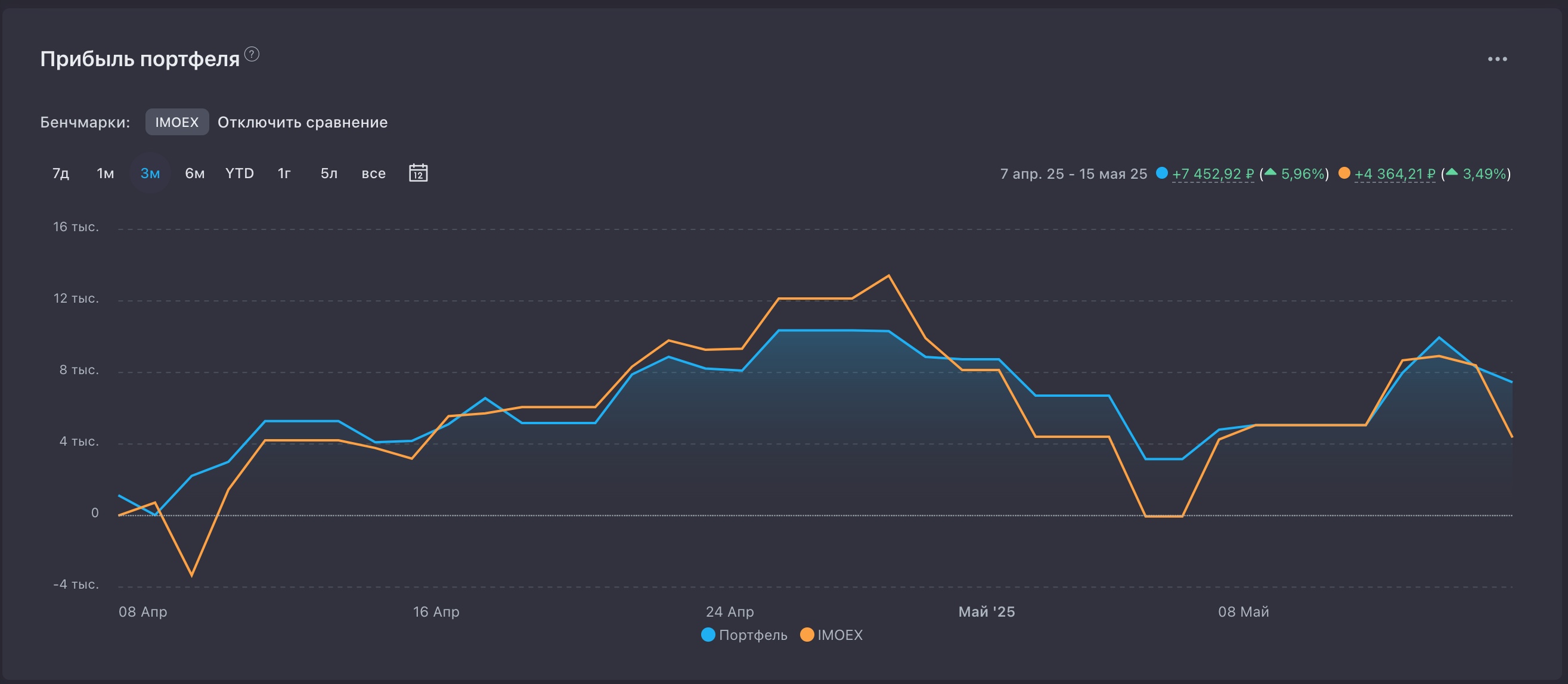

Прибыль: +7 452 ₽ (против +4 364 ₽ у индекса МосБиржи)

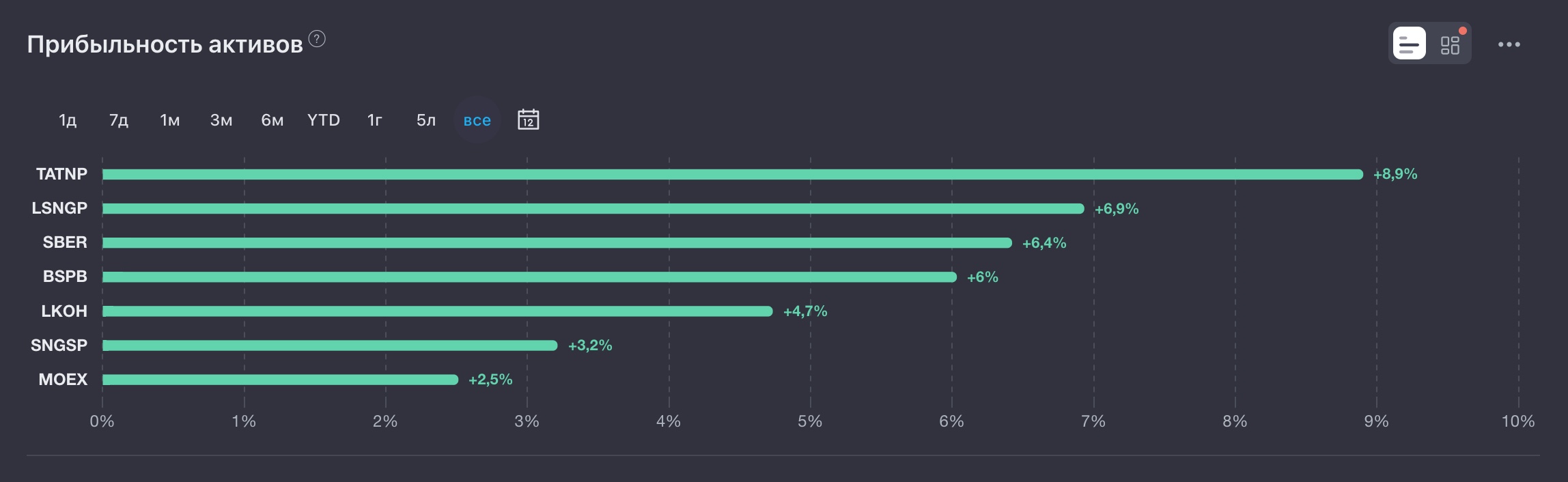

1. Общая динамика портфеля

За 1,5 месяца портфель показал:

Абсолютная доходность: +7,8% (значительно выше индекса).

Прибыль: +7 416 ₽ (на 70% больше, чем MOEX).

Получены дивиденды (BSPB): 1 551 ₽ – это уже 1,24% от вложенной суммы за полтора месяца.

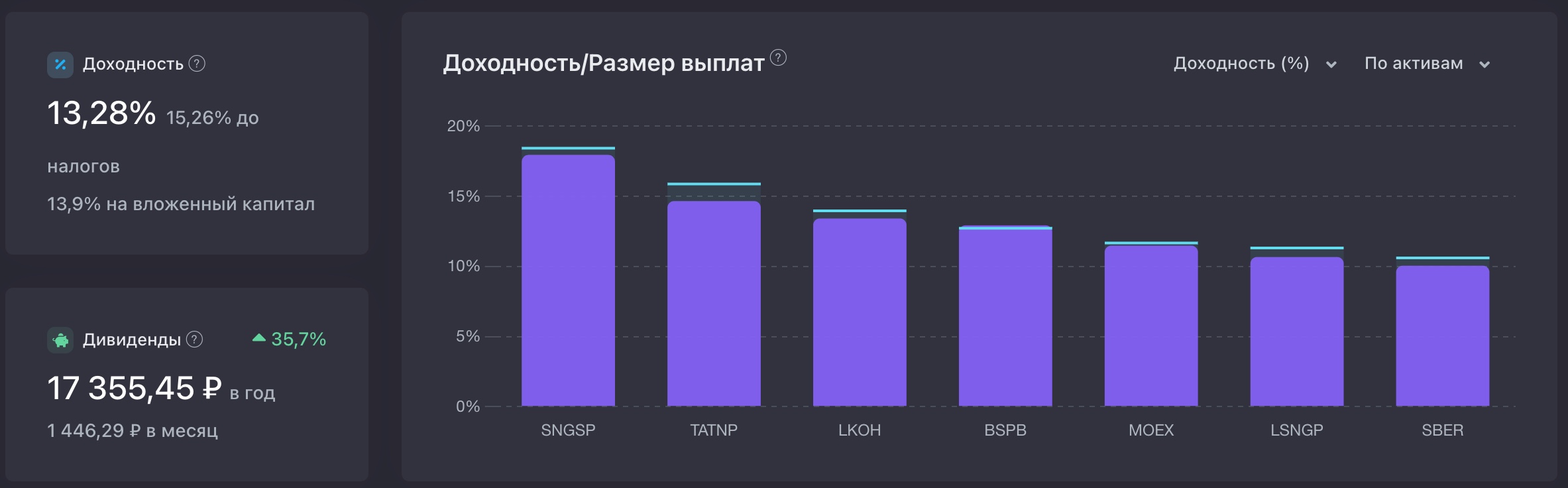

Пассивный доход (дивидендная yield): 19 949 ₽/год (15,3%) – отличный показатель.

Вывод: Портфель не только обгоняет рынок, но и приносит реальные дивиденды, что подтверждает эффективность стратегии.

2. Анализ структуры портфеля

Текущие доли акций:

Акция | Доля в портфеле | Комментарий |

BSPB | 17,9% | Уже принес 1 551 ₽ дивидендов, но в минусе по цене. |

LKOH | 17,7% | Ликвидная бумага с низкой волатильностью. |

LSNGP | 17,5% | Ленэнерго – стабильный дивидендный эмитент. |

TATNP | 17,5% | Татнефть – высокая дивидендная доходность. |

SNGSP | 14,3% | Сургутнефтегаз (префы) – один из лидеров по дивидендам. |

SBER | 10% | Надежная “голубая фишка”, но дивиденды скромнее. |

MOEX | 5,1% | Биржа – рост за счет общего рыночного движения. |

Наблюдения:

BSPB показывает негативную динамику цены, но дивиденды компенсируют часть убытка.

Нефтегазовый сектор (LKOH, TATNP, SNGSP) занимает ~49% – это высокодоходная, но зависимая от нефти часть.

SBER и MOEX – более консервативные активы, снижающие общий риск.

LSNGP – стабильные дивидендные выплаты + цена акций растет вслед за повышение коммунальных услуг.

Вывод: Портфель сбалансирован между высокодоходными нефтяными акциями и защитными активами.

3. Сравнение с индексом МосБиржи

Прибыль портфеля: +7 452 ₽

Прибыль MOEX: +4 364 ₽

Разница: +3088 ₽ (на 70% лучше рынка)

Почему портфель выигрывает?

1. Отсутствие Газпрома (который давит на индекс).

2. Уклон в дивидендные акции (нефть, финансы), которые растут устойчивее.

3. Эффект дивидендов (BSPB уже принес +1 551 ₽).

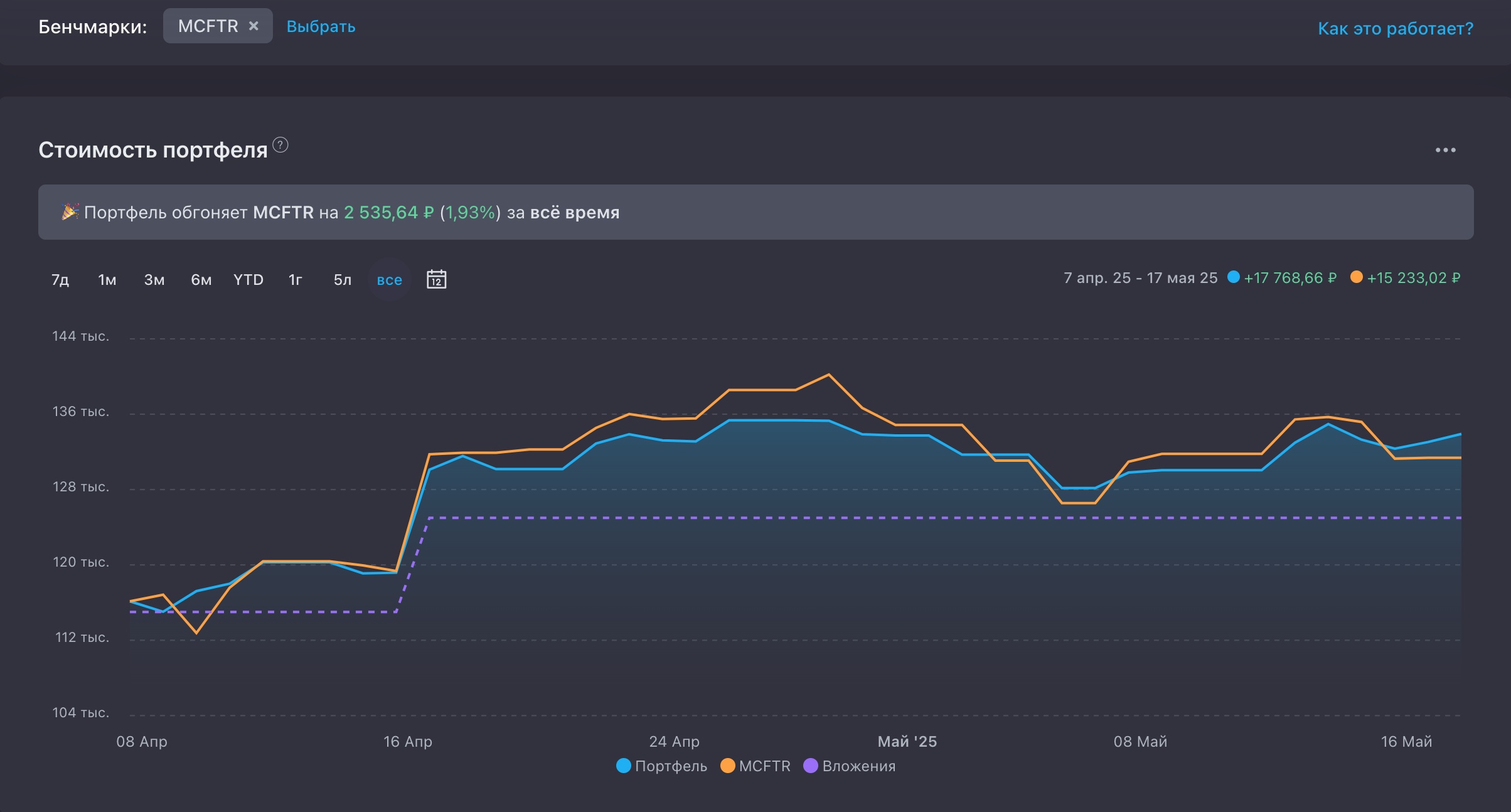

Стоимость портфеля: +17 768 ₽

Стоимость MCFTR: +15 233 ₽

Разница: +2535 ₽ (на 17% лучше индекса полной доходности)

4. Оценка риска и эффективности

Бета = 0,924 – портфель менее волатилен, чем рынок.

Коэффициент Сортино = 1,512 (против 0,232 у MOEX) – минимальные просадки.

Коэффициент Шарпа = 0,958 (против 0,176 у MOEX) – высокая эффективность на единицу риска.

Вывод: Портфель не просто растет, но и делает это с меньшим риском, чем рынок.

5. Что делать дальше?

Ребалансировка в начале июля

1. Будет запущен новый анализ рынка российских акций по методу Monte-Carlo и будет проведена ребалансировка портфеля. Плюс будет пополнение портфеля примерно на 10%.

2. Проверить дивидендные ожидания (например, у TATNP, SNGSP, SBER выплаты обычно во II-III квартале). Если кто-то на начало 3 квартала не подтвердит дивиденды, то нужно будет исключить этого эмитента из портфеля и делать новый анализ.

6. Дивидендные выплаты и их вклад в доходность

За 1,5 месяца портфель уже принес первые дивиденды, что подтверждает эффективность стратегии.

Ключевые выводы:

Уже получено: +1 551 ₽ (1,24% за 1,5 месяца).

Общая годовая дивидендная доходность: ~15,3% (19 949 ₽), что соответствует изначальным расчетам.

7. Итоговые выводы

Портфель значительно опережает рынок (+70% к прибыли MOEX).

Дивиденды уже работают (BSPB дал +1 551 ₽ за 1,5 месяца).

Низкие риски (бета < 1, высокий коэффициент Сортино).

Следующий шаг – ребалансировка в июле с учетом дивидендного календаря.

Подробней про методику расчета портфеля по методу Monte-Carlo можно почитать в этой статье.

Посмотреть на портфель в реальном времени можно здесь.

Данная статья – это частное мнение автора и не является рекомендацией к покупке или продаже акций.

Кто дочитал до этого момента — молодец.

Все свои статьи собираю в кучку на сайте https://wtfinvest.ru/

лайкайте, если понравилось

лайкайте, если понравилось подписывайтесь, если не подписаны

подписывайтесь, если не подписаны делитесь с близкими и друзьями

делитесь с близкими и друзьями ️ заходите в мой Telegram, если читаете телеграм-каналы

️ заходите в мой Telegram, если читаете телеграм-каналы