Наибольшая доля моего капитала сосредоточена в "голубых фишках" — Лукойл $LKOH, Сбер $SBERP, Татнефть $TATNP и т.д.

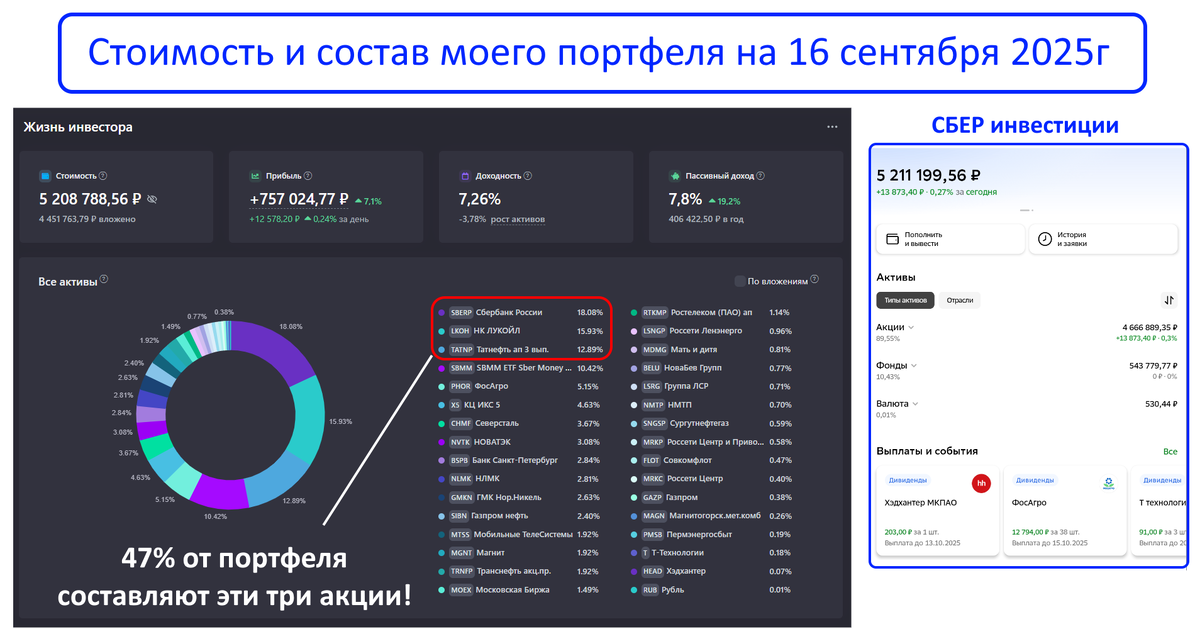

Вот так выглядит сейчас состав и структура моего портфеля (скрин из сервиса учёта инвестиций и приложения СБЕР инвестор):

Но что, если не выделять фаворитов в портфеле, а просто делить капитал равными частями между всеми акциями?

Я решил провести небольшое исследование и в этой статье расскажу, какой подход показал лучшую доходность - мой текущий (неравномерное распределение) или стратегия равных долей.

Все любят неравномерность!

У меня в акции СБЕРа, Лукойла и Татнефти инвестировано 47% капитала! А на первые 10 бумаг портфеля (из 29) приходится около 80% всех вложений.

В лидеров нашего рынка, в "голубые фишки" я стараюсь вкладывать больше всего и так поступают многие инвесторы. Например если посмотреть на структуру состава "Народного портфеля", то его структура неравномерна - около 70% занимает 3 акции из 9:

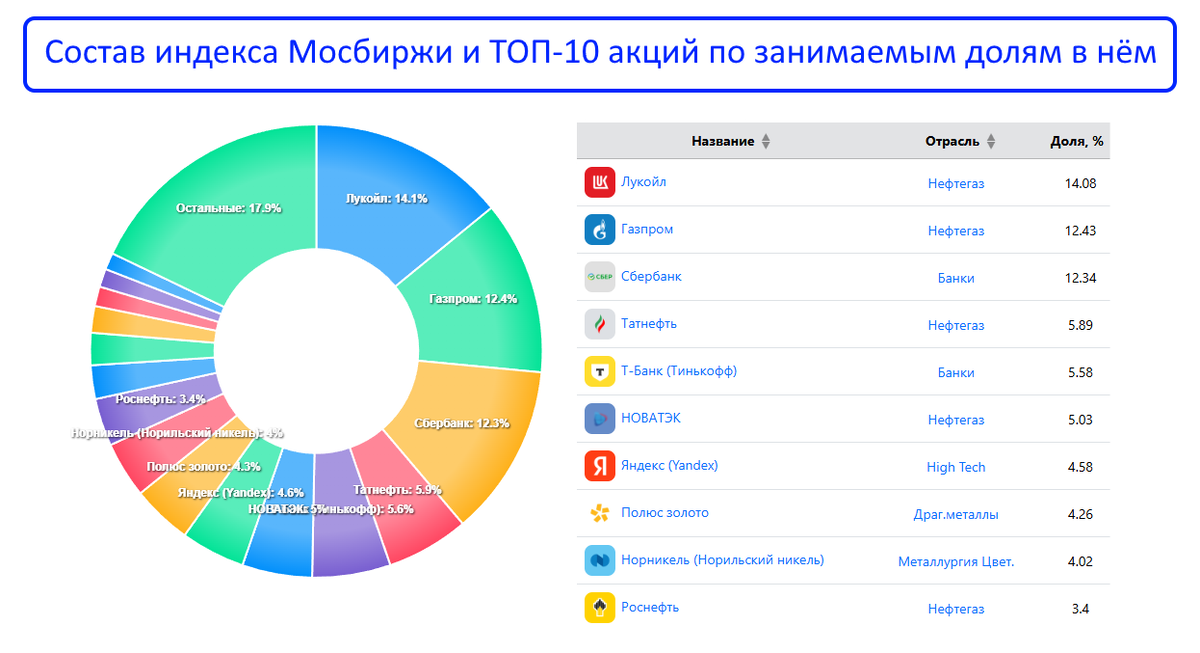

Состав индекса Мосбиржи тоже имеет перекос в лидеров нашего рынка, в 10 из 45 акциях сосредоточено 72% всего индекса:

Почему мы предпочитаем выделять фаворитов в портфеле?

Я думаю, это может объяснить принцип Парето или правило 80\20! Оно гласит, что 20% усилий дают 80% результата.

Этот принцип назван в честь итальянского экономиста Вильфредо Парето. Еще в конце XIX века он заметил, что 20% семей в Италии владеют 80% всех земель. Позже он увидел, что это правило работает и в его саду: 20% деревьев давали 80% всего урожая.

Данный принцип можно применить практически в любой сфере:

В бизнесе: 20% клиентов приносят 80% прибыли

В работе: 20% времени, когда вы наиболее продуктивны, дают 80% полезного результата.

В быту: 20% вещей из вашего гардероба вы носите 80% времени

Другими словами, мы привыкли концентрироваться на главном, расставлять приоритеты и считаем, что в инвестициях этот принцип так же работает! Но так ли это на самом деле?

Исследование!

Я провел тест двух инвестиционных подходов на основе реального состава моего портфеля, состоящего из 29 акций.

Условия тестирования:

Период: 4 года

Капитал: 1 000 000р

Набор активов: Одинаковый для обоих подходов (29 акций)

Тестируемые стратегии:

Стратегия неравномерного распределения (как у меня в портфеле):

Капитал распределен между акциями именно в тех долях, которые соответствуют текущей структуре моего реального портфеля.Стратегия равномерного распределения:

Капитал распределен между всеми 29 акциями портфеля равномерно. Каждая бумага имеет одинаковый вес (примерно 3.45% от капитала).

В итоге, я получил вот такой результат (скрины теста, который я сделал в сервисе учёта инвестиций):

Неравномерное распределение:

Общая прибыль: 551 000р

Из них дивиденды: 398 000р

Доходность: +12,1%Равномерное распределение:

Общая прибыль: 323 000р

Из них дивиденды: 267 000р

Доходность: +9,7%

Вывод: За 4 года я на +70% заработал больше общей прибыли, получил больше дивидендов и более высокую доходность от вложений, чем если бы использовал равномерную стратегию распределения капитала!

Заключение

Результаты говорят сами за себя: концентрация на лучших и самых популярных акциях нашего рынка повышает общую доходность портфеля. Этот подход доказал свою эффективность, поэтому я и дальше буду следовать своей стратегии: определять фаворитов рынка и направлять основную часть каждого пополнения именно в них.

Спасибо за внимание! Ещё больше полезной информации на моих других каналах:

ТЕЛЕГРАМ | ЮТУБ | РУТУБ | ВК Подписывайтесь