Летом большинство российских компаний опубликовали отчеты за первое полугодие 2025г. Высокая ключевая ставка и сильный рубль ударили по прибыли большинства эмитентов. Но есть компании, которые оказались в особенно плохом положении. Критический уровень долга, миллиардные убытки и туманные перспективы - их проблемы вряд ли решатся в ближайшие годы. Акции таких компаний рискуют надолго стать мертвым грузом в инвестпортфелях и лучше, чтобы их вообще там не было.

В этой статье я расскажу о ТОП-5 худших акциях российского рынка, которые лучше не держать в портфеле.

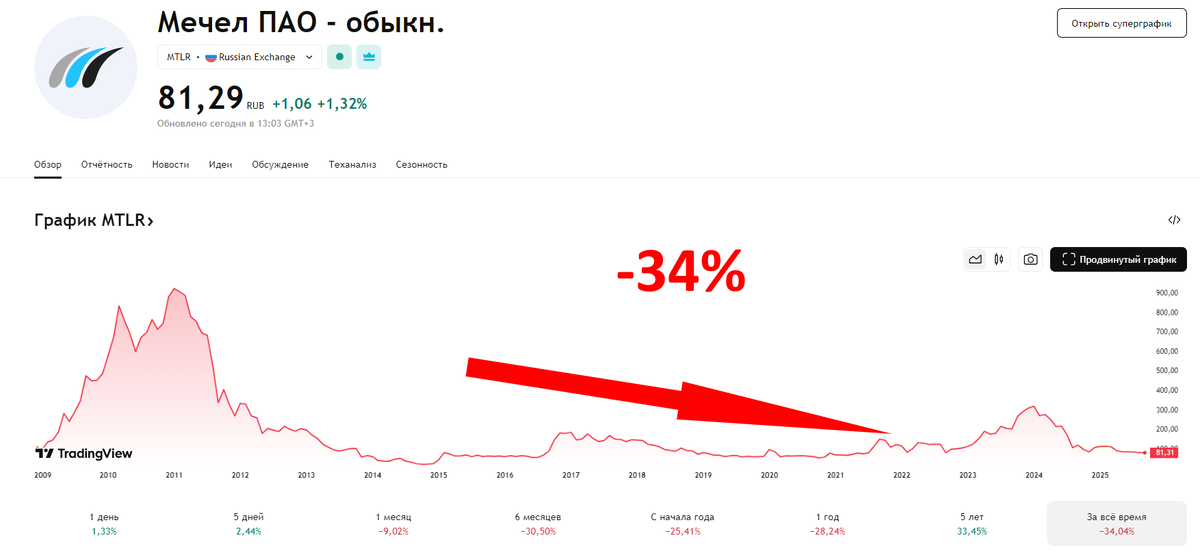

1. Мечел

Добыча угля рухнула на 28%

Чистый убыток взлетел до 27.5млрд р (в 2 раза больше, чем в прошлом квартале), прибыли нет (чистая прибыль отрицательная)

Долговая нагрузка огромная: долг почти в 9 раз превышает годовую прибыль

Мечел$MTLR уже много лет сидит в долговой яме. Почти все деньги уходят на выплату процентов банкам, а на развитие и поддержание бизнеса ничего не остаётся. Из-за этого падает добыча, а вместе с ней и прибыль. Проблемы усугубляются санкциями и не самыми выгодными ценами на уголь.

Что дальше?

Государство пытается помочь рассрочками по налогам, но это капля в море. Пока рубль не подешевеет, а цены на уголь не вырастут, Мечелу будет крайне тяжело.

2. ВУШ Холдинг

Выручка и прибыль упали на 15% и 64% соответственно

Компания ушла в убыток почти на 2млрд р

Долговая нагрузка выросла

ВУШ$WUSH столкнулся с ростом расходов и гигантскими тратами на обслуживание долга (проценты выросли в 2 раза из-за высокой ставки ЦБ и дорогих кредитов!). Плюс компания пострадала от сбоя мобильного интернета во втором квартале.

Что дальше?

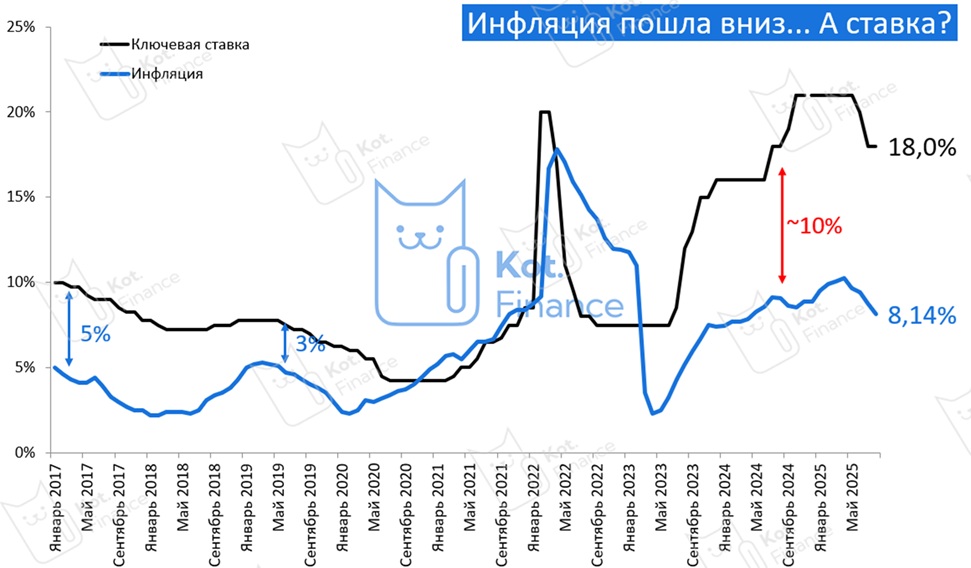

Снижение ключевой ставки ЦБ - это хорошая новость для ВУШ, так как кредиты станут дешевле. Но главные проблемы - жёсткая конкуренция и отрицательный денежный поток, они никуда не денутся даже при улучшении ситуации в экономике.

3. М.видео

Продажи упали на 12%

Чистый убыток - огромные 25.2млрд р (почти в 2 раза больше рыночной капитализации компании 16млрд р)

Финансовые расходы (проценты по долгам) съедают всю прибыль

Главная беда М.видео $MVID - огромный долг. Компания тратит на проценты столько же, сколько зарабатывает с продажи товаров! Чтобы привлечь покупателей в условиях высокой конкуренции с маркетплейсами, ей приходится тратить огромные деньги на акции и скидки, что ещё сильнее бьёт по прибыли.

Что дальше?

Все ждут допэмиссии (выпуска новых акций), выручку от которой компания планирует направить на погашение долгов (что в целом, не лучшее применение денег инвесторов). Но даже после сокращения долга акцию нельзя будет назвать привлекательной, фундаментальные проблемы останутся.

4. Сегежа

Выручка и операционная прибыль обвалились на 22% и 84% соответственно.

Чистый убыток вырос в 3.5 раза.

Сегежа$SGZH, которая продаёт лес и бумагу за рубеж (в основном в Китай), страдает со всех сторон:

Низкие цены на пиломатериалы в мире.

Слабый спрос на бумагу и упаковку.

Крепкий рубль делает её продукцию менее выгодной для иностранных покупателей.

Что дальше?

Компания уже провела допэмиссию, чтобы снизить долг, и расходы на проценты должны уменьшиться. Но это не решает главной проблемы - падение цен и слабый спрос на продукцию и пока он не восстановится, улучшений ждать не стоит.

5. Делимобиль

Прибыль упала на -34% несмотря на рост выручки.

Компания показала рекордный убыток в 1.9 млрд р.

Затраты на ремонт, страховку, проценты по кредитам на покупку машин растут быстрее выручки. Из-за высоких ставок компания$DELI тратит на обслуживание долга огромные деньги. Свободных денег нет, поэтому долг только копится.

Что дальше?

Компания надеется снизить долговую нагрузку, но это будет очень сложно без резкого падения ставок ЦБ. Пока драйверов для роста котировок нет.

Заключение

Все эти 5 компаний объединяет одна беда - огромные долги. Да, снижение ключевой ставки ЦБ станет для них облегчением, но не решит всех проблем.

Стоит ли сейчас держать эти бумаги в портфеле или тем более докупать? Я считаю, что нет, потому что их котировки не показывают восходящей динамики, а о дивидендах можно забыть на долгие годы.

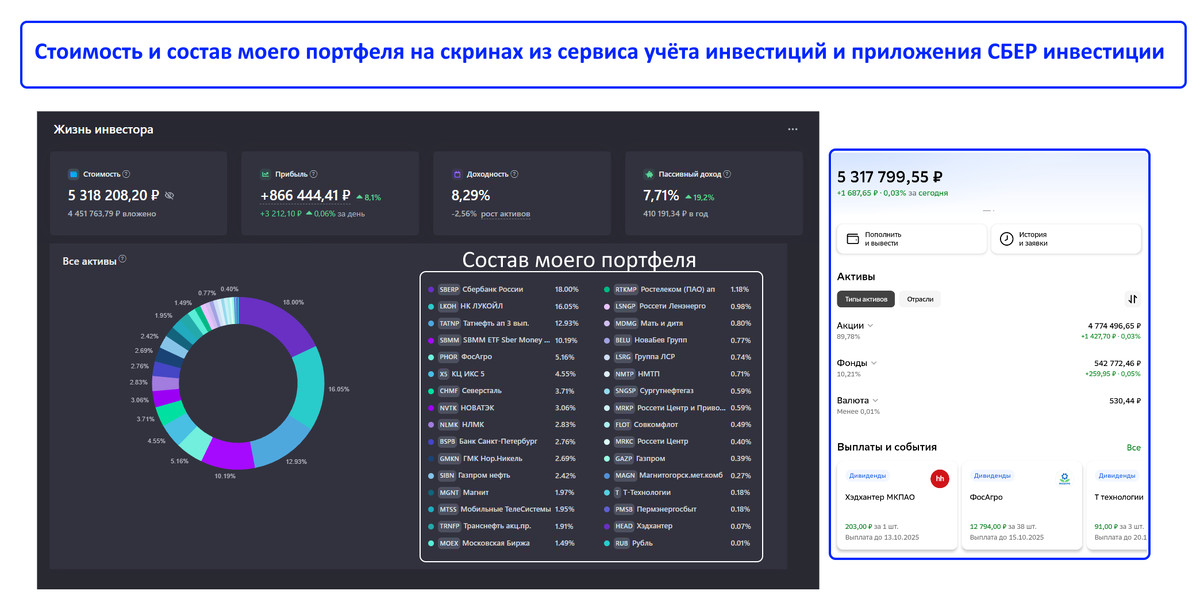

К слову, в моём портфеле этих акций нет (скрин из сервиса учёта инвестиций и приложения СБЕР инвестор):

Надеюсь, в ваших тоже!

Ну а в следующей статье, по просьбе подписчика, я составлю диверсифицированный дивидендный портфель всего на 100 000р - именно с такого набора бумаг я бы сам начал инвестировать прямо сейчас. Не пропустите!

Спасибо за внимание! Ещё больше полезной информации на моих других каналах:

ТЕЛЕГРАМ | ЮТУБ | РУТУБ | ВК Подписывайтесь