Когда мы пишем про нерыночные оферты и  Black-list, распространенное возражение, что эмитент хочет выкупить весь выпуск. Например, долг больше не нужен. Так в чем проблема?

Black-list, распространенное возражение, что эмитент хочет выкупить весь выпуск. Например, долг больше не нужен. Так в чем проблема?

1. Если эмитент допускает необходимость выкупа всего выпуска – он может предусмотреть call-оферту в дату put. Это самый простой и надежный способ сохранить за собой право выкупить ВЕСЬ объем (а не частично, как при put-оферте)

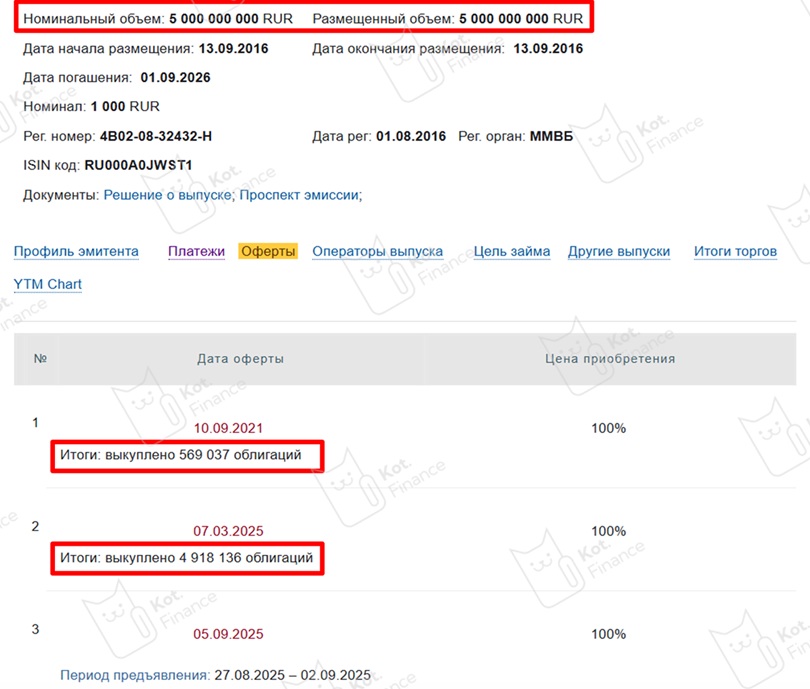

2. На примере выпуска ГТЛК-БО-08 (RU000A0JWST1), мы можем увидеть, как выкупленные бумаги возвращаются в рынок. Выпуск с размещенным объемом 5 млрд, уже за 2 оферты был выкуплен на 5,5 млрд. А это значит, что после оферты – эмитент продавал бумаги в рынок, или крупными лотами в фонды. Поэтому, не по всем выпускам ликвидность после оферт теряется. Зато версия, что эмитент ставит купон 0,1% не из цели заработать на забывчивых инвесторов – становится несостоятельной

Наверняка этот пост попросят удалить, поэтому запомните его смысл. Не пропускайте оферты, или выбирайте выпуски изначально без оферт

Почитать по теме:

Почитать по теме:

Полезно? Ставь

--

Спасибо, что читаете нас

Витрина ссылок. Читайте нас там, где Вам удобно!

Витрина ссылок. Читайте нас там, где Вам удобно!