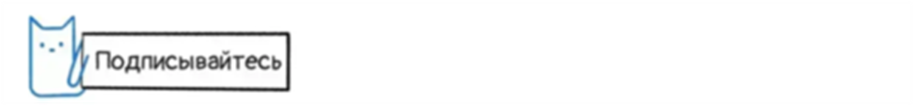

Вдохновившись стабильным ростом фондов денежного рынка мы решили сделать свой портфель, но доходнее. Мы вкладываем в короткие облигации фикс.доходности с высоким рейтингом (от А- и выше). Задача сделать максимально ровный прирост стоимости, но давать доходность выше фондов денежного рынка. С начала года мы существенно обгоняем бенчмарк (+26% за 10 месяцев против 19%)

Почитать по теме:

Почитать по теме:

Отраслевая диверсификация

Отраслевая диверсификация

Самая большая доля представлена строительством (38%), мы планируем сократить до 30%. Приняли повышенный риск из-за вложений в Эталон, это топ идея в наших портфелях

Диверсификация по эмитентам

Диверсификация по эмитентам

Целевая доля на эмитента – не более 15%. Сегодня самые большие доли представлены Эталоном и Брусникой. ЭталонФин1 в феврале погасится а его доля будет распределена среди лучших на тот момент

Диверсификация по срокам

Диверсификация по срокам

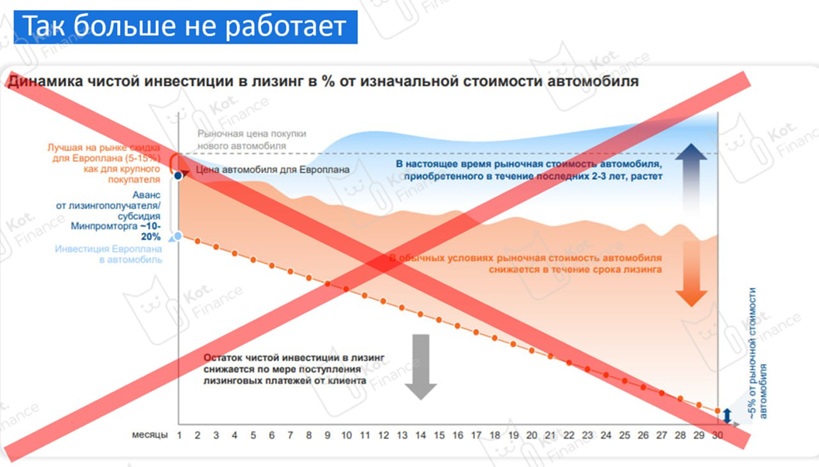

Чтобы дать наиболее стабильный результат, который не зависит от решений по ключевой ставке мы выбираем самые короткие облигации. Сегодня 80% портфеля до года. Это стало следствием решений пройти оферту в бумагах по Брусника2, что позволило заработать чуть больше и на купоне и приростом «тела» облигации. Целевая доля 80% со сроком до полугодия

Кредитные рейтинги

Кредитные рейтинги

88% портфеля в рейтинге А- и выше. Сильно не рискуем

Обогнать в доходности наши стратегии можно, используя наши подборки🫣Будь как коты! Будь лучше котов!

Портфель бабули – ТОП 10 в кредитном рейтинге от А- без оферт

Портфель бабули – ТОП 10 в кредитном рейтинге от А- без оферт

Портфель внучков – ТОП 10 в кредитном рейтинге от А- с офертами

Портфель внучков – ТОП 10 в кредитном рейтинге от А- с офертами

Полезно? Ставь

--

Спасибо, что читаете нас

Витрина ссылок. Читайте нас там, где Вам удобно!

Витрина ссылок. Читайте нас там, где Вам удобно!