Мы щепетильно относимся к офертам и даже сделали проект  Календарь оферт, чтобы никто не пропускал важные. Покупка офертных бумаг дает дополнительные 1-2% доходности, но порой, если пропустить важную – можно одним днем потерять -40%. Также мы ведем

Календарь оферт, чтобы никто не пропускал важные. Покупка офертных бумаг дает дополнительные 1-2% доходности, но порой, если пропустить важную – можно одним днем потерять -40%. Также мы ведем  Black list эмитентов, которые регулярно ставят нерыночные купоны (например 0,1% при ключевой ставке 17%, или 10%)

Black list эмитентов, которые регулярно ставят нерыночные купоны (например 0,1% при ключевой ставке 17%, или 10%)

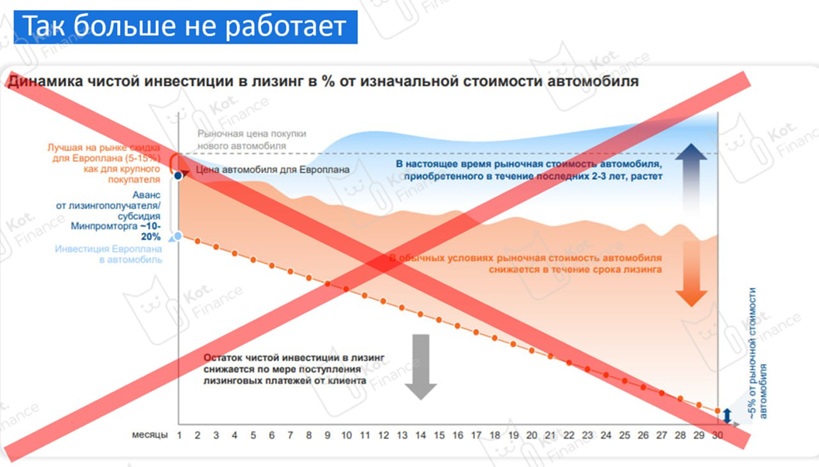

ФСК - РОССЕТИ-БО-04

ISIN: RU000A0ZYJ91

Ставка после оферты: 12%, купон раз в квартал

Следующая оферта через год

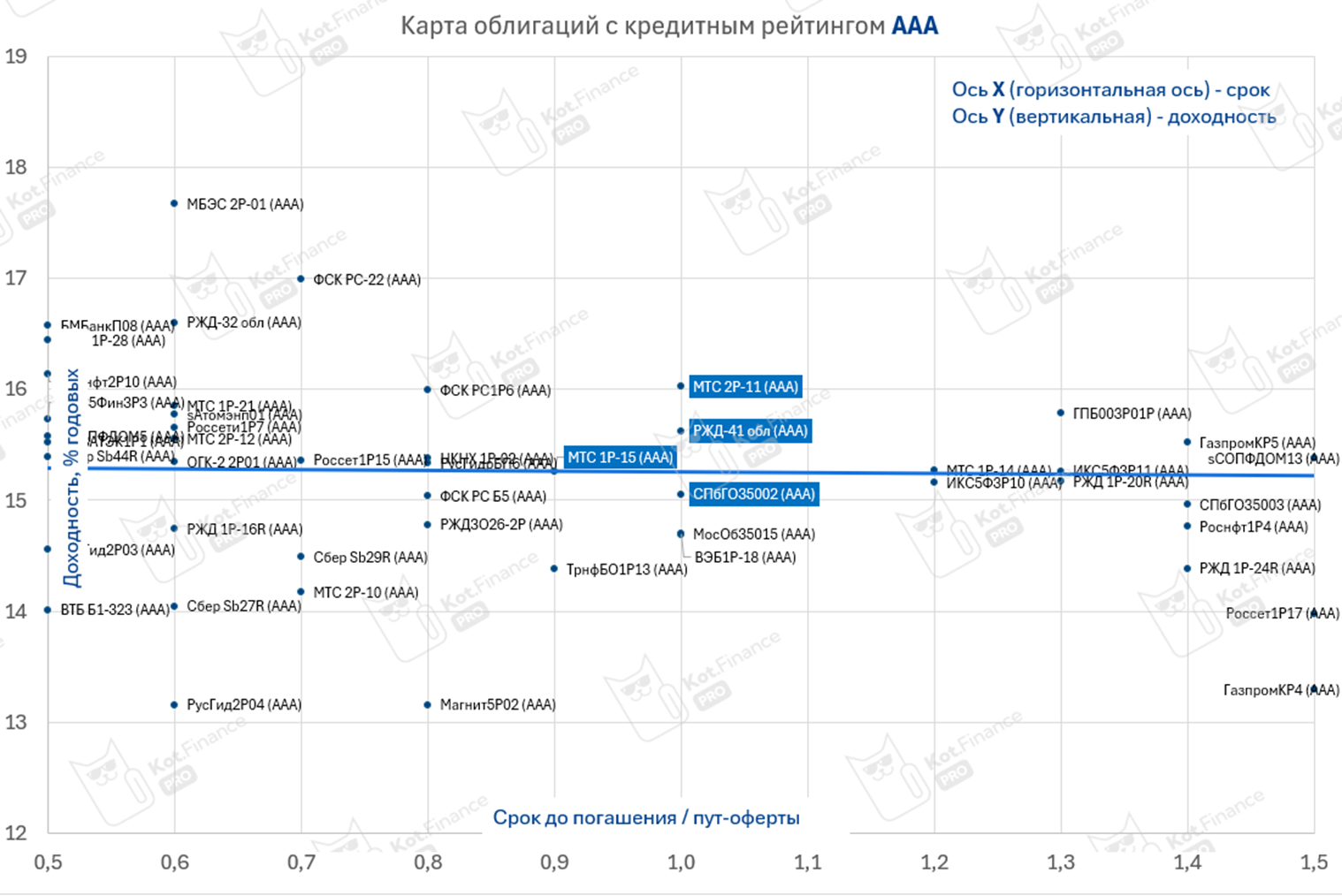

Итого, у нас облигация с офертой на год (а за один лишь факт оферты положена премия +1% к ставке). Эффективная доходность 12,6%. Ближайшие аналоги в кредитному рейтинге ААА легко дают 15-17%. И забавно, что полугодовой выпуск ФСК-Россети 1Р5 с доходностью 18,7%

Данный пост не рекомендация, лишь напоминание об оферте. Если хотите рассмотреть аналоги – карта выпусков ААА вам в помощь

Данный пост не рекомендация, лишь напоминание об оферте. Если хотите рассмотреть аналоги – карта выпусков ААА вам в помощь

Карта ААА очень загружена. И если мы ищем аналог конкретно для данного выпуска, то такой широкой диапазон по срокам не нужен. Возьмем облигации в высшем кредитном рейтинге 0,5-1,5 года. И даже тут есть много интересных вариантов:

МТС2Р-11 или МТС 1Р-15 (хоть мы не считаем, что реальный кредитный рейтинг ААА)

МТС2Р-11 или МТС 1Р-15 (хоть мы не считаем, что реальный кредитный рейтинг ААА)

РЖД-41

РЖД-41

СПБГО

СПБГО

Друзья, будьте осторожными с офертами, и не  просыпайте сроки подачи поручений на участие

просыпайте сроки подачи поручений на участие

Почитать по теме:

Почитать по теме:

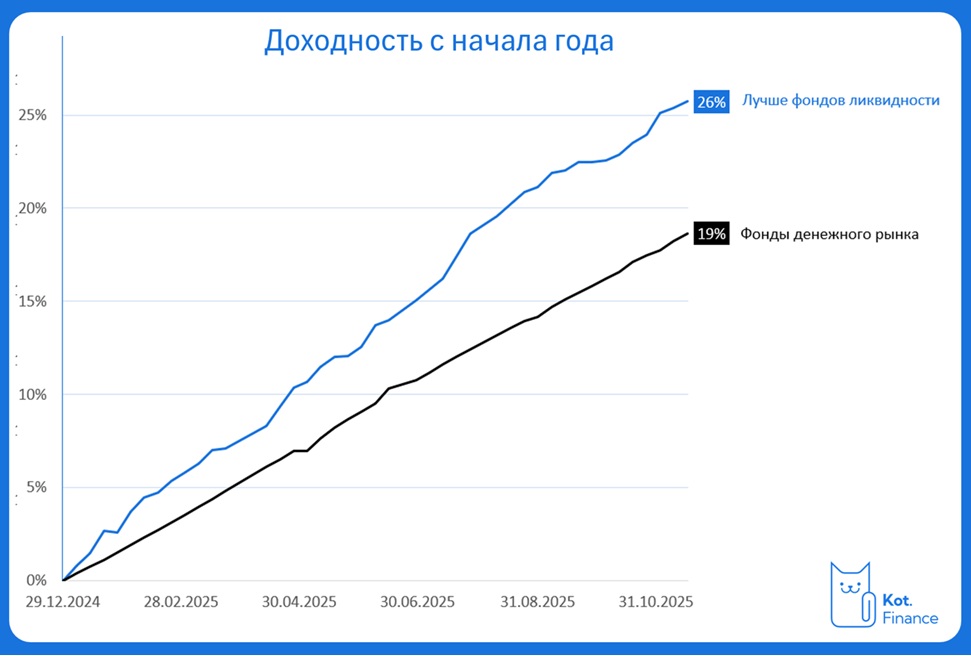

сколько зарабатывают оферисты?

сколько зарабатывают оферисты?

Резюмирующий пост по офертам: как? зачем? когда? куда?

Резюмирующий пост по офертам: как? зачем? когда? куда?

Полезно? Ставь

--

Спасибо, что читаете нас

Витрина ссылок. Читайте нас там, где Вам удобно!

Витрина ссылок. Читайте нас там, где Вам удобно!