Продолжаю эксперимент «Выжимаем максимум из ИИС 3», в котором буду использовать все плюшки этой программы

Недавно я начал новый долгосрочный эксперимент, связанный с новой программой ИИС 3. Ранее я уже вернул налоговых вычетов на ИИС на сумму более ПОЛУМИЛЛИОНА рублей, поэтому подхожу с большим опытом. Новый тип ИИС дает еще больше плюшек!

Надо сказать, что программа ИИС 3 вышла о-о-очень сложной, и простому человеку сложно вникнуть и построить какую-то внятную систему. Я и сам изгрыз пачку карандашей, пока пытался разобраться. Буду делиться выводами с вами в эксперименте «Выжимаем максимум из ИИС 3».

Надо сказать, что программа ИИС 3 вышла о-о-очень сложной, и простому человеку сложно вникнуть и построить какую-то внятную систему. Я и сам изгрыз пачку карандашей, пока пытался разобраться. Буду делиться выводами с вами в эксперименте «Выжимаем максимум из ИИС 3».

• В первом посте я описал план, как буду использовать новые ИИС.

• Затем трансформировал ИИС типа А в ИИС 3.

• Затем открыл второй ИИС 3. Теперь я их называю ИИС 3.1 и ИИС 3.2.

• Ранее подробно рассказал, как буду жонглировать ИИСами: в какие сроки открывать и закрывать. Рекомендую почитать, так как там много нюансов.

Зачем нужен ИИС?

Много вопросов, а зачем вообще нужен ИИС? Тем более три штуки?

Это хороший инструмент накоплений для долгосрочных целей. Например, на пенсию, образование детей, покупку квартиры и т. д. Поэтому можно под каждую цель открыть отдельный инвестсчет.

Это хороший инструмент накоплений для долгосрочных целей. Например, на пенсию, образование детей, покупку квартиры и т. д. Поэтому можно под каждую цель открыть отдельный инвестсчет.

Главное, чтобы срок действия ИИС вписывался в срок до достижения цели, чтобы получить льготы, причитающиеся по инвестсчету. К нужному сроку у вас будут накопления, инвестиционный доход, освобожденный от налогов, налоговые вычеты, то есть больше средств, чем если бы вы делали все то же самое, но на обычном брокерском счете.

Сегодня расскажу, что буду делать с двумя уже открытыми ИИС. А в будущих постах уже перейдем к практике: чем именно и на какие суммы пополнял.

На чем зарабатываю?

Так как стоит задача выжать максимум из программы, то стратегия консервативная.

На надежных и доходных инструментах.

Налоговых вычетах (на взносы и доход).

Что покупаю на ИИС?

Никаких волатильных акций и плечей-фьючей! Минимум риска.

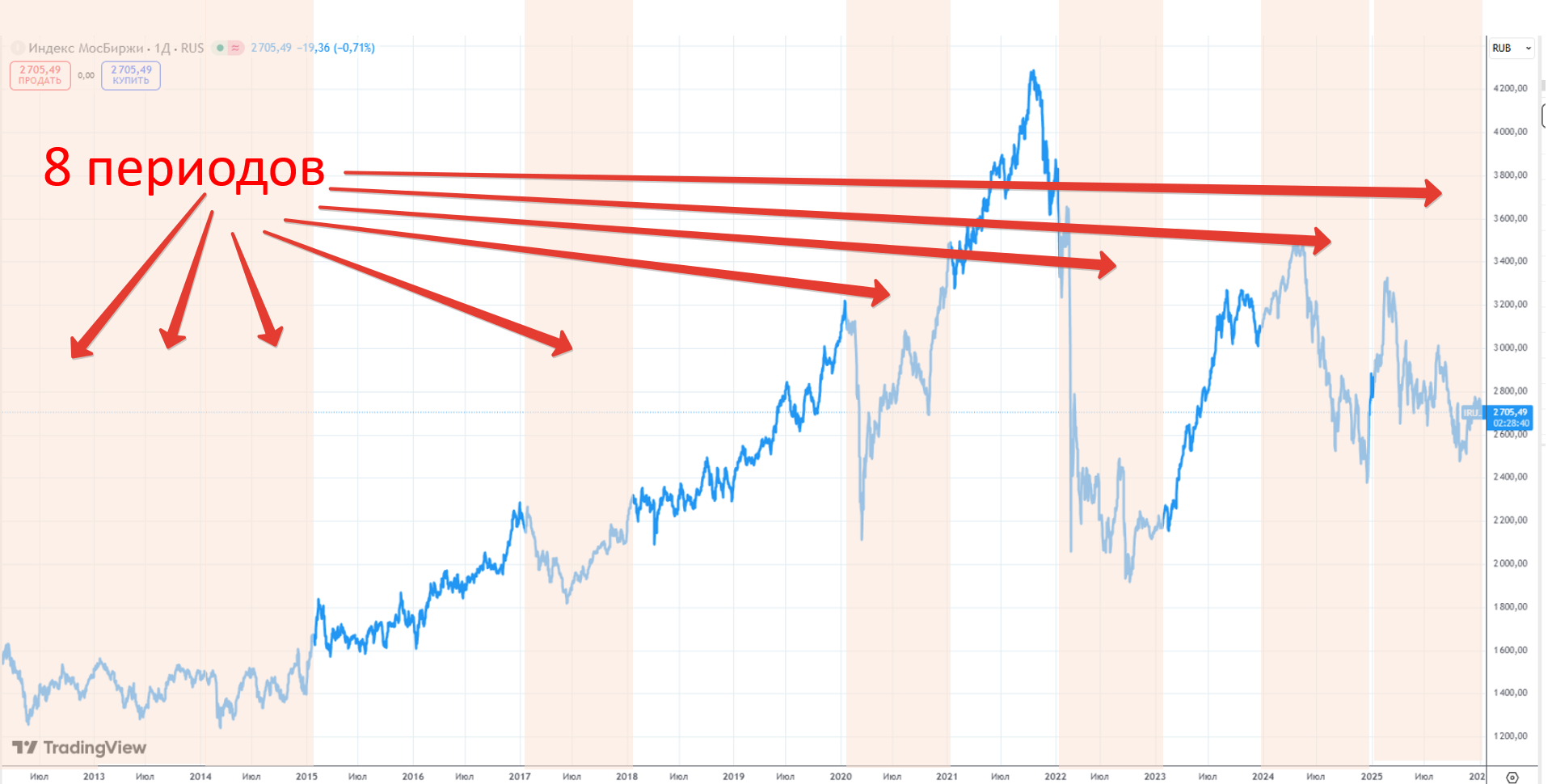

Инвестирую в высокодоходные облигации с высоким рейтингом, фонды денежного рынка и прочие надежные продукты. В прошлом году такая стратегия принесла 20-40% дохода при том, что рынок акций уже второй год топчется на месте .

В рамках эксперимента я буду делать обзоры наиболее интересных выпусков облигаций.

Итак, у меня есть два инвестсчета:

ИИС 3.1 (до 2027 года)

ИИС 3.1 (до 2027 года)

Доживает последние пару лет после трансформации из ИИС А в прошлом году.

Этот счет продолжу пополнять раз в квартал на 100 000 руб., чтобы по итогу года была сумма 400 000 руб. Это максимально возможная, с которой можно получить вычет на взносы.

На эти деньги покупаю короткие высокодоходные надежные облигации сроком погашения до конца 2027 года, в котором собираюсь закрыть этот счет.

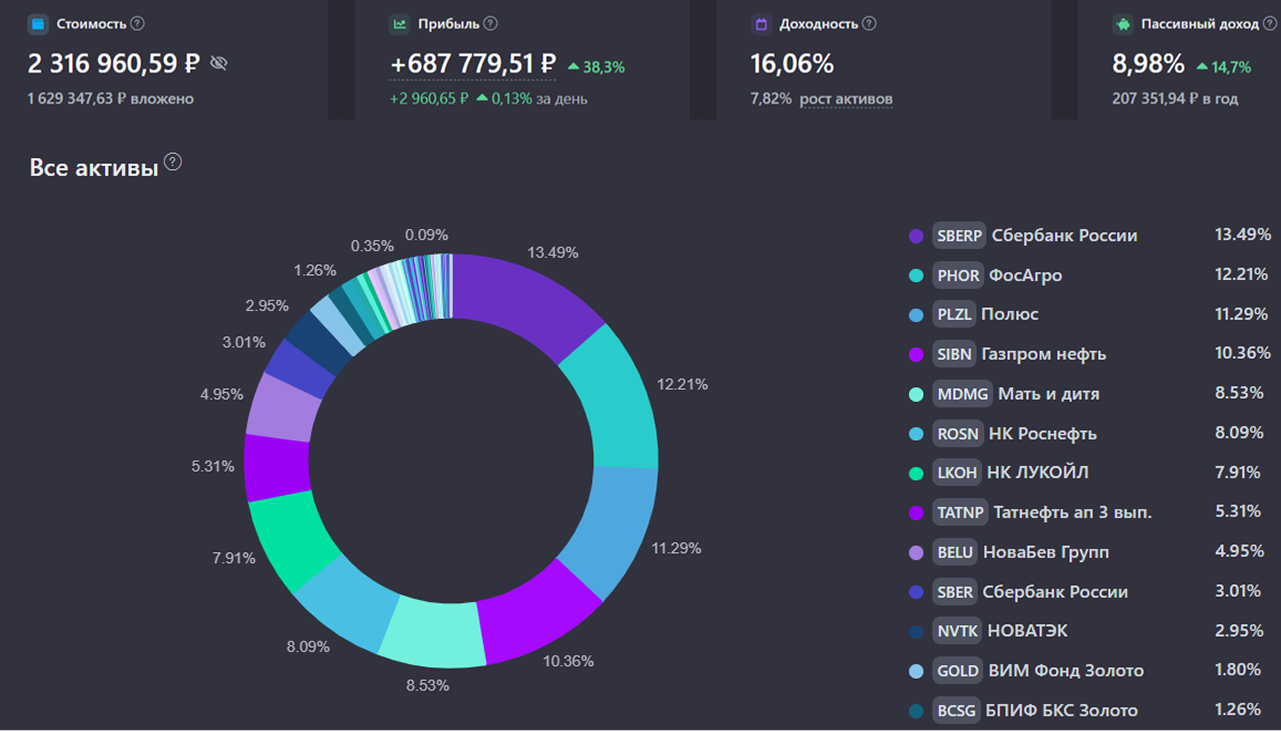

Доходность за прошлый год можно увидеть на картинке. В следующих постах расскажу, как я с ним работаю.

ИИС 3.2 (до 2030 г.)

ИИС 3.2 (до 2030 г.)

Новый счет, который я открыл в конце прошлого года в рамках эксперимента. Этот счет буду пополнять сверх лимита, с которого можно получить вычет на первом ИИС. Вычет на пополнение с него уже не получить, но вычет на доход от активов — пожалуйста.

На этом счету буду покупать среднесрочные выпуски облигаций с погашением с 2028 до конца 2030 года — срока, когда можно закрыть этот ИИС. И чтобы при закрытии ИИС на счету не оставались непогашенные облиги.

Таким образом, получу следующий доход:

• Финансовый результат от роста тела облигаций или фондов ликвидности.

• Купонов облигаций.

• Налоговый вычет на финансовый результат роста тела

• Налоговый вычет на доход с купонов.

• Налоговый вычет на пополнение.

История долгосрочная. Набираемся терпения.

Итак, я расписал план, как буду действовать. В следующей части расскажу, что покупал на ИИС 3.1 в прошлом году и каков результат на данный момент.

Полезные посты про ИИС и весь эксперимент.

Полезные посты про ИИС и весь эксперимент.

Пользуетесь ИИС 3?

Пользуетесь ИИС 3?