Привет, инвесторы и любители пассивного дохода! ИИ уже настолько плотно вошел в нашу жизнь, что скоро будет стыдно признаться, что ты не спросил у нейросети, во что вложиться

Эх, вот раньше мы спрашивали совета у друзей, «экспертов» из комментов, таксиста (очень давно, но и такое было). Но сейчас всё проще — просто открываешь чат с ИИ, задаешь вопрос и получаешь «идеальный портфель для пассивного дохода в 2026 году».

Кто сегодня мучает чат джи-пи-ти?

Кто сегодня мучает чат джи-пи-ти?

Меня зовут Лекс, и я веду канал Пассивный доход.

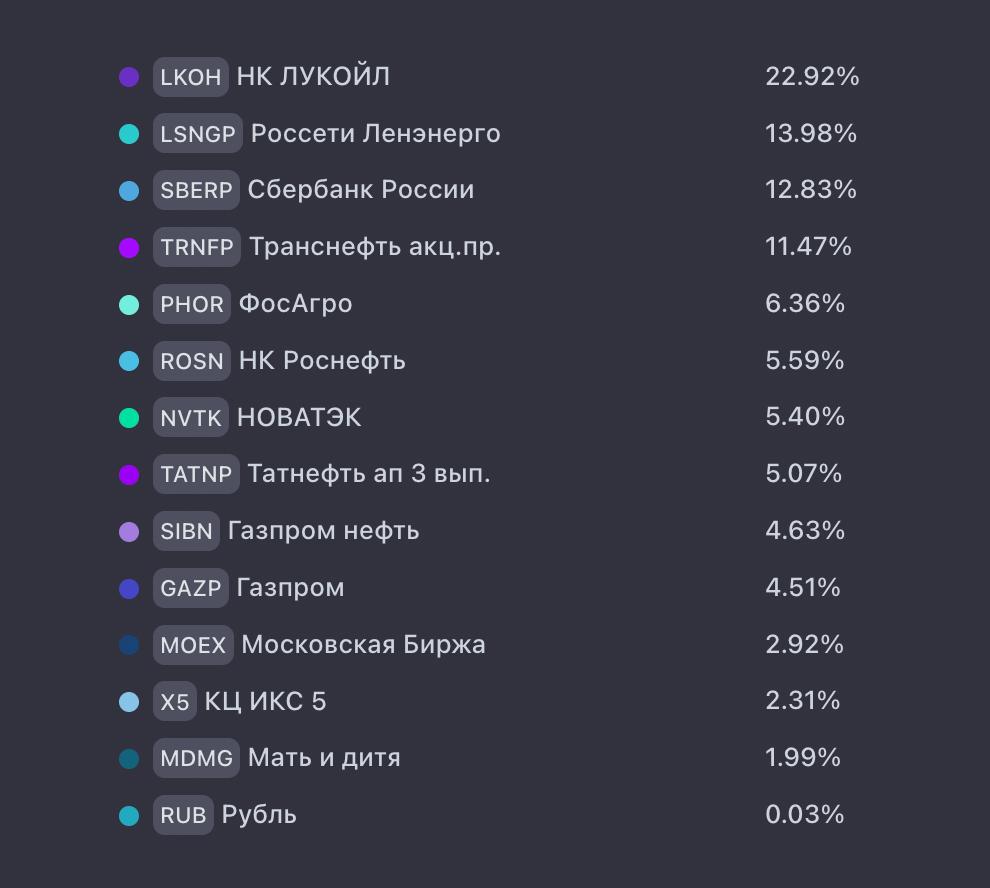

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 30 000 рублей — бюджет пока позволяет только так, но регулярность — наше все  Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Пассивный доход глазами нейросетей — совпадает ли с моим портфелем?

Я решил провести небольшой эксперимент и спросил у нескольких популярных нейросетей, что что они предлагаю купить не просто инвестору, а обычному человеку, который хочет не иксы, а выйти на стабильный пассивный доход — дивиденды, купоны, ренту.

Давайте вместе посмотрим что предлагает искусственный интеллект, есть ли там что-то адекватное и совпадает ли это с моим портфелем. Погнали!

ИИ №1 — GPT

GPT предложил структуру, которая звучит очень логично для доходной стратегии — дивидендные акции (40%), корпоративные облигации (25%), ОФЗ (25%) и фонды недвижимости (10%).

Смотрел на ответ, перечитывал его и понимал, тут я сразу и без утаек скажу, что в целом — это прям моя тема. Пассивный доход любит баланс и диверсификацию: чуть акций, чуть облигаций и немного бетона.

Акции

Сургутнефтегаз-п — потенциально дивидендная машина, непрерывная дивидендная история с 2000 года.

Лукойл — да, это прям классика. Люблю его, покупаю и буду покупать.

МТС — дивиденды вкусные, но долг как хвост у кометы.

Норникель — сильная компания, но по дивидендам сейчас перерыв. Пока мимо.

Совпадения с моим портфелем —  ЛУКОЙЛ

ЛУКОЙЛ

По ОФЗ GPT предлагает рассмотреть облигации со сроком 2-5 лет и выплатой купона 2 раза в год:

ОФЗ‑26244

ОФЗ‑29023

Короткие ОФЗ — это уже слегка мимо моей философии. Я люблю ежемесячный денежный поток и поэтому собираю длинные ОФЗ так, чтобы выплаты были каждый месяц.

Корпоративные облигации

Тут нам предлагают качественные «голубые фишки» корпоративного долга:

Газпром капитал 001R-03R

РЖД 001P-06R

Я пас. Номинал Газпром капитал 001R-03R — 5 млн. РЖД 001P-06R с офертой. Доходность не очень.

Фонды недвижимости

GPT предложил БПИФы/ПИФы, инвестирующие в девелоперские и арендные объекты:

БПИФ недвижимости от ВТБ

Фонд недвижимости «Арендный Портфель» от УК Атон

Итог по GPT — общий подход близкий моему, но не мой стиль и не закрывает мои цели. В целом много вопросов, я бы не советовал слепо доверять этому ИИ свои инвестиции.

ИИ №2 — Grok 3

Grok по структуре почти повторил базовую доходную классику — дивидендные акции(40%), ОФЗ (30%), корпоративные облигации (20%) и фонды недвижимости (10%).

И вот тут у меня возник главный вопрос и подозрение, что ИИ, видимо, читают одни и те же методички

Акции

Лукойл

Сбербанк-ап

Совпадения с моим портфелем на 100% —  ЛУКОЙЛ,

ЛУКОЙЛ,  Сбер (у меня правда обычка, но смысл один).

Сбер (у меня правда обычка, но смысл один).

ОФЗ

ОФЗ 26207

Это короткий выпуск. Напомню, я беру длинные — потому что у них две роли: купоны и переоценка на снижении ставки.

Корпоративные облигации

Облигации Газпрома (GAZP B02 или аналогичный выпуск).

Нет. Оферта и низкая доходность.

Фонды недвижимости

Вот тут Грок запнулся и просто сказал «возьми какой-нибудь фонд недвижки (ПИФ или ETF на недвижимость, доступный на Мосбирже)». Это как совет «купи машину», а какую — «любую»

Что в сухом остатке? Рекомендации и портфель попроще и поспокойнее. Совпал с моими любимчиками в акциях (ЛУКОЙЛ + Сбер). Облигации и ЗПИФы мимо. В целом сухо и неинтересно.

ИИ №3 — DeepSeek Chat

DeepSeek пошел по тому же шаблону, что и его собраться по искусственному разуму — акции (40%), ОФЗ (30%), корпораты (20%) и недвижка (10%). Ну нет, они реально обучались по одной и той же брошюрке из интернета

Акции от DeepSeek

Сбер

Газпром

МТС

Совпадение с моим портфелем —  Сбер. А вот Газпром мимо, ну вы поняли, мне он не подходит, потому что там слишком много может быть. МТС — спорная, но хотя бы дивидендная.

Сбер. А вот Газпром мимо, ну вы поняли, мне он не подходит, потому что там слишком много может быть. МТС — спорная, но хотя бы дивидендная.

Что интересного, Газпром ИИ назвал, а вот покупать его не рекомендовал, говорит возьми лучше SBER и MTSS, а на сдачу немного Лукойла. Даже нейронки не очень доверяют Миллеру

ОФЗ

ОФЗ-26238

ОФЗ-26242

Корпораты

РЖД-20

Норникель-002Р-05

РЖД и Норникель — в теории норм, но нет. Доходность никакая. Мимо.

Недвижка

Фонд “Эталон” (ETLN)

ETF “Сбер – Ликвидная недвижимость” (SBRE)

Тут эпик фейл. Эталон — это акции. SBRE — это что-то из параллельной вселенной, нет такого.

Итог у нас такой: структура норм, Сбер на месте, Лукойла нет, а далее набор бреда.

ИИ №4 — Perplexity Sonar

Не поверите, но Perplexity дал почти такой же скелет по структуре портфеля — акции (40%), ОФЗ (30%), корпоративные (20%) и фонды (10%).

Акции

Сбер

Яндекс

Сбер — хорошо. Яндекс — мне очень нравится, но пока мимо, пассивный доход слабоват с него. Совпадение с моим портфелем —  Сбер

Сбер

ОФЗ

О да детка, вот так мне нравится. Тут нам предлагают долгосрочный выпуск, который «выигрывают от снижения ставки»:

ОФЗ-26225

Этот выпуск под переоценку. Купон низкий. Но и срок не очень длинный — до 2034. Я беру длиннее.

Корпоративные облигации

Сбербанк 001Р-SBER51 (ISIN: RU000A10DS74)

СИБУР Холдинг 001Р-02 (ISIN: RU000A10A7H3)

СИБУР флоатер, Сбер с низкой доходностью. Не беру.

Фонды недвижимости

А вот с недвижкой перплексити не дружит. Рекомендует самому поискать на Мосбирже — «главное, чтобы были регулярные распределения (ежеквартально/ежегодно) от аренды».

В общем, тоже ну такое себе.

Что я заметил (самое интересное)

Если убрать тикеры и названия компаний, то все ИИ говорят примерно одно и то же: «Пассивный доход = микс акций (дивиденды), облигаций (купон), недвижки (рента) и дисциплины (ежемесячное пополнение портфеля).

То есть нейросети не предлагают «кидай всё в крипту, брат». Они предлагают очень здравый базовый каркас, который совпадает с тем, что я и делаю.

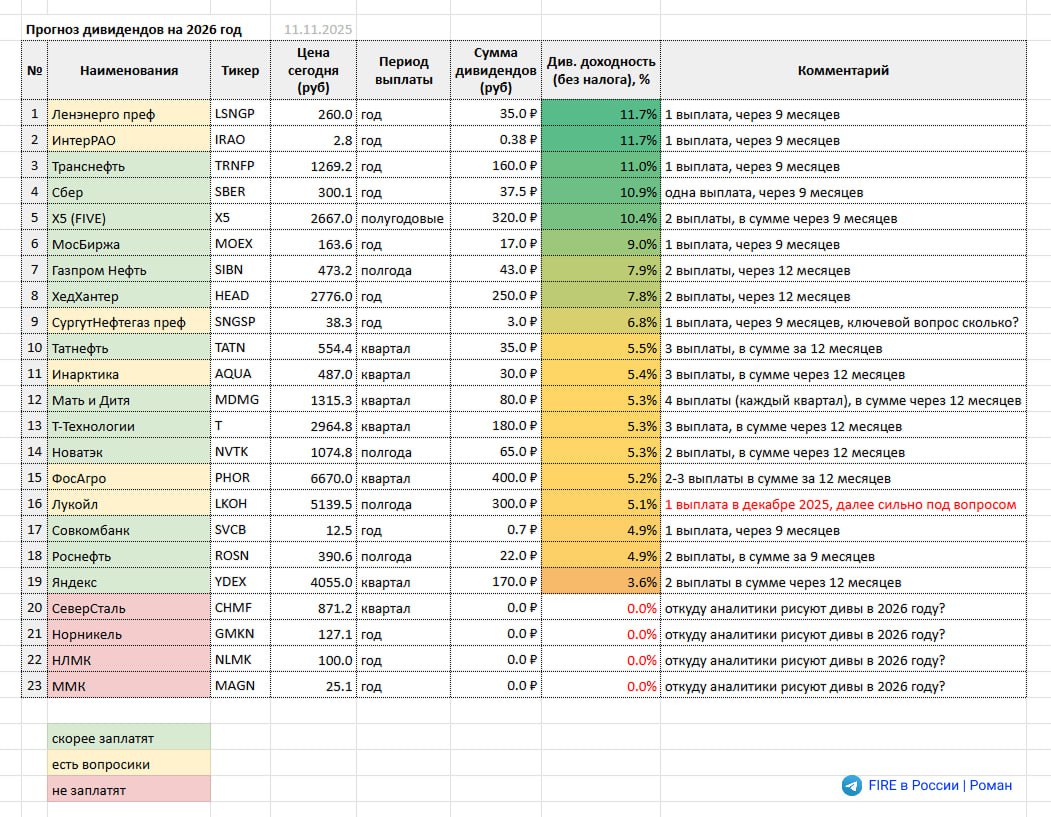

Совпадает ли это с моим портфелем?

Частично ДА. Мой портфель сейчас построен так же акции + ОФЗ + корпораты + рента. Но вот в деталях отличий очень много.

Совпадения по именам чаще всего такие:

– ЛУКОЙЛ

– Сбер

– МТС (у меня нет, но часто советуют)

– Яндекс (пока в виш-листе, а не в портфеле.)

Выбор облигаций и ЗПИФов никакой ИИ не вывозит. Лучше меня слушайте;)

Мой вывод

ИИ реально может подсказать разумный скелет портфеля, особенно если ты начинаешь и не хочешь устроить себе финансовый хоррор-квест. Но! ИИ пока не умеет главного — чувствовать токсичность бумаг так, как инвестор с памятью, поэтому туда легко залетают сюрпризы.

Как вам статья? Если задаетесь вопросом, а будет ли продолжение. Будет, но назовём мы его «ИИ советуют… а я такой: ну-ну  », в нем будут очень веселые моменты. А пока желаю каждому пассивный доход в тысячи раз больше, чем сейчас, и рост портфеля даже тогда, когда рынки падают.

», в нем будут очень веселые моменты. А пока желаю каждому пассивный доход в тысячи раз больше, чем сейчас, и рост портфеля даже тогда, когда рынки падают.

Я открыто публикую все свои сделки, вы можете их видеть в моем публичном портфеле! Чтобы ничего не пропустить, подписывайтесь на мой телеграм-канал, если вам интересен путь инвестора и то, как обычный человек идет к регулярному пассивному доходу.

Мои ссылки: публичный портфель | телеграм-канал | Смартлаб | Дзен