«Просто нам выше» — это точно не про текущую ситуацию с купонами облигаций, а лишь слоган из рекламы. Купоны унижают все кому не лень, а не лень примерно лишь никому. Посмотрим, какого цемента намешали в свежий выпуск прорабы ЛСР.

Предыдущие обзоры: Абрау-Дюрсо, Балтийский лизинг, Селигдар, Атомэнергопром.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход. Облигаций в моём портфеле уже на 2,9+ млн рублей, и к выбору выпусков я подхожу ответственно. Покупаю как на размещениях, так и на вторичном рынке.

Чтобы не пропустить новые классные обзоры свежих выпусков облигаций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов и много другого крутого контента.

Об эмитенте

Об эмитенте

ЛСР — один из ведущих строительных холдингов России, основанный в 1993 году в Санкт-Петербурге (тогда ещё ЛенСтройРеконструкция). Компания работает в сфере девелопмента и производства стройматериалов. Строит и платит дивиденды, ещё и облигации выпускает.

ЛСР — один из ведущих строительных холдингов России, основанный в 1993 году в Санкт-Петербурге (тогда ещё ЛенСтройРеконструкция). Компания работает в сфере девелопмента и производства стройматериалов. Строит и платит дивиденды, ещё и облигации выпускает.

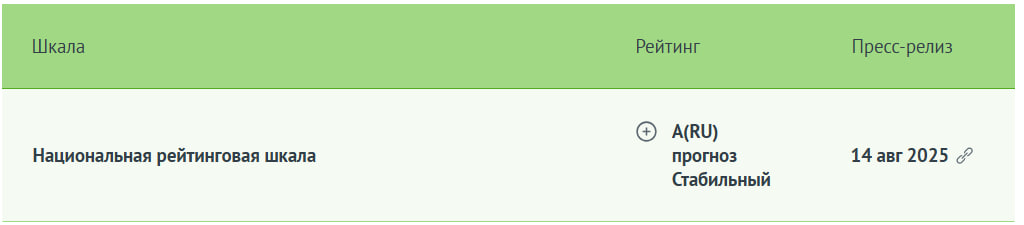

Рейтинг: A от АКРА (март 2025) и Эксперт РА (декабрь 2024).

Рейтинг: A от АКРА (март 2025) и Эксперт РА (декабрь 2024).

Финансовые показатели ЛСР. Не протечёт ли крыша?

Финансовые показатели ЛСР. Не протечёт ли крыша?

Не должна протечь, строить умеют, и довольно неплохо относительно многих застройщиков в тех же сегментах. ЛСР — одна из самых устойчивых компаний из стройки. Размер тоже имеет значение — 6 место по текущему объёму строительства.

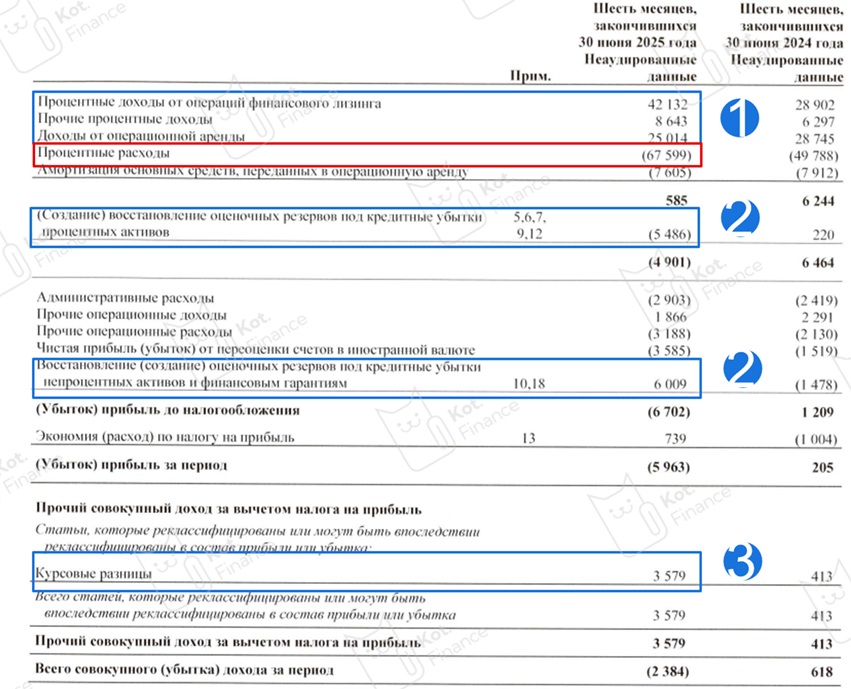

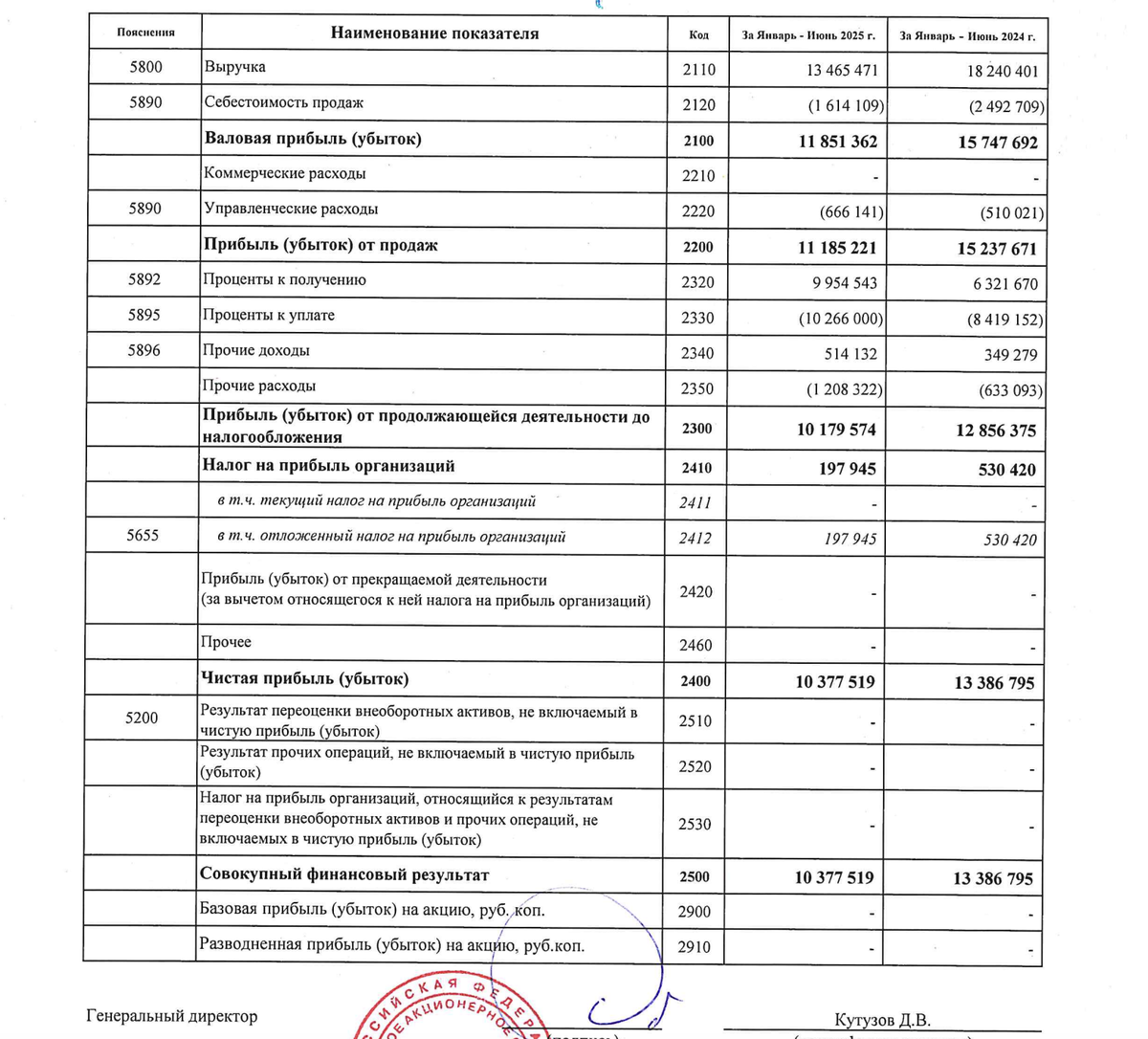

Посмотрим отчёт за 1П2025. Выручка снизилась до 13,47 млрд рублей (-26,2% г/г). Чистая прибыль упала до 10,38 млрд (-22,5% г/г). Ожидаемо, дела в стройке идут пока что не лучшим образом. Одна семейная ипотека при высокой ключевой ставке не способна прокормить как в жирные годы.

Посмотрим отчёт за 1П2025. Выручка снизилась до 13,47 млрд рублей (-26,2% г/г). Чистая прибыль упала до 10,38 млрд (-22,5% г/г). Ожидаемо, дела в стройке идут пока что не лучшим образом. Одна семейная ипотека при высокой ключевой ставке не способна прокормить как в жирные годы.

При этом активы выросли до 262,69 млрд рублей, это на 31,4% больше, чем годом ранее — тогда было 221,25 млрд рублей.

При этом активы выросли до 262,69 млрд рублей, это на 31,4% больше, чем годом ранее — тогда было 221,25 млрд рублей.

Оборотные активы выросли до 51,43 млрд рублей (+54,17%). Капитал и резервы составили 136,06 млрд рублей, рост на 44,69%.

Оборотные активы выросли до 51,43 млрд рублей (+54,17%). Капитал и резервы составили 136,06 млрд рублей, рост на 44,69%.

В 2024 году закрылась массовая льготная ипотека, тогда был всплеск спроса. Сейчас-то все ждут, когда рыночные ставки будут хотя бы 12–15%, чтобы спрос снова вырос.

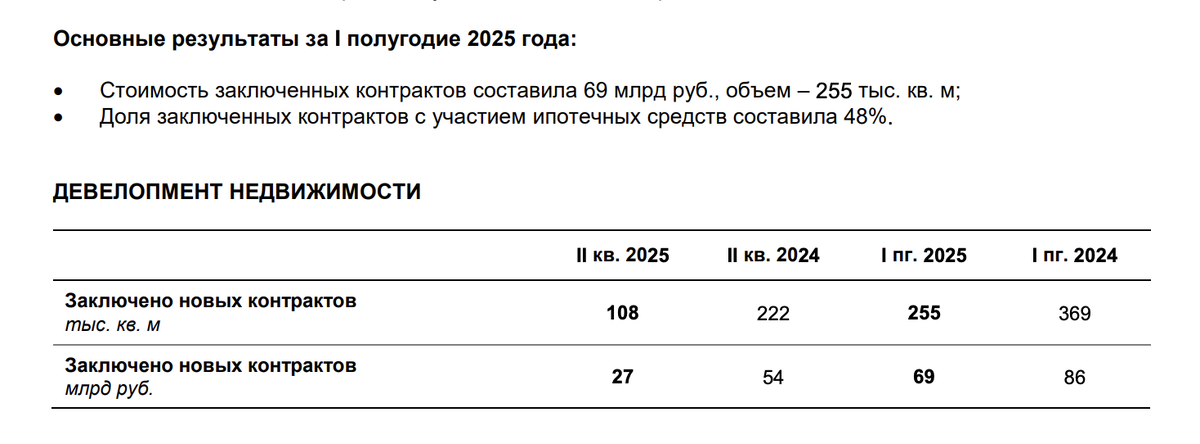

Операционные результаты 1П2025: стоимость заключённых контрактов 69 млрд, объём – 255 тыс. кв. м. Доля заключённых контрактов с участием ипотечных средств составила 48%.

Показатель Чистый долг/EBITDA на конец 2024 года был в районе 1. У ЛСР низкая долговая нагрузка, особенно для стройки. Это помогает чувствовать себя намного лучше конкурентов, которые работают лишь на погашение долгов, а они всё растут и растут. АКРА отмечает очень сильный бизнес-профиль, высокий уровень корпоративного управления, очень сильную ликвидность и высокую рентабельность.

Показатель Чистый долг/EBITDA на конец 2024 года был в районе 1. У ЛСР низкая долговая нагрузка, особенно для стройки. Это помогает чувствовать себя намного лучше конкурентов, которые работают лишь на погашение долгов, а они всё растут и растут. АКРА отмечает очень сильный бизнес-профиль, высокий уровень корпоративного управления, очень сильную ликвидность и высокую рентабельность.

Параметры выпуска

Параметры выпуска

Выпуск: ЛСР 1Р11

Объём: 3 млрд ₽

Начало размещения: 27 августа (сбор заявок до 22 августа)

Срок: 3 года

Купонная доходность: до 17,3% (YTM до 18,7%)

Выплаты: 12 раз в год

Оферта: нет

Амортизация:

да, 30% на 24 и 30 купонах

да, 30% на 24 и 30 купонахДля квалов: нет

Амортизация через 2 года, а потом ещё через полгода может сыграть как на пользу, так и нет. Но дюрация снижается, а значит и риски. По остальным параметрам всё стандартно.

Другие выпуски: $RU000A0JWU98 $RU000A0ZYBV5 $RU000A0JXPM0 $RU000A100WA8 $RU000A100ZL8 $RU000A102T63 $RU000A103PX8 $RU000A106888 $RU000A1082X0 $RU000A10B0B0

В итоге

В итоге

Тут стоит скорее бояться, что купон укатают ниже плинтуса, хотя и влетать в этот выпуск на всю котлету тоже не стоит. Несмотря на устойчивость компании, риски в строительстве высокие. Ожидаю, что купон будет ближе к 16%, лично я участвую. немного бетона портфелю не помешает.

Как вам этот выпуск? Будете покупать? Делитесь мнениями в комментариях!

Как вам этот выпуск? Будете покупать? Делитесь мнениями в комментариях!

Не забудьте поддержать пост лайком — это лучшая поддержка и мотивация!

Не забудьте поддержать пост лайком — это лучшая поддержка и мотивация!

Сервис учёта инвестиций, которым я пользуюсь.

Сервис учёта инвестиций, которым я пользуюсь.

Подписывайтесь на мой телеграм-канал про инвестиции в облигации и дивидендные акции, финансы и недвижимость.

Подписывайтесь на мой телеграм-канал про инвестиции в облигации и дивидендные акции, финансы и недвижимость.