В условиях высокой ключевой ставки страдают закредитованные компании, поэтому стоит выбирать акции тех эмитентов, кто не имеет долгов.

Я проанализировал финансовые отчеты российских компаний и отобрал тех, у которых наименьшая долговая нагрузка.

Почему сейчас опасно инвестировать в акции компаний, у которых большие долги?

Практически любой бизнес использует кредиты для своего развития. Это нормально, но при высокой ставки ЦБ процентные расходы по кредитам возрастают и это создаёт дополнительную нагрузку на компанию, снижается её чистая прибыль (к примеру, из-за высокой долговой нагрузки прибыль компании МТС упала в 9 раз за счет выросших процентных расходов!), а некоторые компании становятся убыточными.

Впоследствии это приводит к уменьшению дивидендных выплат, падению котировок акций и потери общей инвестиционной привлекательности эмитента.

Как узнать, есть ли у компании долги?

Наиболее простой способ-это посмотреть на коэффициент долговой нагрузки в финансовом отчете. Этот параметр называют Чистый долг / EBITDA. Он показывает за сколько лет компания может погасить свои долги.

Компания не считается закредитованной, если показатель Чистый долг / EBITDA не превышает 3, а наиболее комфортное значение для бизнеса не выше 1.5.

Если же этот индикатор показывает отрицательное значение, это хорошо и означает, что компания может полностью погасить свой долг и у неё ещё останутся средства.

Именно компании с отрицательным чистым долгом сейчас наиболее предпочтительны для инвестирования!

ТОП-10 наиболее популярных у инвесторов эмитентов с отрицательным долгом:

Сургутнефтегаз (Долг\EBITDA -9.3) $SNGSP

Помимо самого низкого отрицательного долга на российском рынке, у этого эмитента еще и самый большой запас наличных средств, почти 6трлн р! К примеру, этих денег хватит, чтобы купить весь СБЕР или два Газпрома.

Так же стоит отметить и одну из самых высоких дивидендных доходностей акций Сургута под 20% годовых.Интер РАО (Долг\EBITDA -2.7) $IRAO

У этой компании отличные финансовые показатели, а на счетах есть почти 0.5трлн р, что позволяет Интер РАО не волноваться о своих долгах, которые она может погасить в любую секунду и у неё еще останется сотни миллиардов рублей наличныхМосковская биржа (Долг\EBITDA -2.5) $MOEX

Это одна из немногих компаний, кто действительно хорошо себя чувствует в условиях высокой ключевой ставки ЦБ. Процентные доходы Мосбиржи вместе с выручкой и чистой прибылью растут, а долг отрицательный. У компании на счетах больше 240млрд р!Хэдхантер (Долг\EBITDA -1.6) $HEAD

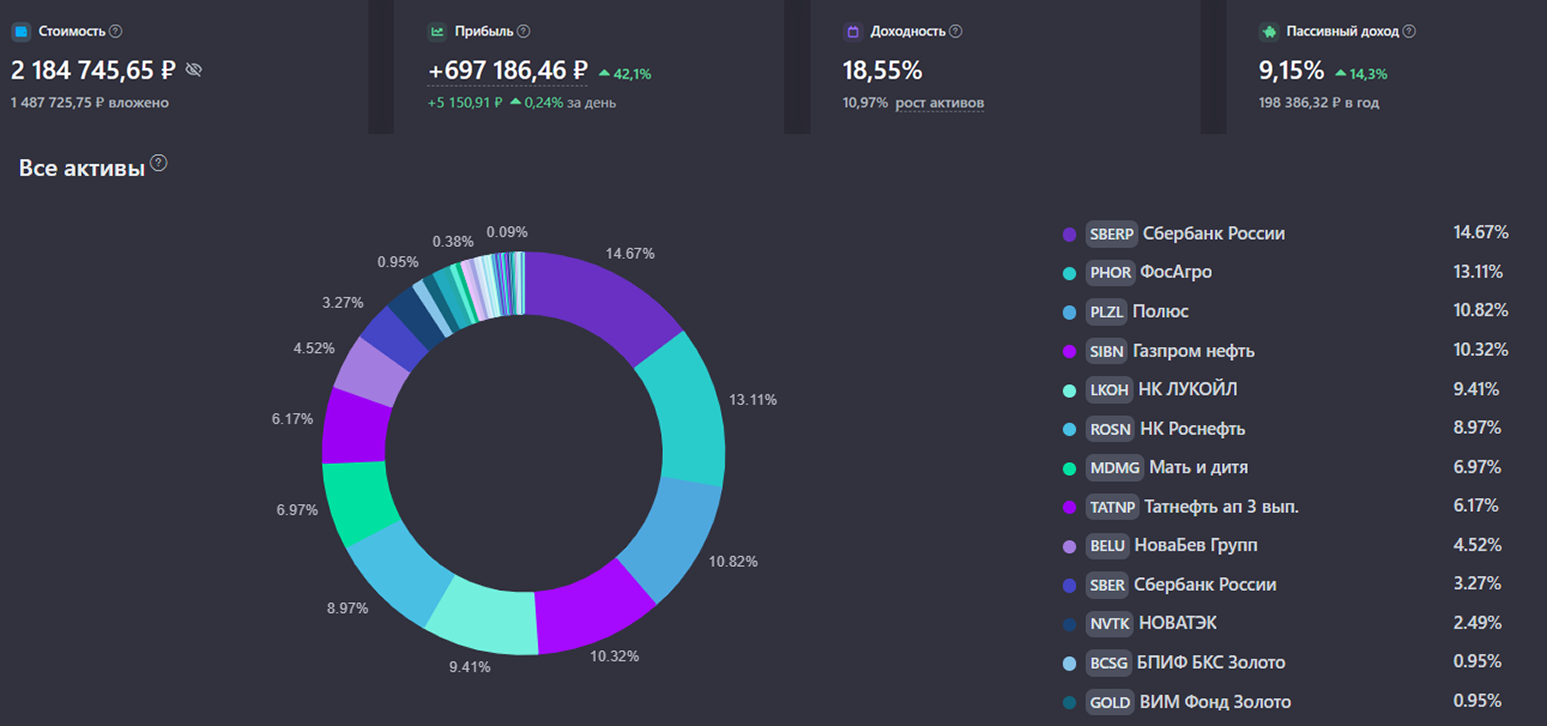

Недавно делал разбор этой компании и решил добавить акции Хедхантера в свой портфель. У Хедхантера хорошие финансовые показатели, бизнес растёт и приносит прибыль на фоне низкой безработицы в РФ и сложности поиска квалифицированных кадров. Чистый долг отрицательный, а на счетах около 36млрд р наличных.Мать и дитя (Долг\EBITDA -2.6) $MDMG

Так же новый для меня эмитент, в которого я инвестировал недавно. Финансовый отчет прибыльный с отрицательным долгом. На счетах около 15млрд р наличных.Северсталь (Долг\EBITDA -0.15) $CHMF

Один из самых популярных металлургов, который не имеет высокой долговой нагрузки. Более 200млрд р наличных на счетах, рекордная выручка и положительная чистая прибыль позволяют компании уверенно "стоять на ногах" в текущих непростых условиях.Транснефть (Долг\EBITDA -0.56) $TRNFP

Финансовые показатели Транснефти отличные! Запас наличных более 640млрд р и отрицательный долг позволяют компании оставаться привлекательной даже на фоне увеличения налоговой нагрузки.ММК (Долг\EBITDA -0.42) $MAGN

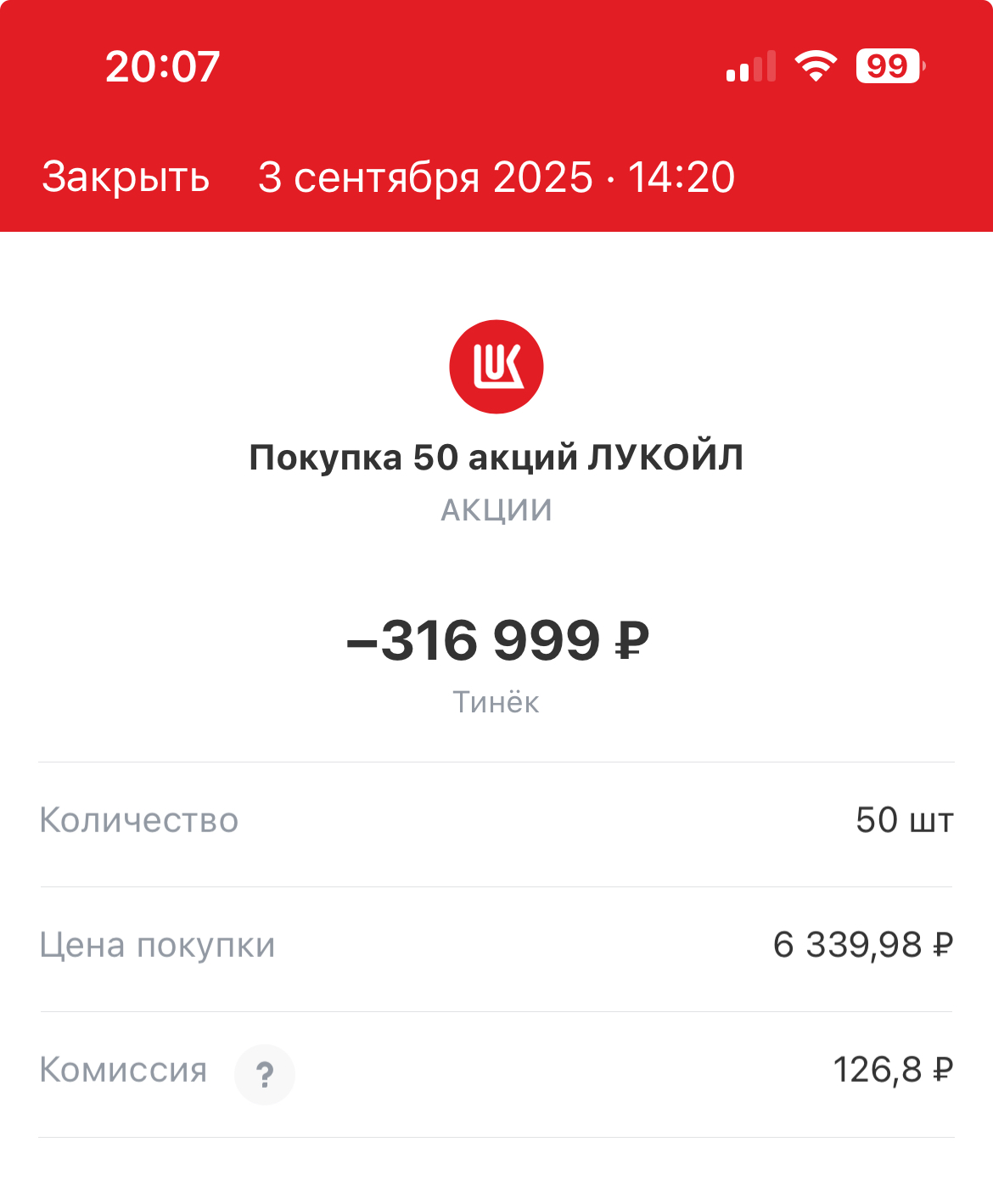

Еще один металлург с отрицательным долгом. На счетах компании более 120млрд р, выручка и чистая прибыль положительные.Лукойл (Долг\EBITDA -0.77) $LKOH

Финансовые показатели замечательные-рекордная выручка и чистая прибыль, долг отрицательный и на счетах более 1.1трлн р наличных. Всё это делает акции Лукойла одними из самых привлекательных для инвестирования в условиях высокой ставки ЦБ.Татнефть (Долг\EBITDA -0.16) $TATNP

Второй по популярности нефтяник нашего рынка с прибыльным финансовым отчетом, в котором видно, что долг у компании отрицательный и есть запас наличных в 84млрд р.

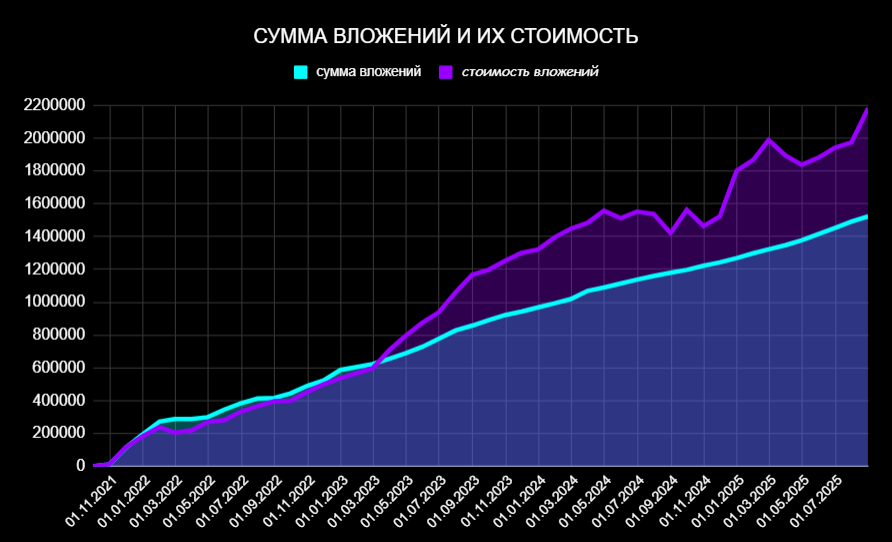

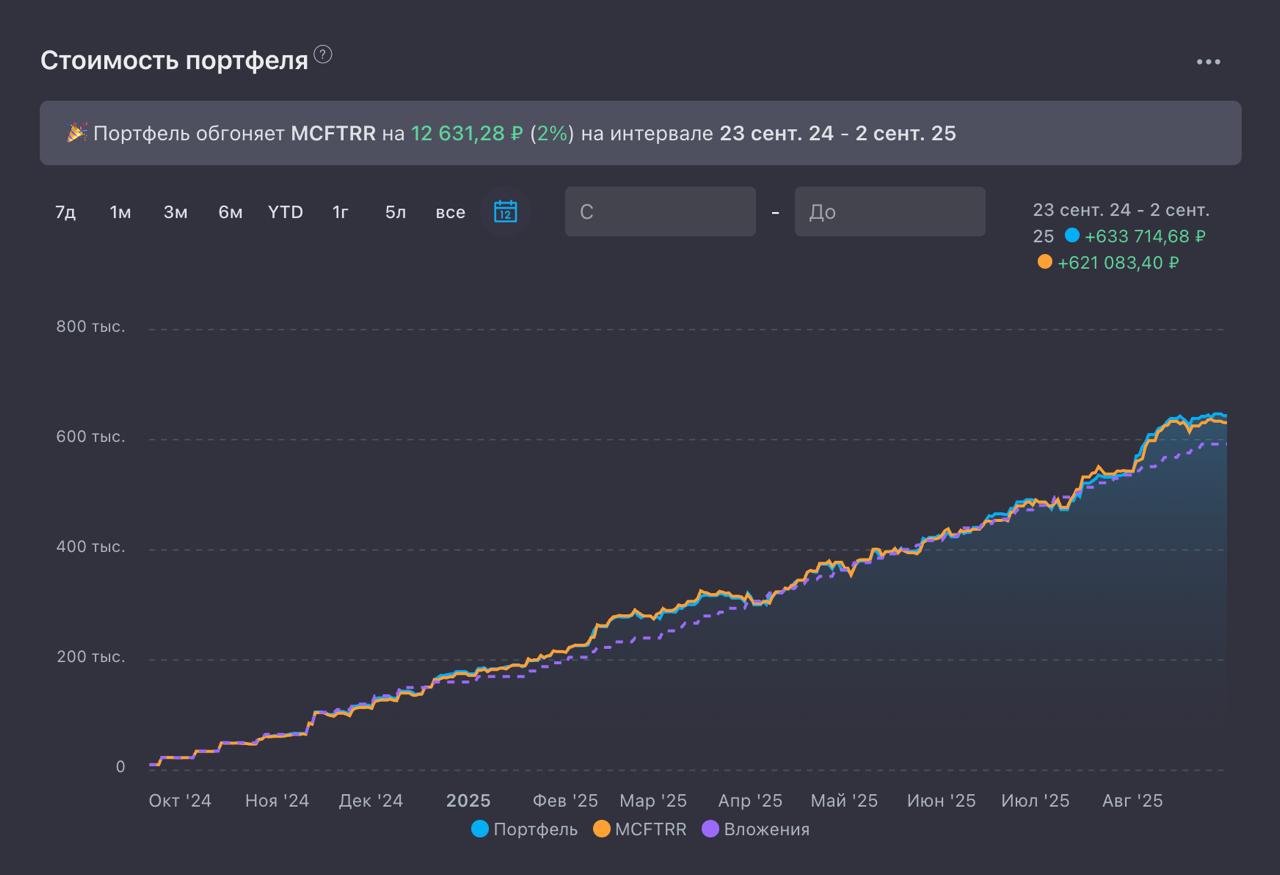

Тест портфеля из акций компаний с отрицательным долгом на истории!

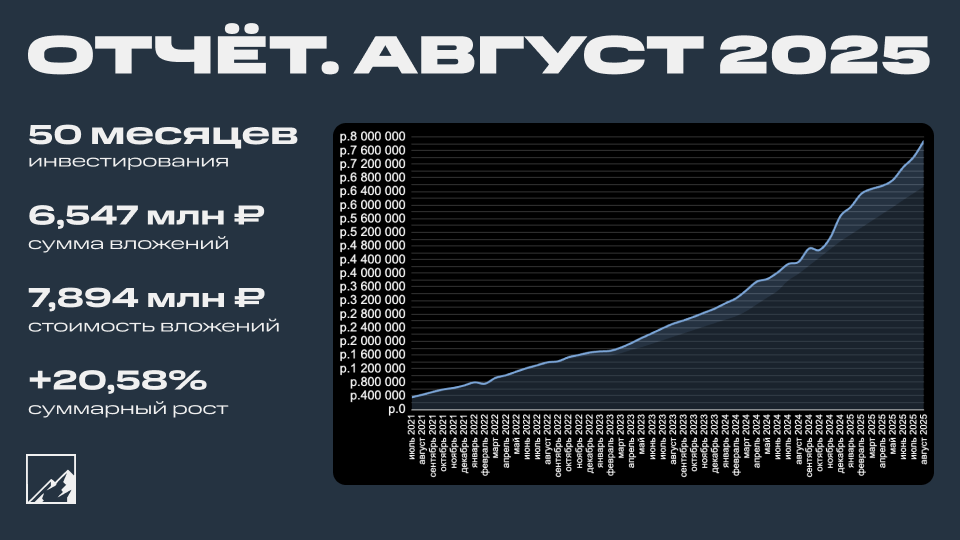

Я собрал виртуальный портфель из 10 вышеперечисленных акций и прогнал его на истории. Сервис Snowball позволяет это сделать.

Я взял условно 1млн р и распределил его поровну среди 10 акций. Период теста - это начало 2024г по настоящее время:

В итоге, портфель из компаний, у которых нет долгов, с начала 2024г обогнал индекс Мосбиржи полной доходности и остался в плюсе даже тогда, когда весь наш рынок ушёл в глубокую просадку! Прибыль портфеля составила +2.5%, против убытка у индекса -14%.

Я так же сделал тест на более длинном горизонте, с начала 2020г, результаты положительные:

Портфель из наименее закредитованных компаний за 4 года принёс +58% прибыли, против всего +4% у индекса Мосбиржи полной доходности.

На основе этих тестов можно сделать вывод, что инвестировать в компании с отрицательной долговой нагрузкой - хорошее решение!

Какие компании имеют комфортные значения долговой нагрузки?

Так же я выделил тех эмитентов, которые имеют комфортное значение долговой нагрузки и не являются закредитованными, т.е. их индикатор Долг\EBITDA не превышает 1.5:

НОВАТЭК

Ленэнерго

Совкомфлот

Газпром нефть

АЛРОСА

Группа Астра

Акрон

Группа Позитив

Россети Волга

Росети Центр

Россети Центр и Приволжье

Яндекс

ЛСР

НоваБев

Х5

Магнит

Роснефть

Южуралзолото

Норникель

Русагро

Фосагро

Заключение

В статье я перечислил компании, которые не имеют чрезмерной долговой нагрузки и могут относительно спокойно пережить период высокой ключевой ставки.

Но помимо параметра долга стоит учитывать и другие факторы. Однако сейчас точно не стоит инвестировать в акции закредитованных компаний!

МОЙ ТЕЛЕГРАМ КАНАЛ

МОЙ ЮТУБ КАНАЛ

МОЙ РУТУБ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев. Приглашаю вас на свои другие каналы, а так же оставил ссылку на сервис, где я веду учет своего инвестиционного портфеля.