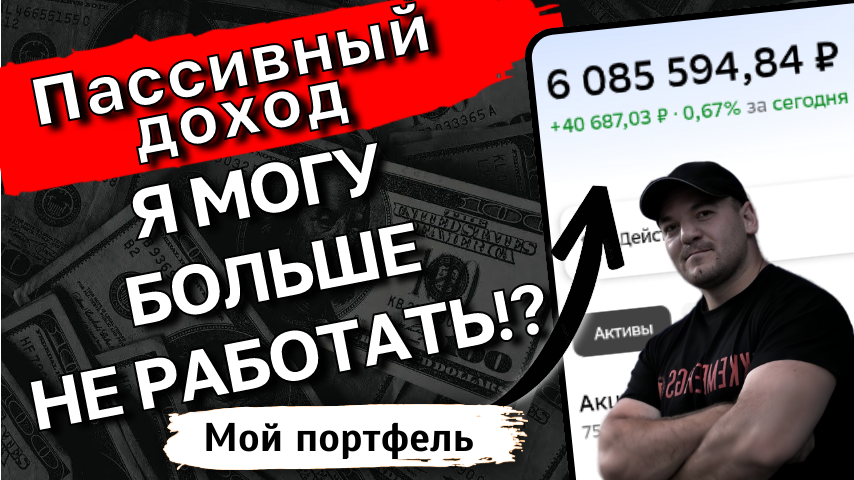

Всем привет! Сегодня — максимально откровенный разбор моего инвестиционного портфеля, который перевалил за отметку в 6 миллионов рублей. Я покажу конкретные цифры: сколько денег мой капитал генерирует в месяц в виде пассивного дохода.

Реалии моего инвестиционного портфеля

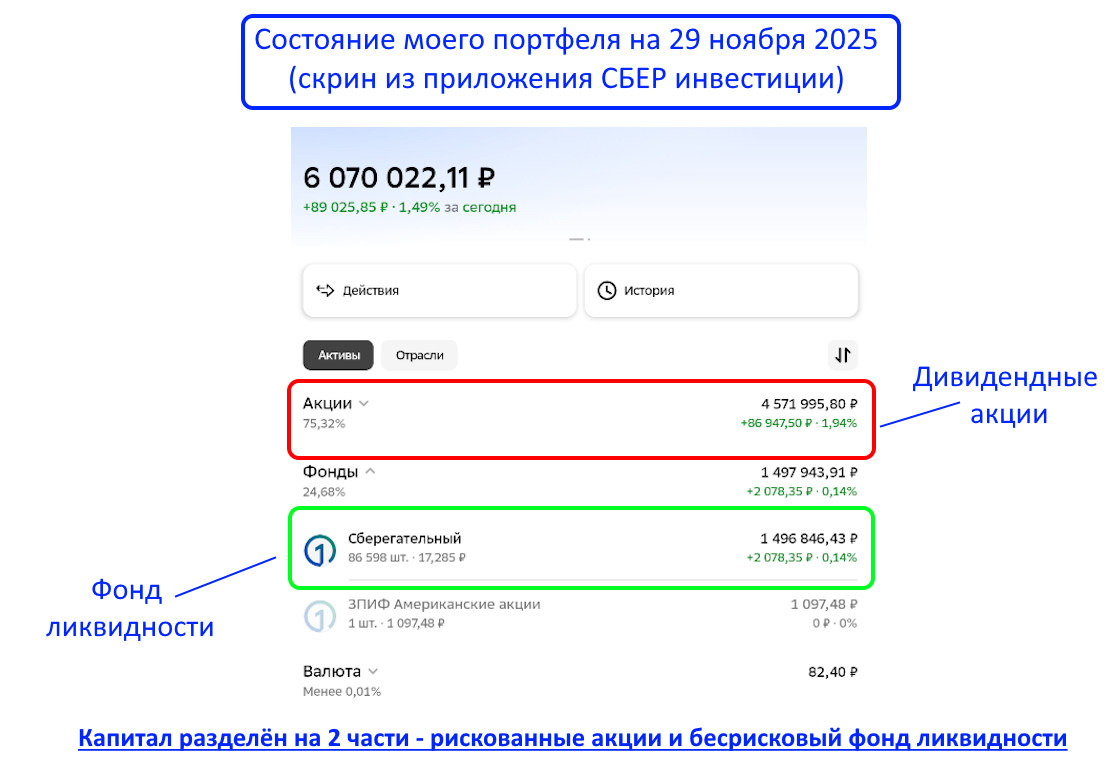

Вот так выглядят все данные по моему портфелю на скрине из приложения СБЕР инвестиции:

Общая сумма инвестиций в рынок у меня составляет 6млн р. Сам портфель разделен на две части, каждая из которых генерирует пассивный доход:

1. Фонд ликвидности (SBMM)

Капитал: 1.5 млн рублей (25% от портфеля).

Цель: это деньги на крупные покупки (например, автомобиль). Они не участвуют в моей долгосрочной дивидендной стратегии инвестирования, но при этом все равно дают пассивный доход за счёт ежедневного начисления процентов.

Доходность: инвестиции в фонд SBMM приносят около 20 000р в месяц (или ~660р ежедневно). После уплаты налога на руках остается примерно 17 500р в месяц чистого дохода.

2. Дивидендные акции

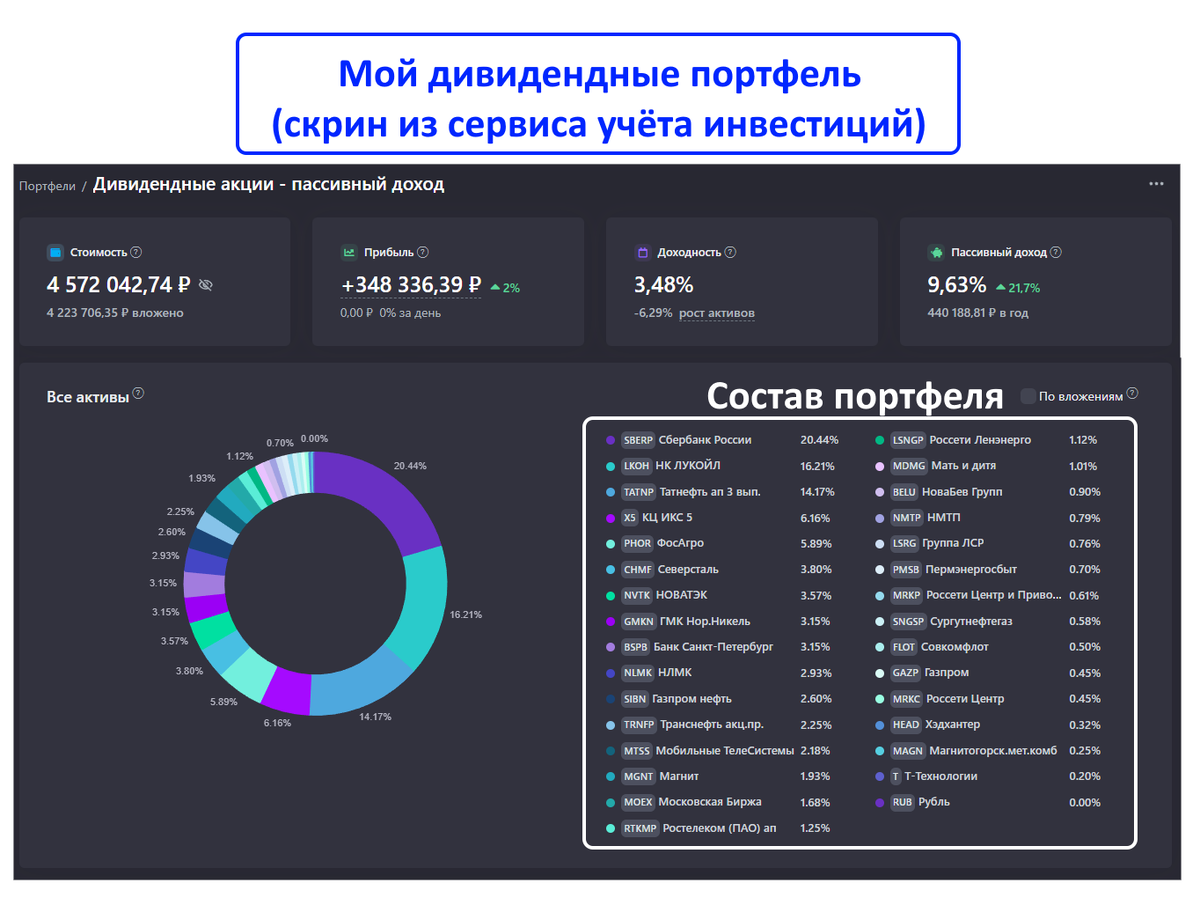

Если убрать фонд SBMM и оставить одни дивидендные акции, то портфель выгляди так:

Капитал: 4.6 млн р (из них 4.2 млн — мои личные вложения).

Доходность: дивиденды приносят ~36 700р в месяц после всех налогов.

Вот так выглядят все данные по моему пассивному доходу. За 6 лет инвестирования я получил почти 1млн р дивидендов:

Считаю свой общий ежемесячный пассивный доход!

Давайте сложим два источника дохода:

Фонд SBMM (после налогов): 17 500р/мес.

Дивидендные акции (после налогов): 36 700р/мес.

Итого: 54 200р чистого пассивного дохода ежемесячно.

Общая доходность портфеля стабильно находится на уровне ~11% годовых (и это при том, что сейчас многие компании отменили выплаты!).

«Это мало! Сейчас же есть облигации с доходностью 16-18%, зачем эти дивидендные акции нужны?»

Такой упрёк мне часто пишут в комментариях сторонники облигаций. Да, сегодня можно найти высокодоходные облигации. Но есть нюансы:

Высокая доходность облигаций — явление временное. Она напрямую привязана к ключевой ставке ЦБ. Когда ставка начнет снижаться (а это уже происходит!), доходность по облигациям тоже упадет.

Доходность по акциям — растущая. В этом их главное преимущество. Компании не стоят на месте: они развиваются, увеличивают прибыль и повышают дивиденды. Это называется дивидендный рост.

Мой портфель сегодня приносит 11% (что важно, такая доходность была у меня и несколько лет назад, когда банковские депозиты и облигации давали лишь 4-5%.), но через некоторое время, без каких-либо дополнительных вложений с моей стороны, он может приносить 12%, 15% и больше с того же самого капитала, так как размер дивидендов со временем только растёт.

Пока инвесторы в облигации будут метаться в поисках нового купона (который будет только падать), мой портфель будет планомерно и стабильно наращивать отдачу.

Кроме того, не стоит забывать про потенциал роста курсовой стоимости самих акций. На фоне будущего мирного урегулирования конфликта с Украиной этот рост может быть очень существенным.

ВЫВОД: я не против облигаций, но дивидендные акции — это стратегическая ставка на будущее. Это выбор для тех, кто смотрит на 5-10 лет вперед и строит по-настоящему растущий источник пассивного дохода.

Заключение

Я показал вам реальные цифры: 6 млн рублей капитала на рынке - это 54 000р ежемесячного пассивного дохода после всех налогов! Это не финиш, а лишь один из моих шагов к финансовой свободе. Дальше будет больше!

Мало это или много - пиши в комментариях свои мысли по этому поводу. Ну а я продолжаю инвестировать и делится с вами своим опытом и результатами!

Мой Телеграм — это дневник, куда я выкладываю всё: от разбора портфеля и своих сделок до личной жизни инвестора. Подписывайся!