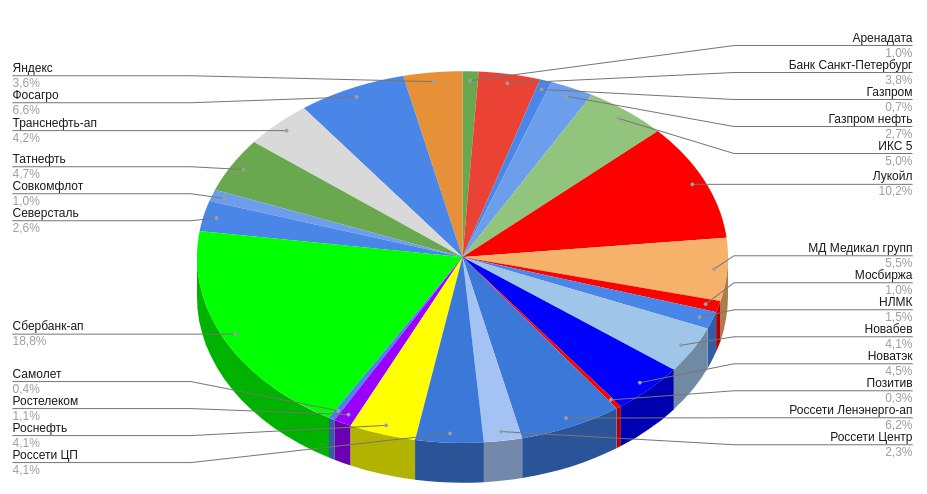

Сегодня в фокусе – Банк «Санкт-Петербург», он же БСПБ (BSPB). Совсем недавно он был звездой московской биржи, котировки росли, как грибы после дождя. И буквально в августе триггер роста отключился, так как вышел очередной отчет по операционной деятельности.

Из презентации для инвесторов можно отметить, что банк позиционирует себя как «Ведущий частный универсальный банк в Санкт-Петербурге, с высокой узнаваемостью бренда по всей России». Дивидендная политика есть, но основной тезис, что банк «стремится выплачивать от 20 до 50% чистой прибыли по МСФО» никому ничего не гарантирует.

А что же по факту? За последние 2 года банк осчастливил акционеров 4 раза – выплаты на 1 акцию составили 50,6 рублей в 2024 г. и 46,3 в 2025 г.

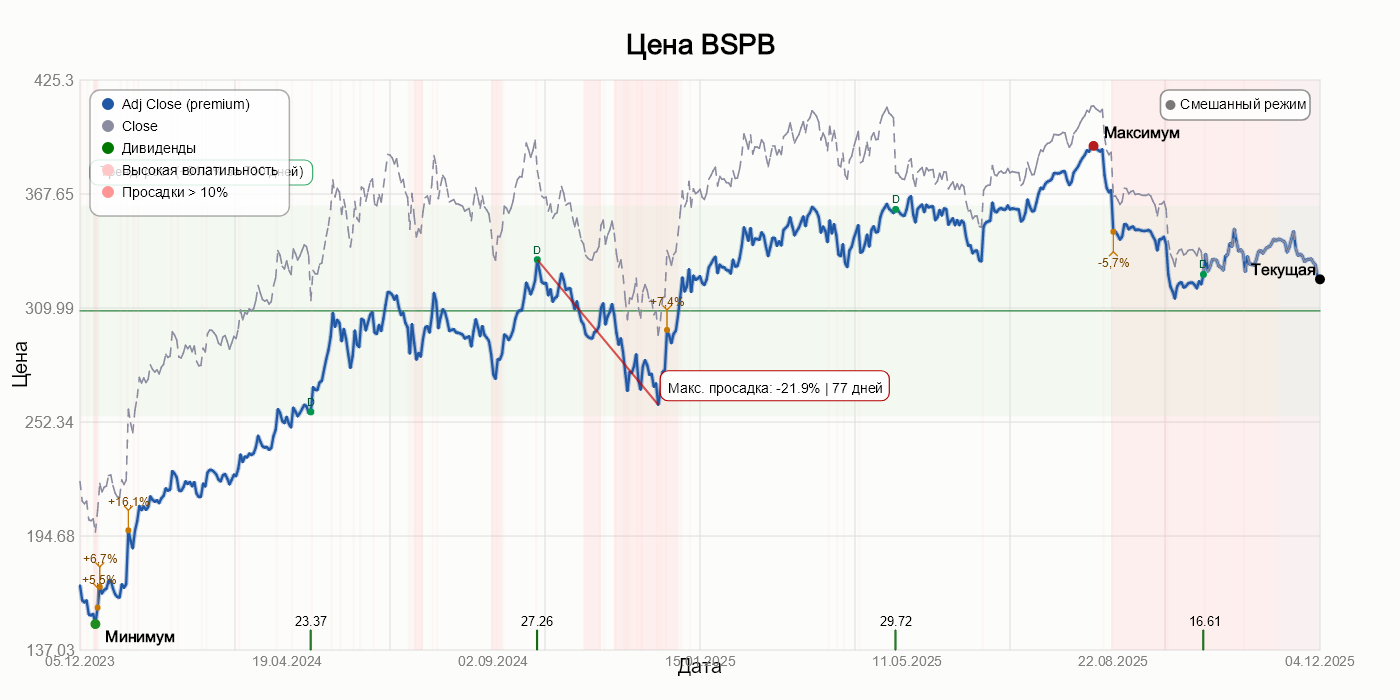

Для статистического анализа доходности и рисков воспользуюсь, как обычно, дневными котировками Close, импортированными с MOEX на горизонте за два года: период: 05.12.2023 — 05.12.2025 плюс расчетом Adj Close.

На графике, видна коррекция от августовского хая в район средней цены в районе 310. Ходят непроверенные слухи, что банк выкупает свои акции в этом районе, но это, как говорится, не точно. По факту – с конца августа боковик.

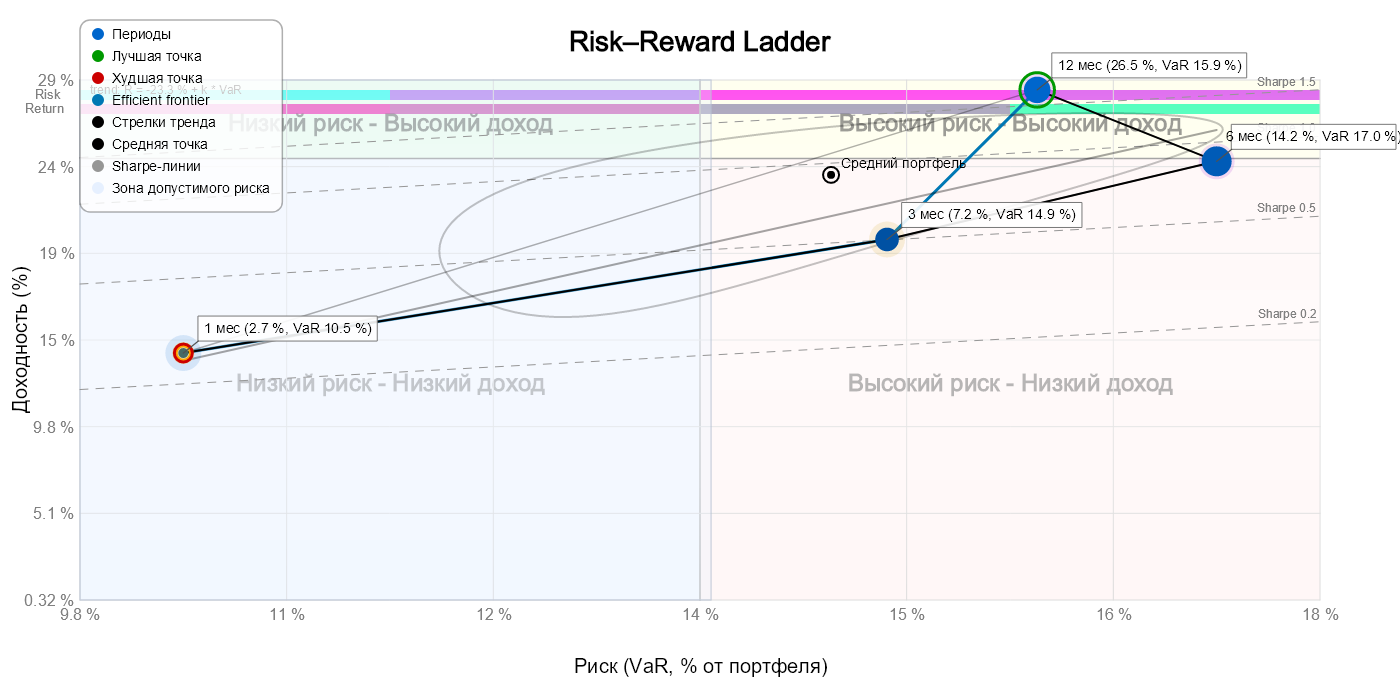

Текущие статистические метрики доходности и риска по периодам таковы (Rf, безрисковую ставку, принял на уровне 15,5%):

Учитывая, что с конца 2023 года котировки росли впредь до конца августа текущего года, показатели из таблички смотрятся весьма неплохо. Плохо одно в ней ровно одно – история не гарантирует будущего.

Сектор: Финансы

Мультипликаторы: P/E ≈ 3,25 (пред. год: 3,36), P/B ≈ 0,68 (пред. год: 0,84).

Рыночная капитализация: 149,8 млрд ₽ (пред. год: 169,0 млрд ₽).

Enterprise Value: 86,3 млрд ₽ (пред. год: 115,0 млрд ₽).

Чистая прибыль LTM: 46,1 млрд ₽ (пред. год: 50,3 млрд ₽).

Рентабельность: ROE ≈ 16,0% (пред. год: 12,9%), ROA ≈ 1,5%.

Чистый долг: -63,4 млрд ₽ (пред. год: -54,0 млрд ₽).

див. доходность ≈ 14,3% (пред. год: 15,5%).

NIM ≈ 7,21%

Динамика умеренно-отрицательная: фундаментал просел по ряду ключевых показателей.

Позитивные драйверы:

• ROE улучшается.

• чистый долг снижается.

• P/B снизился.

Негативные драйверы:

• чистая прибыль снижается.

• рыночная капитализация снизилась относительно прошлого года.

• Enterprise Value снижается.

• дивиденд на акцию снижается.

• дивидендная доходность падает.

То есть ни рынок, ни математика, ни фундаментал не видят здесь сильной идеи.

Покупка может быть оправдана, если:

Покупка может быть оправдана, если:

Верить в идею роста стоимости

Бумага действительно дешёвая: P/E=3,25 и P/B=0,68 — это ниже большинства банков.

Ожидать восстановления прибыли в 2025–2026 гг. Если прибыль вернётся к росту, мультипликаторы могут удвоиться.

Нужна дивидендная история 12–15% годовых (дивполитика правда ничего не гарантирует).

Даже после снижения дивов доходность остаётся высокой.

Есть готовность пересижвать просадки 20–25% и ждать по 6–12 месяцев восстановления.

НЕ покупать, если:

НЕ покупать, если:

Нужны «сильные банки сектора». BSPB — не про силу, а про «дёшево, но рискованно».

Хочешь устойчивый рост прибыли. У BSPB с этим проблемы.

Нужна качественная защита капитала. Sharpe <1, Sortino <1 = защита слабая.

Хочешь ситуацию “дивиденды растут из года в год”. Здесь наоборот: дивы и прибыль снизились.

Итого

BSPB сейчас — это дешёвая, но фундаментально проседающая история: подходит value-инвесторам с терпением, но плохо подходит тем, кто ищет качество. Я бы НЕ брал в долгосрок как базовую бумагу, но допускаю как небольшую ценностную покупку под дивы и возможную переоценку, если в 2025–26 прибыль пойдёт вверх.

Не является индивидуальной инвестиционной рекомендацией.

Читайте больше моих статей про рациональные инвестиции: