Очередной дубль, сразу два выпуска от балтийцев. Фикс и флоатер, доступные в том числе неквалифицированным инвесторам. Посмотрим.

Предыдущие обзоры: Симпл, Элит Строй, Полипласт, ЯТЭК, Роделен, Селигдар, Кокс, Дельта Лизинг. Дальше — больше, не пропустите.

Объём выпусков — 2 млрд фикс и 1 млрд флоатер. 3 года. Ориентир купона: до 23% фикс и до КС+3,75% флоатер. Без оферты, с амортизацией по 11% на 12, 15, 18, 21, 24, 27, 30, 33 купонах. Купоны ежемесячные. Рейтинг AA- от Эксперт РА (январь 2025) и АКРА (декабрь 2024).

Балтийский лизинг — старейшая ЛК в России, которая предоставляет в лизинг оборудование, автотранспорт и спецтехнику. Компания основана в 1990 году. В тот же год провела первую лизинговую сделку в истории России — профинансировала покупку четырёх сухогрузов из ГДР для Балтийского морского пароходства.

Выпуск: БалтЛиз БО-П16

Объём: 1 млрд

Начало размещения: 30 мая (сбор заявок до 27 мая)

Срок: 3 года

Купонная доходность: 23%

Выплаты: 12 раз в год

Оферта: нет

Амортизация: да

Для квалов: нет

Выпуск: БалтЛиз БО-П17

Объём: 2 млрд

Начало размещения: 30 мая (сбор заявок до 27 мая)

Срок: 3 года

Купонная доходность: до КС+3,75%

Выплаты: 12 раз в год

Оферта: нет

Амортизация: да

Для квалов: да

Почему Балтийский лизинг? Они не утонули ещё в дефолтах?

Пока нет, но Балтийское море глубокое, можно и утонуть, дефолтов в наши времена всё больше.

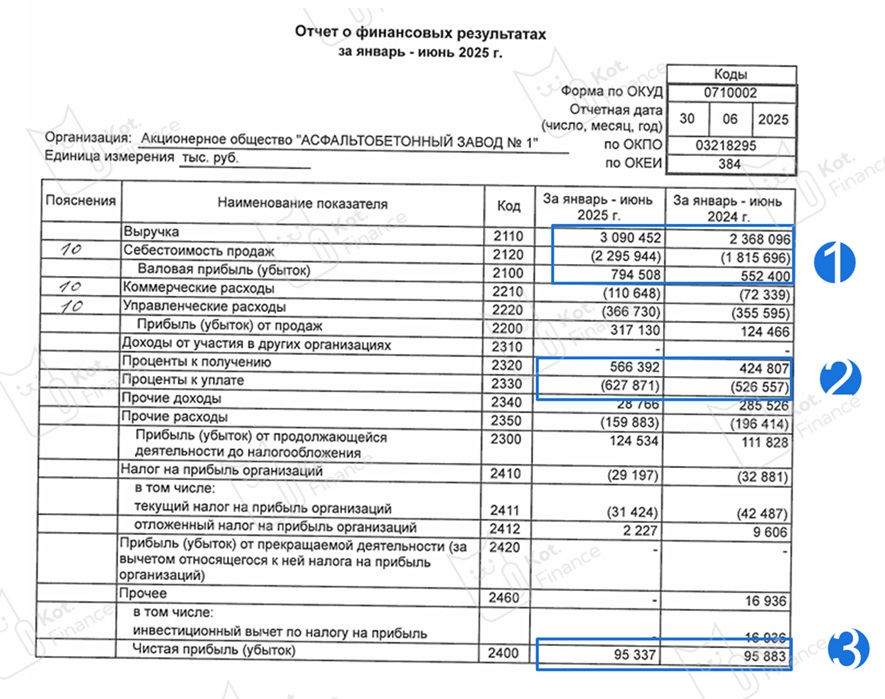

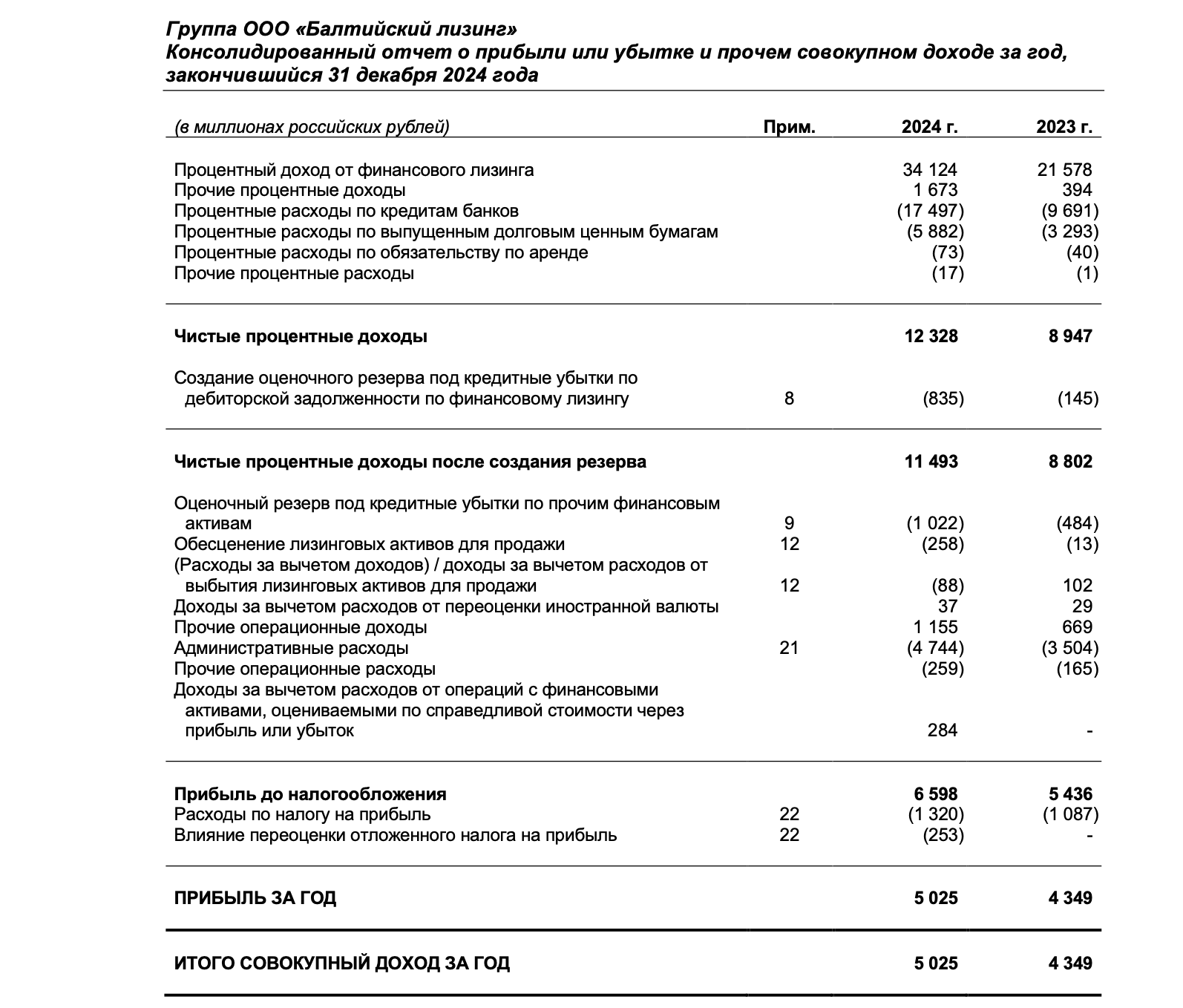

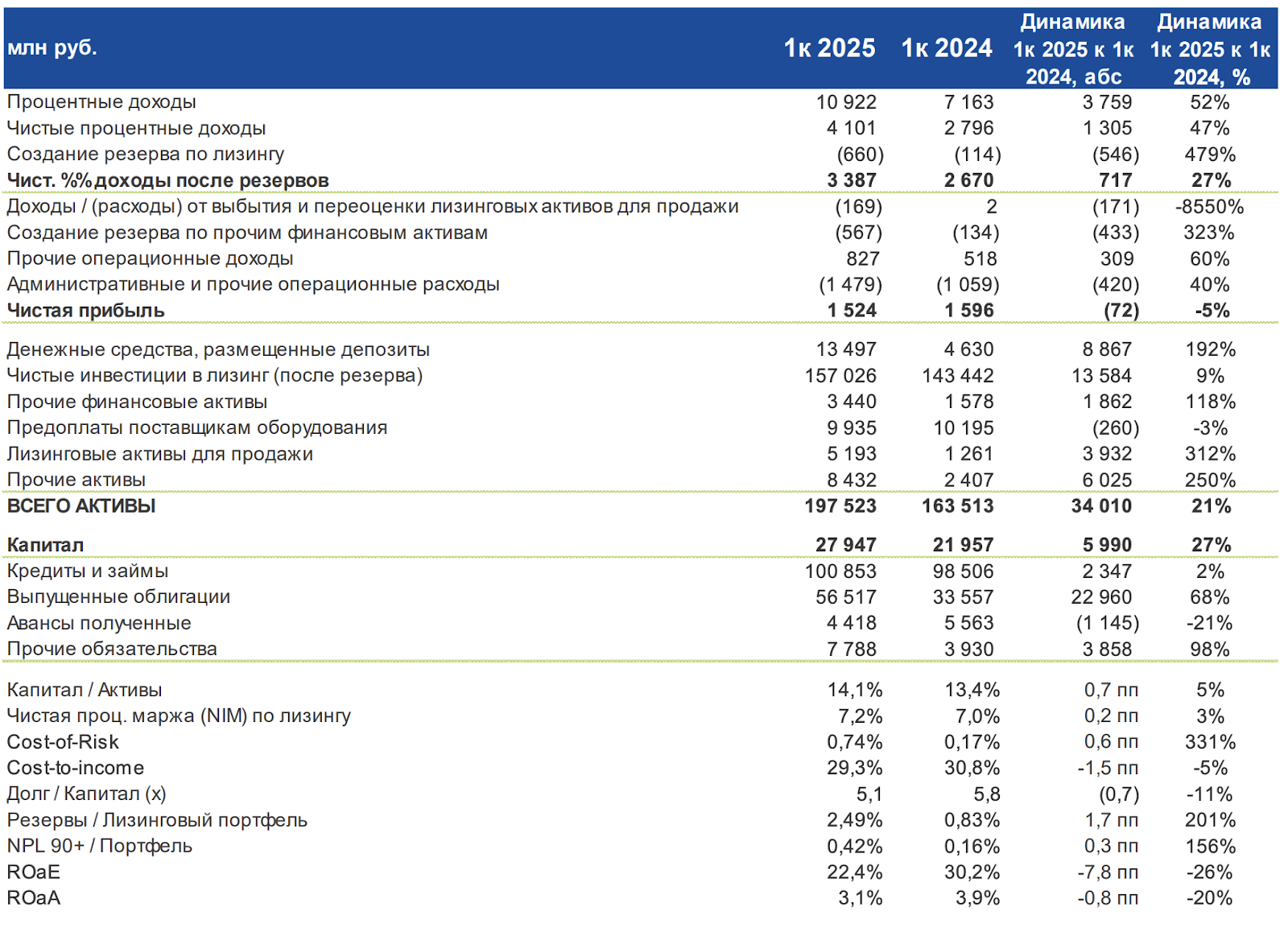

Посмотрим сначала 2024 год. Чистая прибыль 5,025 млрд (+15,5%). Чистые инвестиции в финансовый лизинг 164,354 млрд (+16%). Лизинговые активы для продажи 3,627 млрд (+349%). Задолженность по кредитам 100,909 млрд (+4,5%). Задолженность по облигациям 56,562 млрд (+45,4%). Общая задолженность по заёмным средствам 157,471 млрд (+16,3%). Собственный капитал 26,392 млрд (+27,7%). Рост прибыли и долга на одном уровне, но долги растут быстрее.

Процентный доход от финансового лизинга 34,124 млрд (+58%). Процентные расходы по долгам 23,379 млрд (+80%). Чистые процентные доходы 12,328 млрд (+37,8%). Административные расходы 4,744 млрд (+35,4%). Процентные доходы пожираются расходами на долг. Кроме того, растут просрочки. Ну а что, не все могут такие проценты выплачивать.

Коэффициент текущей ликвидности 1,25 — не ужасно, но и не отлично. А вот с другими показателями похуже, хотя это же лизинг. Чистый долг/EBIT 5,31, Чистый долг/Капитал 6,05, Коэффициент покрытия процентов 1,28.

По 1К2025 картина существенно не меняется, хотя вот показатель Чистый долг/капитал сократился до 5,1. Значит пора выпускать новые облигации;) Лизингодателям и лизингополучателям срочно нужен разворот ДКП. Но если он и произойдёт, то плавнее, чем в 2022.

Даже такие сильные компании как БЛ не гарантируют отсутствие проблем. Лично мне компания нравится, в портфеле есть её облигации, и новые тоже буду брать. Естественно, на небольшую долю. Диверсификацию ещё не запретили. Подался на фикс.

Поддержите пост лайком — это лучшая поддержка и мотивация!

Поддержите пост лайком — это лучшая поддержка и мотивация!

Подписывайтесь на мой телеграм-канал про инвестиции в облигации и дивидендные акции, финансы и недвижимость.