Разошлись атомщики, вот уже десятый выпуск облигаций на подходе! Так что надеваем защитные костюмы и смотрим свежий выпуск Атомэнергопрома (входит в корпорацию Росатом). Рейтинг у эмитента максимальный — AAA.

Предыдущие обзоры: ФПК, ПГК, Село Зелёное, АФ Банк, Электрорешения, АФК Система, Селектел.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход. Облигаций в моём портфеле уже на 3,1+ млн рублей, и к выбору выпусков я подхожу ответственно. Покупаю как на размещениях, так и на вторичном рынке.

Чтобы не пропустить новые классные обзоры свежих выпусков облигаций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов и много другого крутого контента.

Об эмитенте

Об эмитенте

Атомэнергопром — интегрированная компания, консолидирующая гражданские активы российской атомной отрасли. Компания обеспечивает полный цикл в сфере ядерной энергетики, от добычи урана до строительства АЭС и выработки электроэнергии. Входит в состав Госкорпорации Росатом.

Атомэнергопром — интегрированная компания, консолидирующая гражданские активы российской атомной отрасли. Компания обеспечивает полный цикл в сфере ядерной энергетики, от добычи урана до строительства АЭС и выработки электроэнергии. Входит в состав Госкорпорации Росатом.

Рейтинг: АAA от АКРА (ноябрь 2025), Эксперт РА (сентябрь 2025) и Dagong Global Credit Rating (апрель 2025)

Рейтинг: АAA от АКРА (ноябрь 2025), Эксперт РА (сентябрь 2025) и Dagong Global Credit Rating (апрель 2025)

Финансовые показатели Атомэнергопрома. Обогатит уран и инвесторов?

Финансовые показатели Атомэнергопрома. Обогатит уран и инвесторов?

Ещё как обогатит! Атомэнергопром является одним из крупнейших поставщиков экологически чистой энергии и единственным оператором атомной энергетики в России, имеет интегрированную производственную цепочку, предлагает широкий спектр продуктов и услуг, занимает значительные позиции на мировом рынке ядерного топлива.

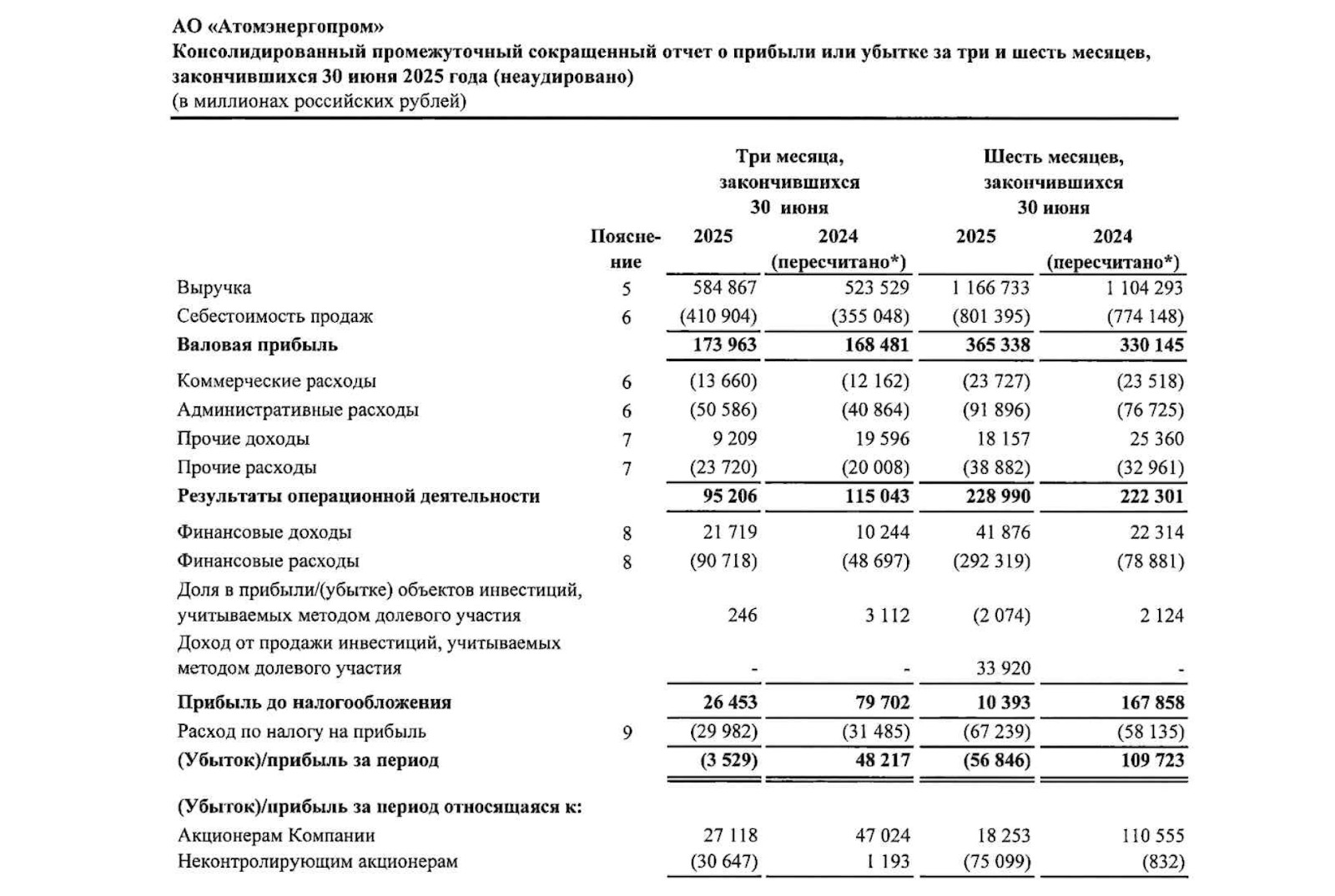

Рейтинг AAA как бы намекает, но всё же посмотрим МСФО за 1П2025 год. Сейчас как увидим, что умеет государственная монополия, триллионы денег и вот это вот всё. Но нет, тут фокус на государственности. Посмотрим МСФО за 1 полугодие 2025.

За 1П2025 чистый убыток Атомэнергопром по МСФО составил 56,85 млрд рублей (годом ранее — прибыль 109,72 млрд рублей).

За 1П2025 чистый убыток Атомэнергопром по МСФО составил 56,85 млрд рублей (годом ранее — прибыль 109,72 млрд рублей).

Выручка составила 1,17 трлн рублей (рост на 5,6% г/г). Операционная прибыль выросла до 228,99 млрд рублей (+3% г/г).

Выручка составила 1,17 трлн рублей (рост на 5,6% г/г). Операционная прибыль выросла до 228,99 млрд рублей (+3% г/г).

Кредиты и займы на 1 июля 2025 года составляют 3 трлн рублей. Ядрёна сила, конечно, кто может ещё таким похвастаться? Чистый долг 2,832 трлн. Чистый долг/EBITDA 4,52!

Кредиты и займы на 1 июля 2025 года составляют 3 трлн рублей. Ядрёна сила, конечно, кто может ещё таким похвастаться? Чистый долг 2,832 трлн. Чистый долг/EBITDA 4,52!

На счетах компании на конец июня 2025 года хранилось 194,12 млрд рублей. Капекс — 273,13 млрд рублей (годом ранее — 363,37 млрд рублей).

Параметры выпуска

Параметры выпуска

Выпуск: Атомэнергопром 1Р10

Объём: 25 млрд

Начало размещения: 24 декабря (сбор заявок до 22 декабря)

Срок: 5,5 лет

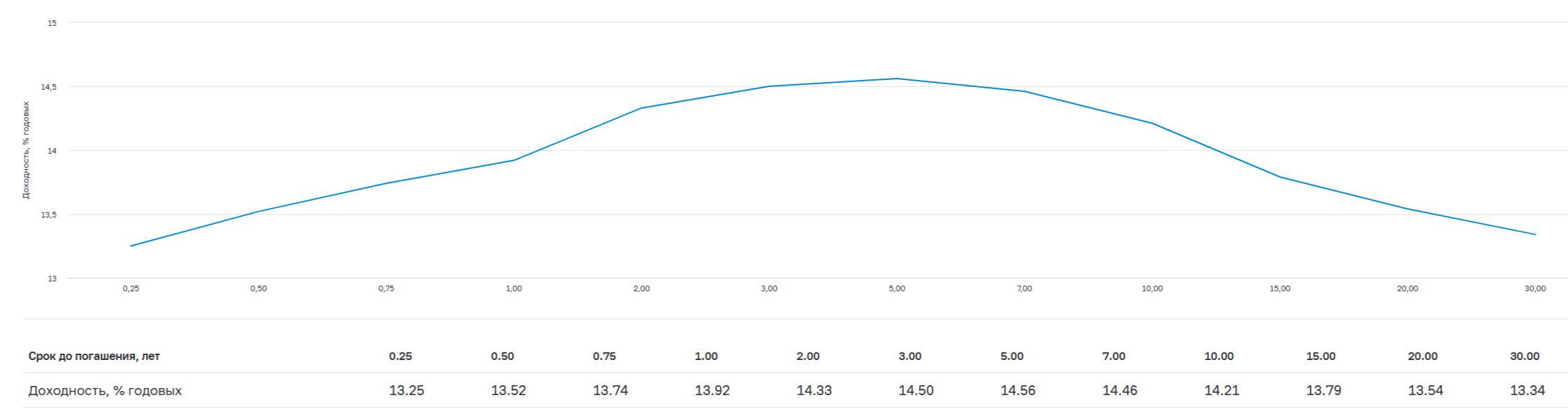

Купонная доходность: 14–14,6% (YTM до 16,1%)

Выплаты: 4 раза в год

Оферта: нет

Амортизация: нет

Для квалов: нет

Снова длинный выпуск от госкорпорации, целых 5,5 лет. Купон квартальный, но что поделать. Ни оферты, ни амортизации — отлично.

Предыдущие выпуски: $RU000A103AT8 $RU000A109UD7 $RU000A10B3A6 $RU000A10BFG2 $RU000A10C3M0 $RU000A10C6L5 $RU000A10CT33 $RU000A10DPS2

В итоге

В итоге

Основная причина брать облигации Атомэнергопрома — экстраординарная поддержка государства. Вторая причина — долгий срок. 5,5 лет без оферты — это же просто праздник какой-то! Ну а за счёт огромной долговой нагрузки тут и купон не слишком низкий должен получиться. Доходность в районе 15,5%, которую стоит ожидать, на такой долгий срок — неплохо. Я участвую.

Как вам этот выпуск? Будете покупать? Делитесь мнениями в комментариях!

Как вам этот выпуск? Будете покупать? Делитесь мнениями в комментариях!

Понравился пост? Поддержите  лайком и комментарием — это лучшая поддержка и мотивация!

лайком и комментарием — это лучшая поддержка и мотивация!

Сервис учёта инвестиций, которым я пользуюсь.

Сервис учёта инвестиций, которым я пользуюсь.

Подписывайтесь на мой телеграм-канал про инвестиции в облигации и дивидендные акции, финансы и недвижимость.

Подписывайтесь на мой телеграм-канал про инвестиции в облигации и дивидендные акции, финансы и недвижимость.