Продолжаю формирование портфеля через дивидендные акции и облигации на нашем любимом казино. Вот уже почти 4 года на равных промежутках времени, равными частями инвестирую и делюсь с вами своими результатами. Сегодня показываю свой актуальный состав портфеля, состоящий из акций и облигаций, погнали смотреть.

Мой портфель

Мой портфель

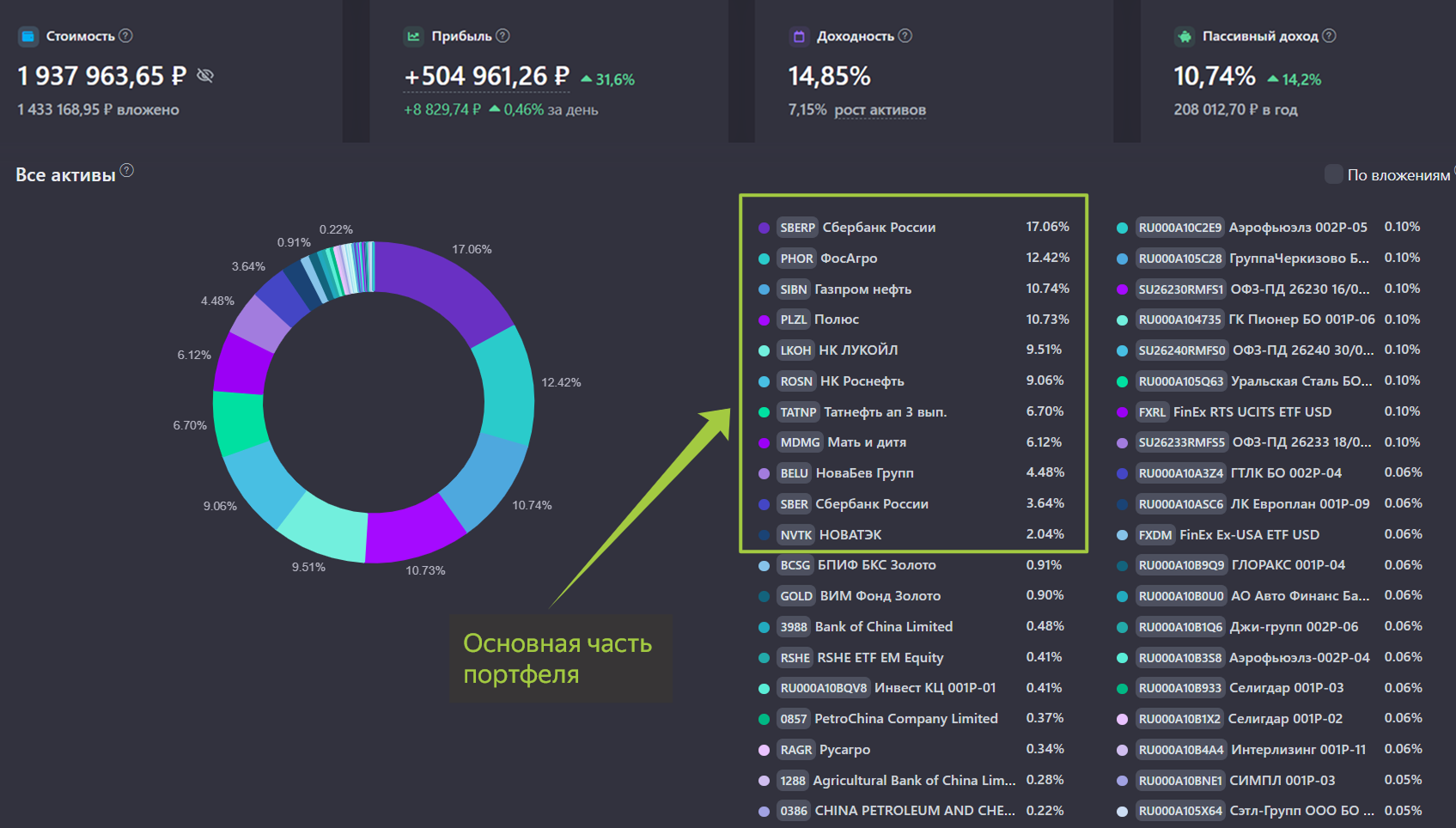

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного кешфлоу, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

УК Доход посчитала, какое соотношение классов активов в портфеле самое оптимальное. 90% в акциях и 10% в облигациях обогнало другие соотношения. Понятно, что история может не повториться в будущем, но поразмышлять можно.

● Стоимость портфеля: 1 937 963 ₽

● Среднегодовая доходность: +14,85%

● Прибыль портфеля: +504 961 ₽

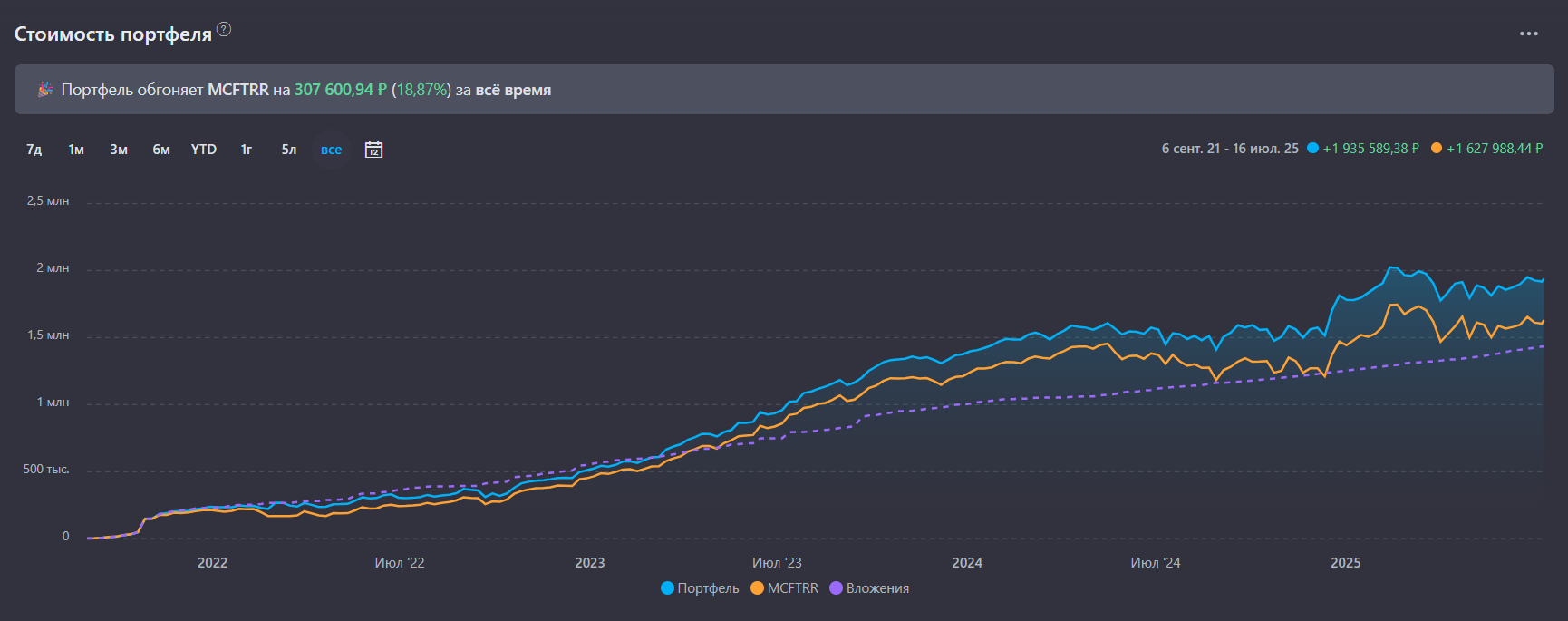

Мой портфель против MCFTRR

Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 307 600 ₽ или +18,9%. В какой-то момент мой портфель оторвался от индекса и эта разница сохраняется.

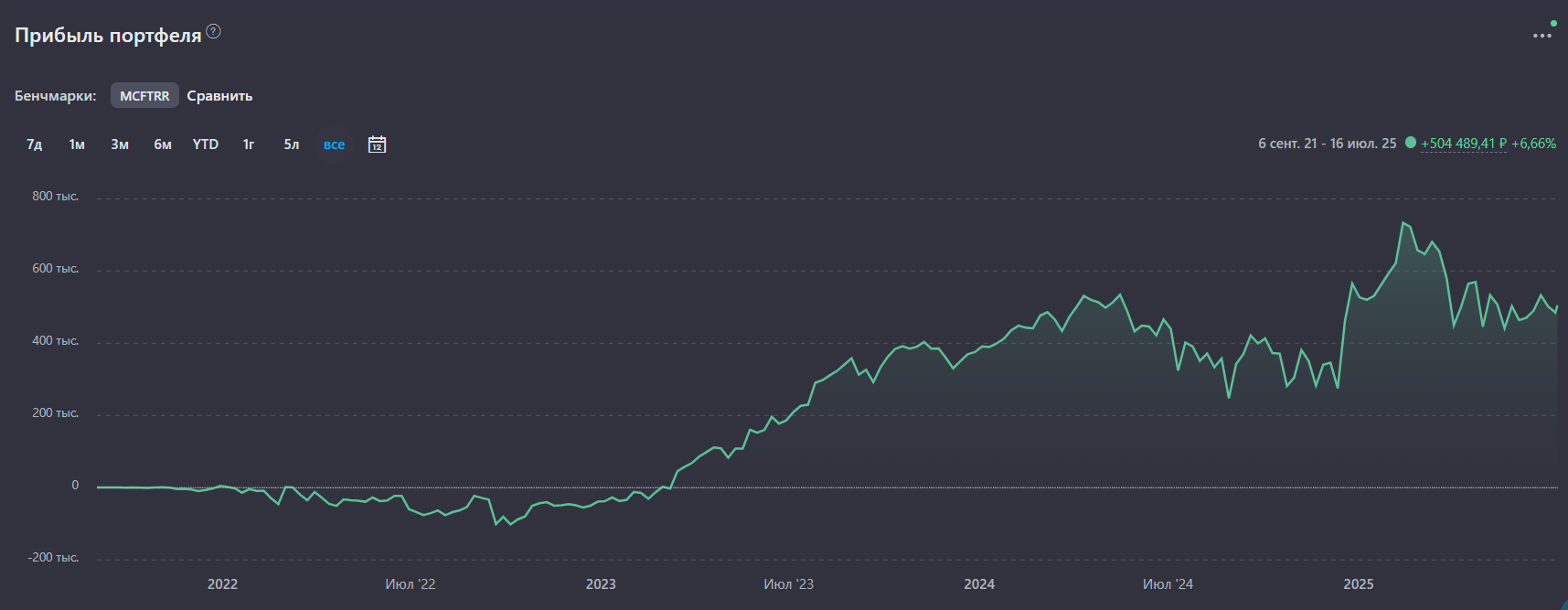

Прибыль портфеля

Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 504 489 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций.

Дивидендные акции по секторам

Дивидендные акции по секторам

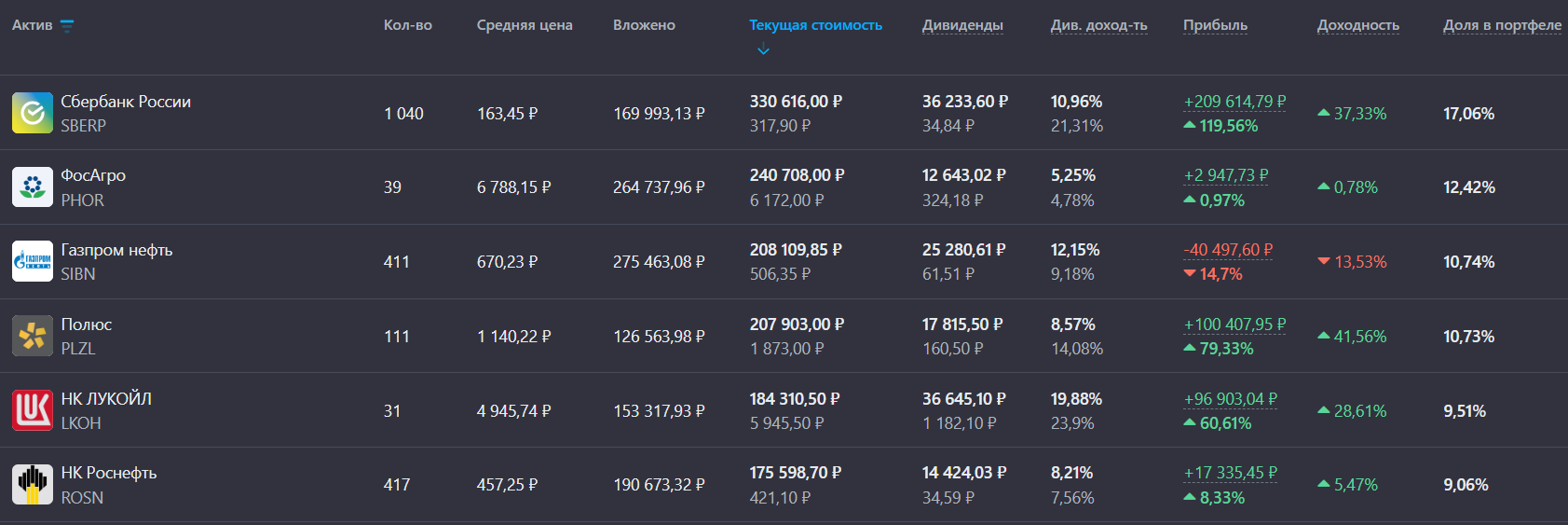

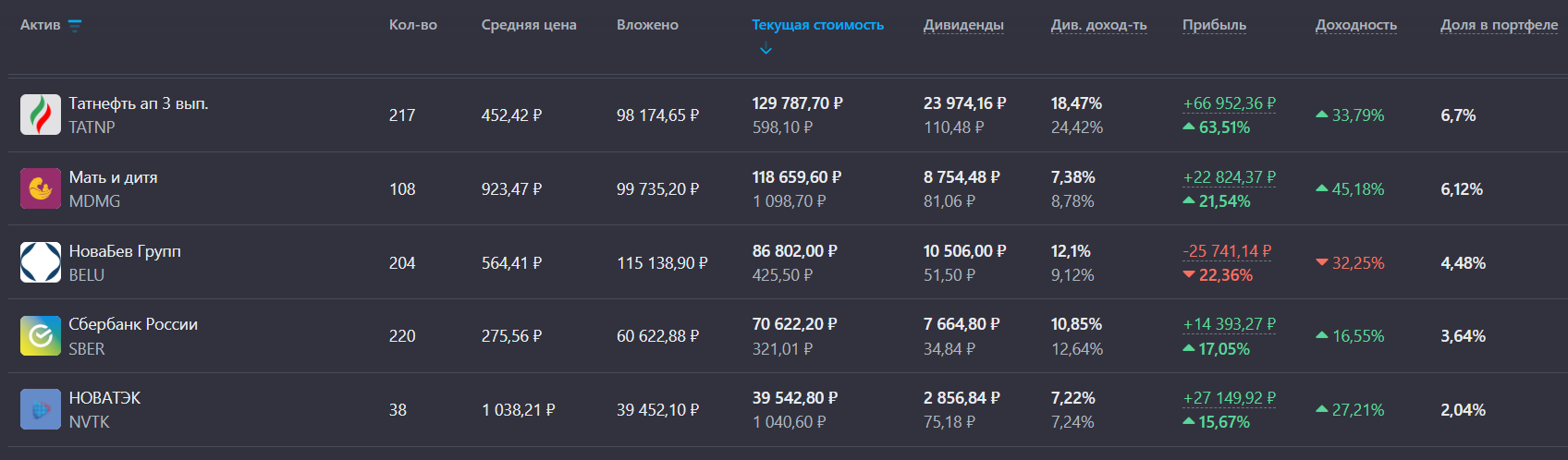

Нефть и газ

Газпром нефть: 411 шт. (10,7%)

Газпром нефть: 411 шт. (10,7%)

Лукойл: 31 шт. (9,5%)

Лукойл: 31 шт. (9,5%)

Роснефть: 417 шт. (9%)

Роснефть: 417 шт. (9%)

Татнефть: 217 шт. (6,7%)

Татнефть: 217 шт. (6,7%)

Новатэк: 38 шт. (2%)

Новатэк: 38 шт. (2%)

Материалы

ФосАгро: 39 шт. (12,4%)

ФосАгро: 39 шт. (12,4%)

Полюс: 111 шт. (10,7%)

Полюс: 111 шт. (10,7%)

Финансы

Сбербанк: 1260 шт. (20,7%)

Сбербанк: 1260 шт. (20,7%)

Здравоохранение

Мать и Дитя: 108 шт. (6,1%)

Мать и Дитя: 108 шт. (6,1%)

Товары повседневного спроса

НоваБев Групп: 204 шт. (4,5%)

НоваБев Групп: 204 шт. (4,5%)

Русагро: 65 шт. (0,3%)

Русагро: 65 шт. (0,3%)

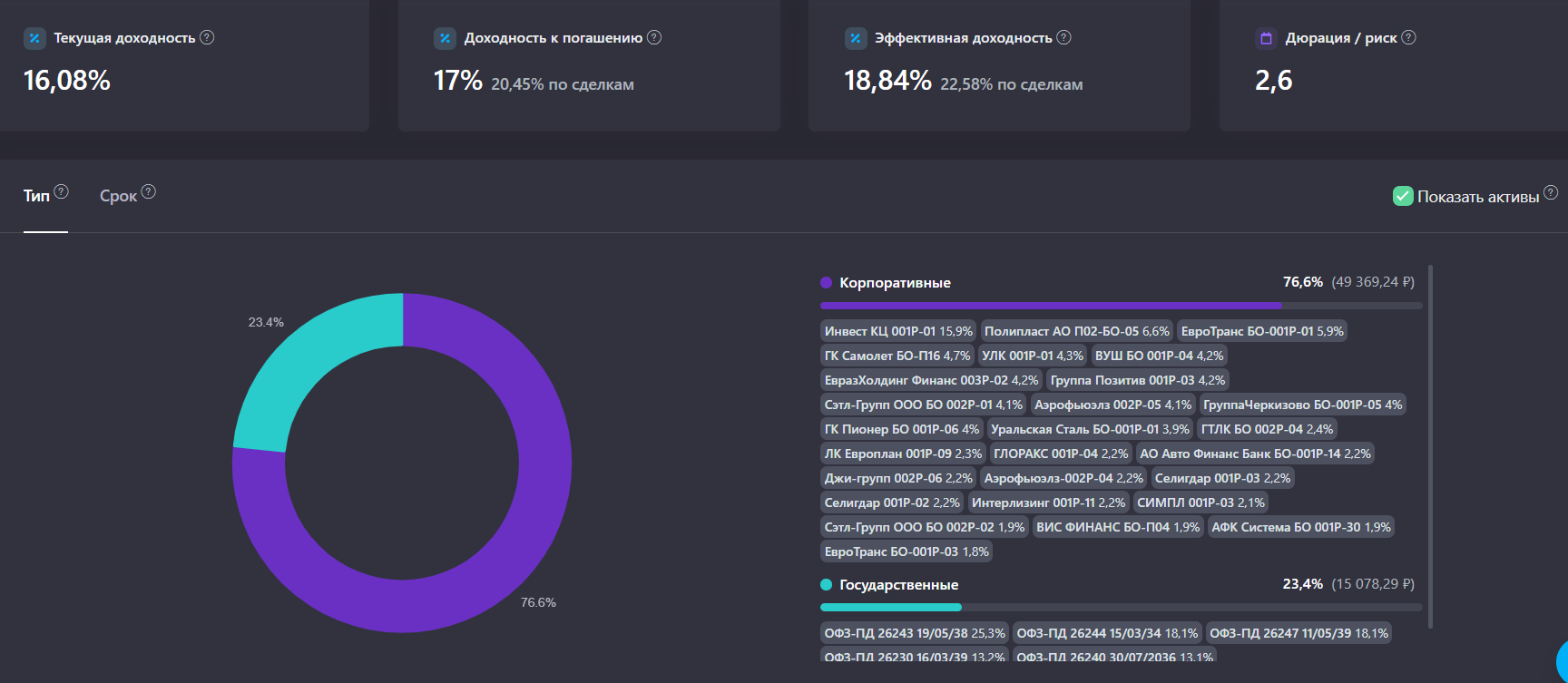

Облигации

Корпоративные и ОФЗ: 3,3%

Золото

БКС Золото: 1 757 шт. (0,90%)

БКС Золото: 1 757 шт. (0,90%)

ВИМ Золото: 8 324 шт. (0,91%)

ВИМ Золото: 8 324 шт. (0,91%)

Заблокированное

Заблокированное

Китай и Finex: 1,94%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены, пусть лежат до лучших дней вместе с китайскими акциями.

Облигации

В облигациях основной акцент на добротные выпуски с хорошим купоном, которые генерят регулярный денежный поток в моменты отсутствия выплат по дивидендам.

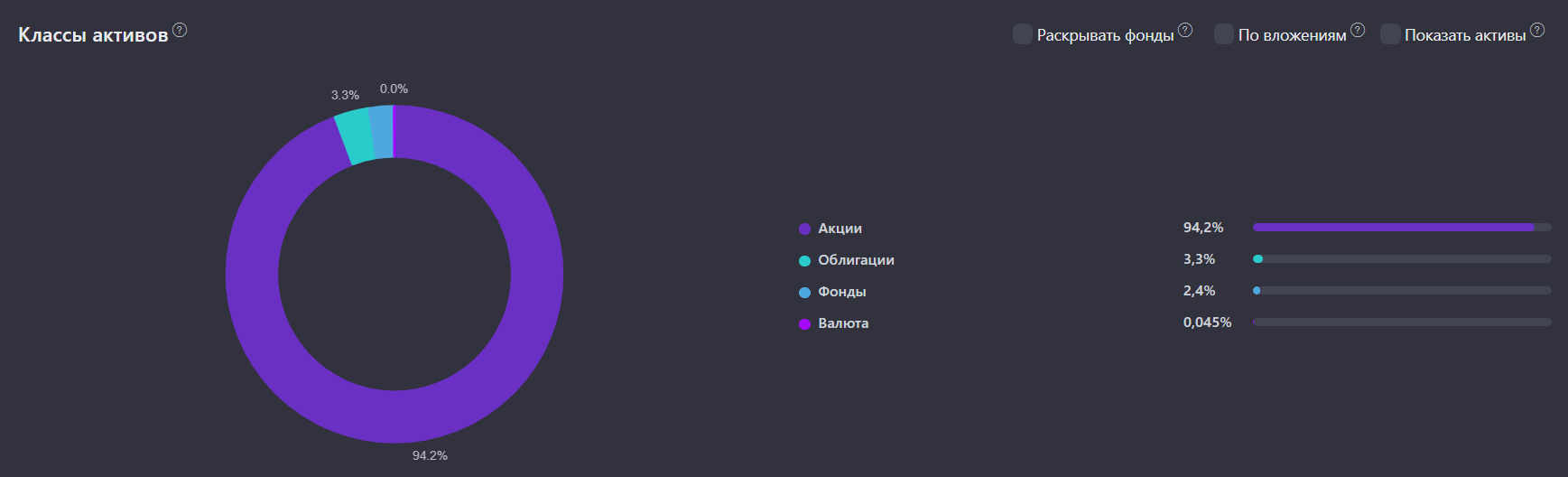

Распределение по классам активов

● Акции: 94,2%

● Облигации: 3,3%

● Фонды 2,4%

Портфель по секторам

Портфель по секторам

● Энергетика: 38,7%

● Материалы: 24,1%

● Финансы: 21,6%

● Здравоохранение: 6,2%

● Товары повседневного спроса: 4,8%

● Остальное: 4,7%

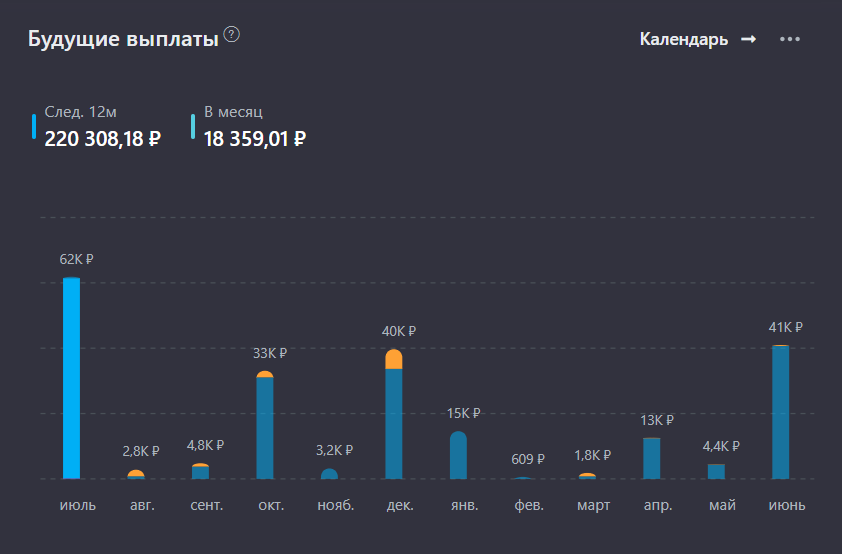

Пассивный доход на ближайшие 12 месяцев

Пассивный доход на ближайшие 12 месяцев

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 208 000 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 54 000 ₽, подробно про пассивный доход за 6 месяцев 2025 года.

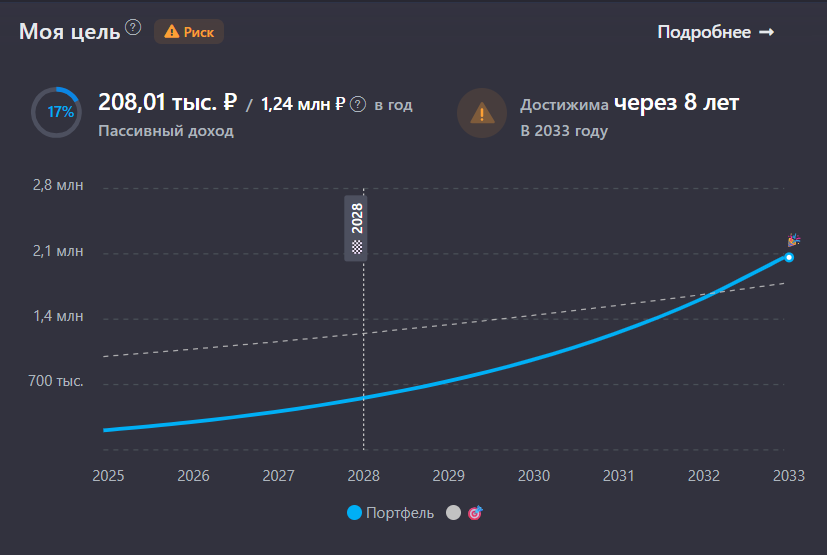

Моя цель

Моя цель

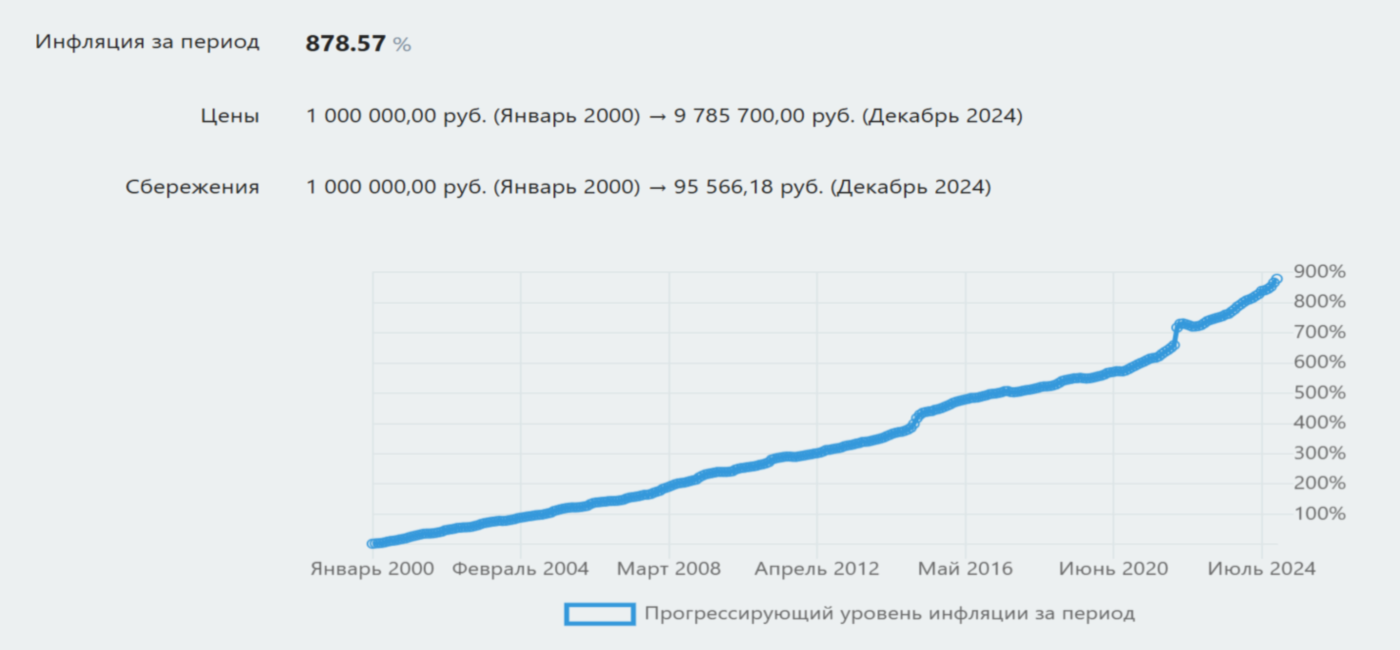

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2033 году. На данный момент цель выполнена на 17% из 100%, а 1 миллион сегодняшних денег, в 2028 году превратится в 1,24 млн рублей из-за инфляции.

Продолжаю придерживаться своей стратегии на протяжении почти четырех лет. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться.

Также интересно будет для инвестора в дивидендные акции:

Также интересно будет для инвестора в дивидендные акции:

ТОП-10 компаний, которые платят дивиденды даже в кризис!

ТОП-10 компаний, которые платят дивиденды даже в кризис!

ТОП-10 с самыми стабильными дивидендами

ТОП-10 с самыми стабильными дивидендами

Сервис, где веду учет инвестиций!

Сервис, где веду учет инвестиций!

Поставьте лайк  , если вам понравилось, для меня это самая лучшая поддержка!

, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции