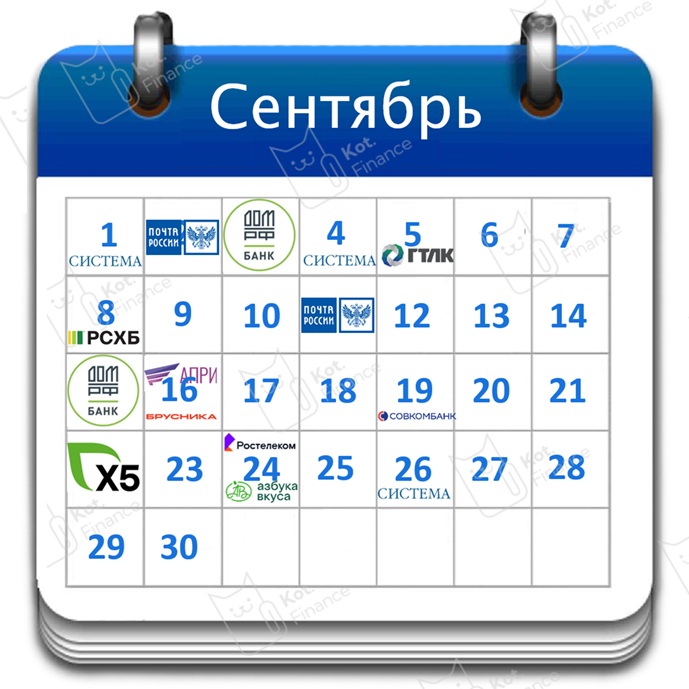

В этом месяце мы затянули с выпуском Календаря оферт, но не пропустили ни одной, которую нельзя пропустить:

0,1% по ГТЛК

0,1% по ГТЛК

12% по АФК

12% по АФК

21% по Бруснике

21% по Бруснике

На первой картинке, кстати, динамика ГТЛК-10 после оферты.

Мы решили свести в один пост риски, последовательность, полезные ссылки. Идём по порядку

Оферта – это не плохо: может быть длинный выпуск облигаций (например 10 лет) с промежуточными точками (офертами), где инвестор и эмитент передоговариваются о новой ставке на следующий купонный период. Оферты часто делают через 1,5, 2, или 3 года. Но бывают и другие сроки. Такой «передоговор» хорош, когда в стране мало длинных денег (фонды, ПФР, и пр.), и ставки часто меняются, поэтому что для инвестора, что для эмитента фиксироваться на 10 лет огромный риск

Новый купон не обязательно снижается. В рыночных условиях он следует за стоимостью денег. Т.к. мы долго жили в эпоху очень высоких ставок – все следующие оферты будут ниже. Вопрос – есть ли на рынке альтернативы? Сейчас купон 14-15% для ААА это норма. А 5%, или 0,01% нет. Иногда фикс выпуск превращается во флоатер, или наоборот. Но это редкость

Зачем? Обычно бумаги с офертами дают премию к купону. В июне было +1,2%. Неплохая премия для внимательного инвестора. Выпусков в офертами сотни - больше ассортимент

Как следить? – купив облигацию – проверьте, есть ли пут-оферта. Это часто отмечает брокер, есть в проспекте выпуска, или у выпуска прекращаются купоны, как на слайде. Лучше вписать в календарь, за 1-2 недели до оферты будет опубликована новая ставка. Если вас она устраивает – ничего делать не надо, если нет – можно «выйти», подав поручение

Как подать поручение? – у всех брокеров по-разному, в Т нужно написать в чате «оферта» и бот подхватит разговор. У других по телефону. Редко – визитом в офис. Лучше уточнить у своего брокера

Комиссии? - тоже по-разному: в Т по цене обычной сделки, т.е. выгодно подать поручение хоть по 1 бумаге, хоть по 1000. У других есть минимальная такса 1000 рублей, поэтому выгоден только опт. Нужно уточнять

️Риски

️Риски

Кредитный риск одинаков. По статистике нет зависимости наступления дефолта на купоне, амортизации, или погашении/оферте. Всякое бывает. Зато если эмитент точно не хочет выкупать даже часть облигаций он может установить ставку выше рынка и стимулировать инвесторов оставить выпуск (отличный пример оферты в СУЭК или более свежий в Бруснике)

Кредитный риск одинаков. По статистике нет зависимости наступления дефолта на купоне, амортизации, или погашении/оферте. Всякое бывает. Зато если эмитент точно не хочет выкупать даже часть облигаций он может установить ставку выше рынка и стимулировать инвесторов оставить выпуск (отличный пример оферты в СУЭК или более свежий в Бруснике)

Технические проблемы: иногда бывает, что даже поданное поручение не исполнено. Эти случаи рассмотрим в отдельном посте. У нас так получилось в оферте ЯТЭК (сами виноваты) и Европлане (мы не виноваты)

Технические проблемы: иногда бывает, что даже поданное поручение не исполнено. Эти случаи рассмотрим в отдельном посте. У нас так получилось в оферте ЯТЭК (сами виноваты) и Европлане (мы не виноваты)

Полезные ссылки:

Календарь оферт (обычно в начале месяца)

Календарь оферт (обычно в начале месяца)

Black-list эмитентов с нерыночными офертами

Black-list эмитентов с нерыночными офертами

Выводы

Выводы

Оферты это нормальный инструмент рынка облигаций: он дает больше выбор и повышенную доходность. Но требует внимательности, и заранее известного алгоритма действий. Если вы планируете в кругосветку, или купив облигации – не заходить в приложение несколько лет, то стоит выбрать выпуски без оферт. Но реинвестировать то все равно придется)) Золотая середина – не брать выпуски с офертами у эмитентов из Black-list

Мы даже писали некоторым в IR, но ответ стандартный – «это законно». Надеемся, со временем, ЦБ обратит внимание на это и запретить купоны после оферт ниже ½ ключевой ставки

Полезно? Ставь

--

Спасибо, что читаете нас

Витрина ссылок. Читайте нас там, где Вам удобно!

Витрина ссылок. Читайте нас там, где Вам удобно!