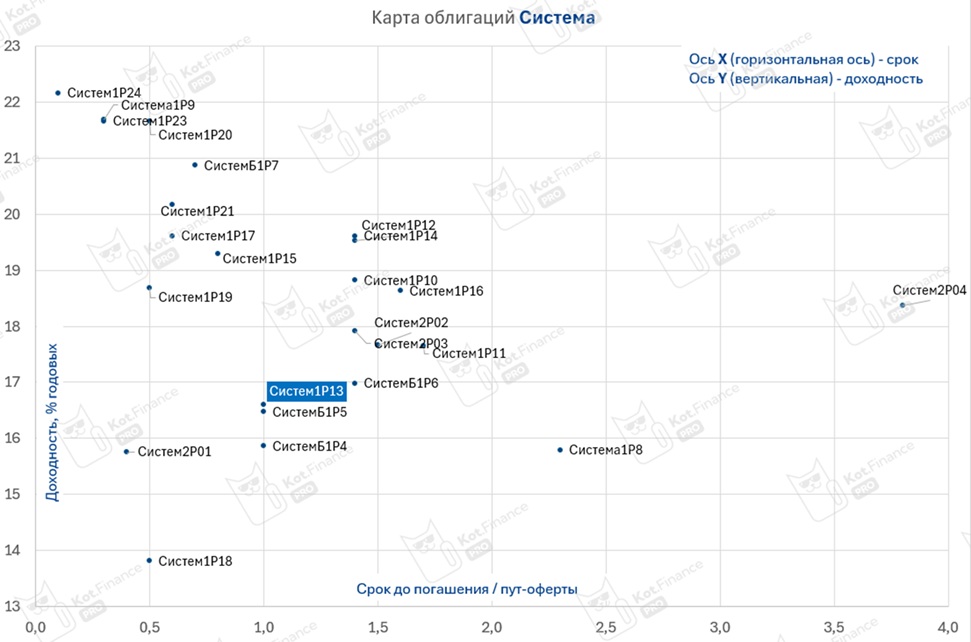

Мы щепетильно относимся к офертам и даже сделали проект  Календарь оферт, чтобы никто не пропускал важные. Покупка офертных бумаг дает дополнительные 1-2% доходности, но порой, если пропустить важную – можно одним днем потерять -40%. Также мы ведем

Календарь оферт, чтобы никто не пропускал важные. Покупка офертных бумаг дает дополнительные 1-2% доходности, но порой, если пропустить важную – можно одним днем потерять -40%. Также мы ведем  Black list эмитентов, которые регулярно ставят нерыночные купоны (например 0,1% при ключевой ставке 17%, или 10%). Роснефть тоже регулярно ставит нерыночные оферты, но кто за это платит?

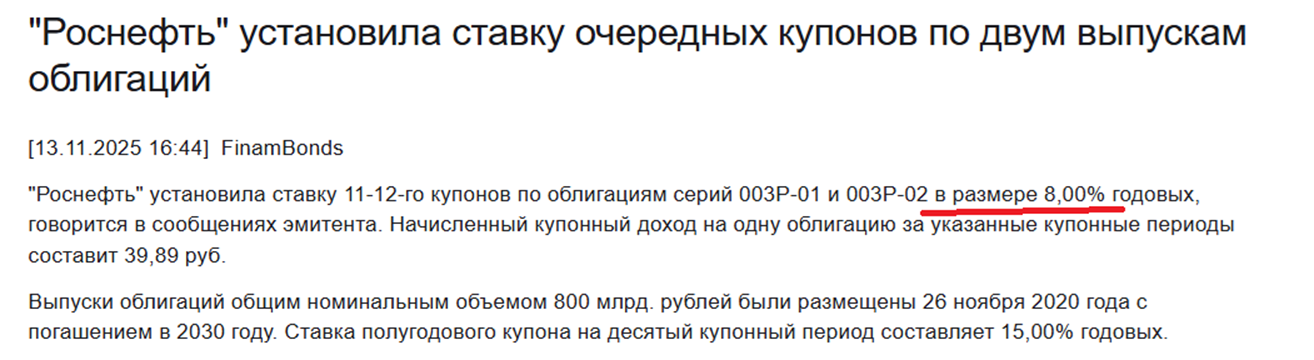

Black list эмитентов, которые регулярно ставят нерыночные купоны (например 0,1% при ключевой ставке 17%, или 10%). Роснефть тоже регулярно ставит нерыночные оферты, но кто за это платит?

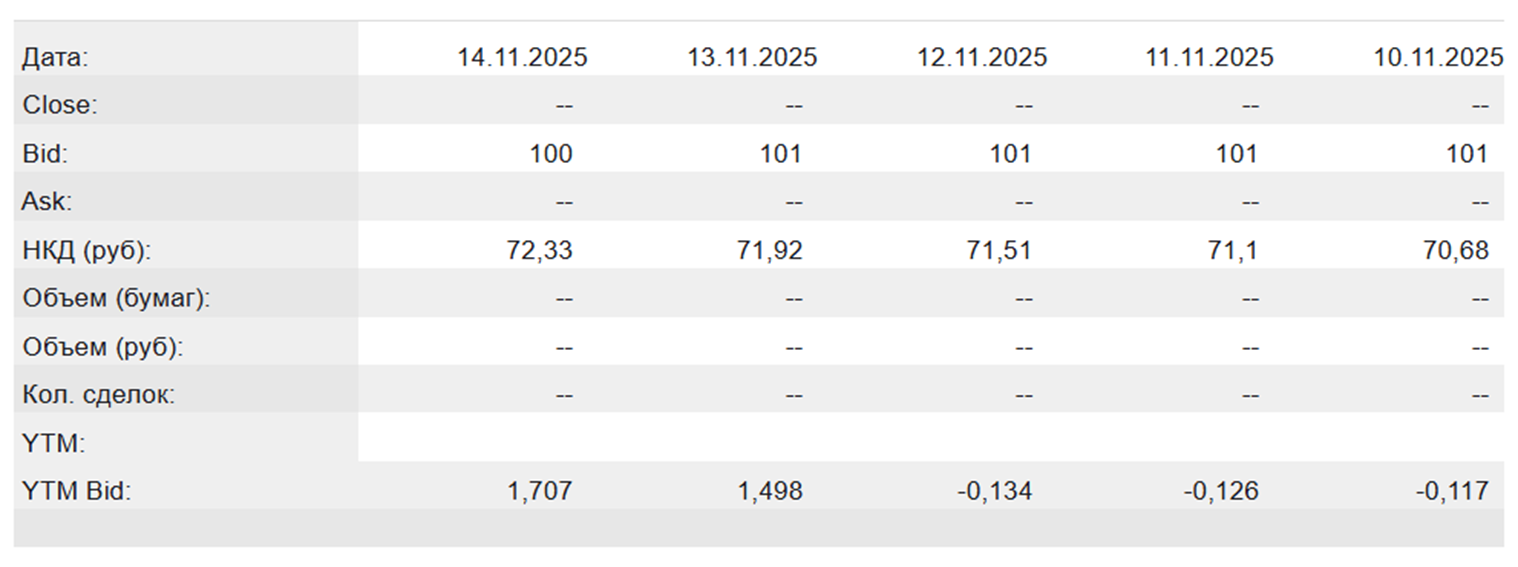

Роснефть установила ставку очередных купонов по двум выпускам в размере 8% в рублях. Но это не коснется частных инвесторов. На примере выпуска 003Р-02 – ликвидности там нет и никогда не было. Кто-то выкупил этот выпуск при размещении и цели торговать им, похоже, не было. Мы ни разу не видели сделок по этой бумаге. Но кто этот щедрый инвестор, который готов при ключевой ставке 16,5% получать доходность 8%?

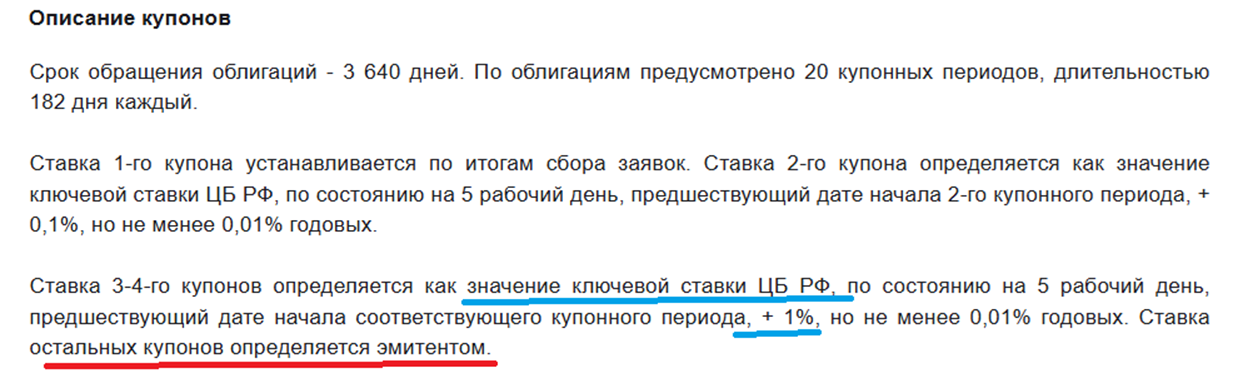

Эмиссионные документы регулируют только первые 4 купона. Остальные определяются эмитентом. В этот раз эмитент решил, что 8% - самое то!

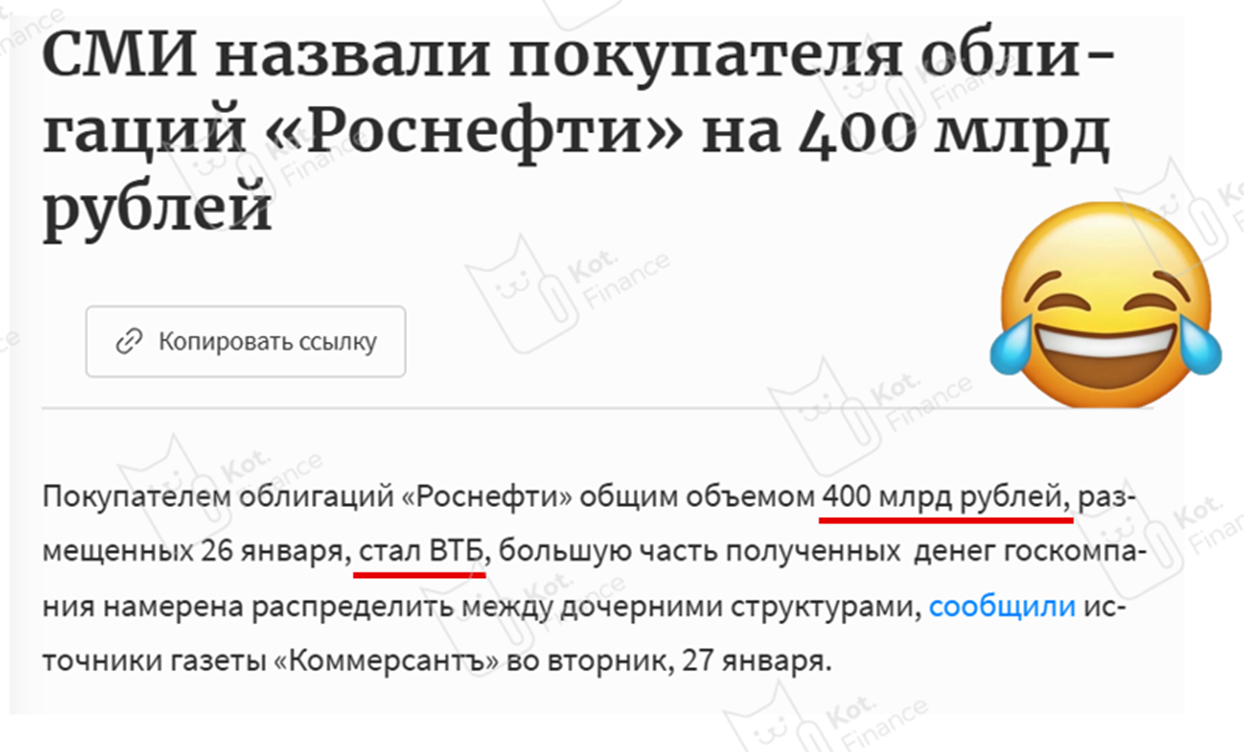

Мы пытались найти держателя облигаций, но именно этого выпуска нет ни в одном открытом ПИФе. Возможно, часть выпусков купили НПФ, но самое интересное, что при попытке поиска новости «…купил облигации Роснефти», надеясь, что поиск добавит название фонда, первая же новость – ВТБ

Выпуски 003Р-01 и 003Р-02 в сумме на ₽800 млрд. Выводы не делаем, просто на подумать. Ну и цифра дня: разница в процентах за год между 8% и рыночной ставкой – примерно 70-80 млрд чистой прибыли. И это только от этих двух выпусков.

Полезно? Ставь

сколько зарабатывают оферисты?

сколько зарабатывают оферисты?

Резюмирующий пост по офертам: как? зачем? когда? куда?

Резюмирующий пост по офертам: как? зачем? когда? куда?

жмяк и подписка на Кот.Финанс

жмяк и подписка на Кот.Финанс

--

Спасибо, что читаете нас

Витрина ссылок. Читайте нас там, где Вам удобно!

Витрина ссылок. Читайте нас там, где Вам удобно!